- Где найти покупателя на такую квартиру

- Способы продажи квартиры с обременением

- 1. Досрочное погашение ипотеки

- 2. Продажа с погашением ипотеки во время сделки

- 3. Продажа недвижимости вместе с долгом

- 4. Продажа квартиры банком

- Какие могут быть причины для продажи квартиры в ипотеке

- Что значит «квартира в ипотеке»

- Как регистрируется ипотека

- Как продать квартиру в ипотеке

- Схема 1. Погашение ипотечного кредита и снятие обременения

- Схема 2. Продажа со снятием ипотеки в ходе сделки

- Схема 3. Продажа квартиры из-под залога

- Можно ли продать квартиру в ипотеке?

- Продажа квартиры вместе с кредитными обязательствами

- Легко ли продать квартиру с ипотекой?

- Налоги и вычеты

- Об особенностях обременения

- Способ №1. Кредит на досрочное погашение

- Способ №2. Продажа через рефинансирование

- Способ №3. Продажа ипотеки через банк

- Способ №4. Покупатель гасит вашу ипотеку досрочно

- Способ №5. Продажа через досрочное гашение через банк

- Способ №6. Переоформление ипотеки на другого заемщика

- Частые вопросы

- Можно ли продать ипотеку другому человеку?

- Можно ли продать ипотечную квартиру, купленную с маткапиталом?

- Опасна ли ипотека для продавца?

- Комментарии: 4

- Отменить ответ

- Особенность продажи жилья, купленного в кредит

- Можно ли продать ипотечную квартиру, если был использован материнский капитал?

- Способы продать квартиру, находящуюся в залоге

- Продажа квартиры после досрочного погашения кредита

Что же такое ипотека? Если объяснять простыми словами, то это кредит под залог недвижимости. То есть банк дает вам деньги под залог покупаемой вами квартиры. Это называется обременение. Снять обременение с квартиры можно после полного погашения займа.

В Статье 29 говорится о праве залогодателя пользоваться заложенным имуществом. Покупатель квартиры в ипотеку может использовать ее по прямому назначению: для проживания, сдачи, регистрации жильцов и т.д.

Что касается права на продажу недвижимости, есть некоторые нюансы. О них говорится в Статье 37: Отчуждение заложенного имущества. Квартира, заложенная по договору об ипотеке, может быть отчуждена залогодателем другому лицу, в том числе путем продажи, но лишь с согласия залогодержателя — банка, если иное не предусмотрено договором об ипотеке.

Следовательно, если вы захотите продать квартиру, находящуюся в ипотеке, первый шаг — обращение в банк, выдавший кредит. В противном случае сделка может быть оспорена, а недвижимость может перейти в собственность банка, к тому же, с вас могут потребовать возмещение убытков согласно пункту 2 Статьи 346 Гражданского кодекса РФ.

Где найти покупателя на такую квартиру

Зачем покупателю квартира с обременением, если можно купить без? С одной стороны, да, ведь сделка может нести для него определенные риски. Но ведь на любую кастрюльку найдется своя крышечка. И чаще всего в качестве «крышечек» выступают риелторы. Объясним, почему.

Как правило, квартира с обременением выставляется на продажу по сниженной стоимости — иногда до 30% ниже рынка. И этим пользуются опытные риелторы. Они хорошо знают рынок, юридически подкованы, готовы рисковать и могут заплатить вперед. Поэтому обычно первыми откликаются на подобные объявления.

Также профессиональные игроки рынка могут помочь потенциальным покупателям побороть сомнения. Допустим, кому-то срочно нужна квартира большей площади, но денег на покупку мало. Такие клиенты готовы рискнуть и приобрести квартиру в ипотеке с дисконтом 10-20%, но только при условии, что им будет помогать специалист, которому они полностью доверяют.

Третья группа покупателей — ищущие именно вашу квартиру. Например, у застройщика есть очень удачная планировка — лучшая в доме. Но все квартиры уже распроданы. Если такой объект с обременением появится в продаже, на него найдутся покупатели несмотря на риски.

Способы продажи квартиры с обременением

Повторим еще раз — просто взять и продать такую квартиру по договору купли продажи не получится. Начать нужно с похода в банк.

Существует 4 способа продать ипотечное жилье:

- Досрочное погашение ипотеки

- Продажа с погашением ипотеки во время сделки

- Продажа недвижимости вместе с долгом

- Продажа квартиры банком

Разберемся, как ими воспользоваться.

1. Досрочное погашение ипотеки

Простой с точки зрения понимания способ, но сложно осуществимый, т.к. нужно найти покупателя с наличными средствами. Он платит вам задаток, которым вы гасите остаток долга. Затем снимаете обременение и продаете квартиру уже без ипотеки.

- Нет зависимости от решения банка

- Этапы сделки просты и прозрачны

- Сама сделка проходит быстро

- Самый рискованный способ для покупателя — найти его будет сложно

- Если с продавцом что-то случится после передачи задатка, но до сделки, вернуть деньги будет проблематично

- Нотариальное оформление договора защищает покупателя, но урегулирование споров через суд занимает много времени

Этот способ используется довольно редко. Как правило, когда речь идет не об очень больших суммах.

- Нужно получить согласие банка на продажу заложенной недвижимости и вместе с ним определить сумму оставшегося долга.

- Потом составить предварительный договор купли-продажи и заверить его у нотариуса. Это защитит интересы обоих сторон.

- Отразите в договоре, что покупатель погашает ипотеку за владельца продаваемой недвижимости, а остаток долга вносится как задаток. Лучше договориться именно о задатке, поскольку если сделка сорвется по вине покупателя, задаток останется у продавца квартиры. А если по вине продавца, то покупатель сможет вернуть себе деньги в двойном размере. Статья 380 ГК РФ.

- Дальше необходимо выписать всех зарегистрированных в квартире, включая собственника и несовершеннолетних.

- После этого возьмите у покупателя задаток, равный остатку по ипотеке, погасите кредит и снимите обременение с квартиры.

- Подпишите договор купли-продажи, зарегистрируйте переход права собственности и получите от покупателя оставшуюся сумму.

2. Продажа с погашением ипотеки во время сделки

Популярный вариант продажи ипотечных квартир. Часто применяется как для первичной, так и для вторичной недвижимости. В этом случае банк принимает участие в сделке в качестве непосредственного получателя задатка. Саму сделку проводит продавец, как правило, с привлечением профессионального риелтора.

Особенность такой сделки — использование двух банковских депозитарных ячеек.

- Наиболее безопасная сделка, в которой все стороны защищены

- Продавец спокоен, т.к. покупатель уже заплатил банку и вряд ли куда-то исчезнет

- Покупатель спокоен, т.к. в случае форс-мажора сможет вернуть деньги, уплаченные банку продавца

- Банк гарантированно получает оплату ипотечного кредита, а также выступает гарантом данной сделки

- Сроки и даты устанавливаются банком и/или по его требованию, т.к. он фактически контролирует проведение сделки

- Нужно получить согласие банка на продажу заложенной недвижимости и вместе с ним определить сумму оставшегося долга.

- Покупатель должен положить денежные средства в две банковские ячейки: в первую остаток по невыплаченной продавцом ипотеке и во вторую оставшуюся сумму за квартиру. Общую стоимость квартиры устанавливает продавец.

- Дальше необходимо подписать договор купли-продажи и зарегистрировать сделку в Росреестре.

- После регистрации перехода права собственности залоговое обязательство переходит к покупателю, а деньги из первой ячейки перечисляются напрямую банку.

- После погашения кредита банк выдает покупателю закладную на квартиру, по которой тот получает выписку из ЕГРН о снятии обременения. Это можно сделать через МФЦ.

- После выполнения всех перечисленных условий продавец получает доступ ко второй банковской ячейке с остатком денег за квартиру.

3. Продажа недвижимости вместе с долгом

Перейдем к сделкам с ипотечной недвижимостью, в которых покупателю также нужен ипотечный кредит.

Перекредитование — схема продажи недвижимости, когда у покупателя недостаточно средств на покупку. Ему вместе с квартирой переходят обязательства по ипотеке от продавца на тех же или других условиях.

Покупатель подает заявку на ипотеку в обычном порядке, а в качестве объекта выбирает ипотечную квартиру. Если ипотека продавца была оформлена в том же банке, принимается решение о возможности переоформления предмета залога. В этом случае с покупателем заключаются договор уступки прав и обязанностей по кредиту (займу) и договор купли-продажи.

Этот способ занимает меньше времени, т.к. покупателю не нужно предоставлять документы по самой квартире, они уже есть в банке.

Если квартира была приобретена в ипотеку другого банка, рассматривается вариант перекредитования, при котором покупателем выступает новый банк.

При этом залоговые права на квартиру в Росреестре перерегистрирует сама кредитная организация.

- Риски сторон сведены к минимуму, т.к. в сделке активное участие принимает банк

- Покупатель получает возможность приобрести квартиру в ипотеку по цене ниже рыночной

- Это сложная сделка, в которой требуется соблюдение многих условий

- Как правило, подобными сделками занимаются аккредитованные агентства — это стоит довольно дорого

- В первую очередь продавец должен сообщить банку о своем желании продать квартиру и досрочно погасить ипотеку.

- Дальше нужно найти покупателей, которые хотят купить данную квартиру в ипотеку. Иногда их может порекомендовать сам банк. Обратите внимание, что у будущих покупателей должна быть сумма первоначального взноса в размере не менее оставшегося невыплаченного продавцом кредита.

- Продавцу нужно заключить с покупателем договор задатка и заверить его у нотариуса. В документе обязательно укажите, в каком банке будет оформлена ипотека на приобретение квартиры.

- Покупатель должен внести первоначальный взнос в качестве оплаты остатка по ипотечному кредиту продавца. Лучше, если деньги будут переданы непосредственно сотруднику банка.

- После этого происходит снятие обременения с квартиры. Процедура проводится бесплатно в течение трех дней. Оплатить нужно будет только выписку из ЕГРН, которая заменяет свидетельство о собственности.

- Далее пакет документов нужно передать в банк, где будет оформлять ипотеку покупатель.

- Следующий шаг — оценка квартиры.

- Если банк одобрит покупателю сделку, необходимо подписать договор купли-продажи, зарегистрировать переход права собственности и получить от покупателя или его банка оставшиеся денежные средства.

4. Продажа квартиры банком

Если дошло до этого, то дела у вас не очень хорошо. Данный способ применяется, если у заемщика серьезные просрочки по кредиту или он сообщает банку о невозможности дальше оплачивать ипотеку. Банки идут на продажу ипотечной квартиры только тогда, когда остальные варианты работы с заемщиком уже исчерпаны.

Если вдруг вы оказались в подобной ситуации, не отчаивайтесь. В любом случае продать недвижимость можно. Важно только действовать в рамках закона и не скрывать информацию от банка или покупателей.

Обязательное условие для продажи ипотечной квартиры банком — согласие кредитной организации или фирмы, которой продан долг, а также заемщика. Недвижимость продается с торгов на специализированных площадках.

- Банк все делает сам, от продавца кроме согласия ничего не требуется

- Сделка абсолютно безопасна для всех участников

- Как правило, цена сильно занижена, т.к. банк стремится вернуть заемные средства

- Вырученная от продажи сумма может быть равна остатку по кредиту

- Необходимо получить согласие банка на продажу недвижимости. Как правило, банк сам выступает с подобной инициативой. И подписать согласие на продажу квартиры банком.

- Далее банк оценивает квартиру, выставляет ее на торги и находит покупателя. Этот процесс может продолжаться длительное время, в течение которого цена будет уменьшаться. Продавец в данном случае не может возражать.

- При продаже квартиры будут задействоваться 2 банковские ячейки. В одну покупатель должен положить остаток по ипотеке. Во вторую — деньги для продавца. Может получиться, что вторая ячейка окажется пустой.

- После подписания ДКП продавцом и покупателем, а также договора банка с покупателем, кредитная организация должна отправить документы в Росреестр для снятия обременения. После этого банк сможет открыть свою ячейку.

- Продавец сможет открыть свою ячейку после регистрации перехода права собственности.

Планируя покупку квартиры в ипотеку, не стоит переживать от том, что вы ее не сможете продать. Сможете! Главное, постарайтесь не допускать просрочек по платежу. Лучше возьмите кредит на больший срок с меньшей ежемесячной нагрузкой и вносите досрочные платежи по мере возможности.

Какие могут быть причины для продажи квартиры в ипотеке

- переезд в другой город;

- решение купить другую квартиру— побольше либо, наоборот, поменьше (если нужны деньги);

- финансовые проблемы: нечем платить по кредиту и нужно продать недвижимость, чтобы погасить долг перед банком.

Что значит «квартира в ипотеке»

По закону при покупке квартиры в кредит она автоматически идет в залог банку — это гарантия того, что вы вернете деньги. Банк имеет право ограничить ваши права собственника на эту недвижимость до тех пор, пока вы не погасите кредит. Такое право банка называют обременением, а залог недвижимости называют ипотекой.

После покупки квартиры в ипотеку вы являетесь ее собственником, то есть можете в ней жить, пользоваться ею, а вот совершать юридически значимые действия, например продать, без согласия банка не получится. Согласие банка нужно до тех пор, пока вы полностью не погасите кредит и банк не снимет обременение.

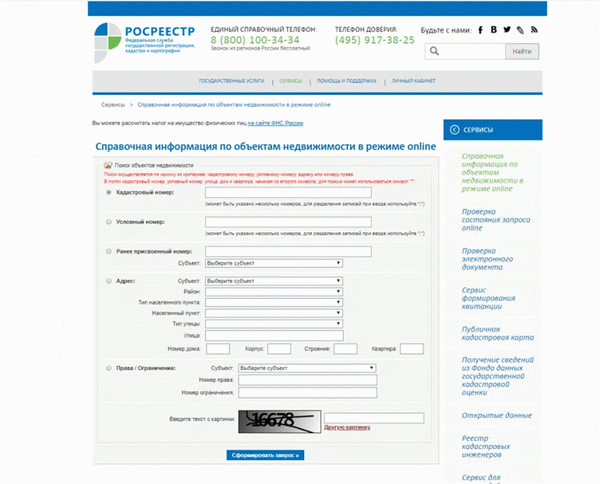

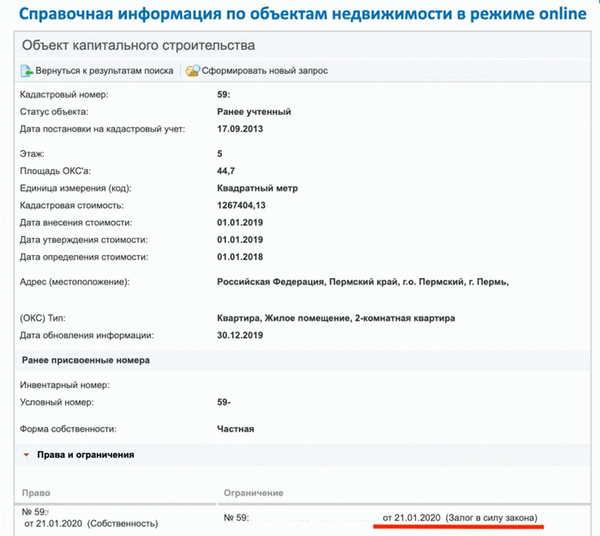

Как регистрируется ипотека

Запись об ипотеке, как и о регистрации перехода права собственности, фиксируется в Едином государственном реестре.

Эту информацию проверяет покупатель перед покупкой квартиры. Для проверки достаточно ввести кадастровый номер объекта и регион либо полный адрес квартиры на сайте Росреестра:

Если на квартире есть обременение, то в разделе «Права и ограничения» появится об этом запись, например будет указано, что квартира в залоге, и приведены реквизиты регистрации обременения

Более подробная информация о квартире и обременениях указана в выписке из ЕГРН. Ее можно заказать в бумажном виде в ближайшем МФЦ либо в электронном виде на сайте Росреестра

Обычно такую информацию покупатель недвижимости или риэлтор запрашивает, чтобы проверить чистоту покупаемой квартиры.

Как продать квартиру в ипотеке

Продать купленную в ипотеку квартиру можно следующими способами:

- погашение ипотечного кредита и снятие обременения;

- продажа со снятием ипотеки в ходе сделки;

- продажа квартиры из-под залога со сменой собственника и заемщика;

- продажа квартиры в ипотеке банком.

Рассмотрим каждый вариант подробнее.

Схема 1. Погашение ипотечного кредита и снятие обременения

Это самый простой способ. Вам нужно продать квартиру, но, если она в ипотеке, вам придется сначала погасить долг перед банком. Если долг небольшой, это сделать несложно: можно взять потребительский кредит, погасить остаток долга, снять обременение и продать квартиру. Продажа квартиры позволит закрыть потребительский кредит.

В этой схеме банк задействован минимально. Достаточно узнать в банке точную сумму остатка долга на дату, в которую вы планируете погасить долг, и написать заявление на полное досрочное погашение.

После того как кредит будет полностью погашен, банк снимет ипотеку сам либо выдаст вам на руки закладную с отметкой о погашении и справку об отсутствии к вам претензий. С этими документами вы через МФЦ сможете подать заявление на снятие залога.

| Плюсы | |

| Легче найти покупателя, так как квартира уже не в залоге | Если остаток по кредиту большой, то новый кредит на погашение старого могут не дать |

Схема 2. Продажа со снятием ипотеки в ходе сделки

Эта схема тоже с досрочным погашением ипотеки, но когда покупатель на квартиру уже найден.

В этом случае покупатель выплачивает часть денег в качестве аванса или задатка для погашения вашего кредита. После того как вы погасите кредит, банк снимет залог, и вы проведете обычную сделку купли-продажи.

В такой сделке между покупателем и продавцом оформляется предварительный договор купли-продажи, где прописываются условия основной сделки и правила оплаты. В нем указывается, что часть денег покупатель переводит на счет продавца до основной сделки в счет погашения долга продавца перед банком. Там же прописывается срок заключения основного договора купли-продажи и порядок оплаты оставшейся части стоимости квартиры.

| Плюсы | Минусы |

| Продавцу ипотечной квартиры не нужно искать на стороне деньги на погашение кредита | Нужно найти покупателя, который даст крупную сумму на предварительный договор купли-продажи, который нигде не регистрируется, — это бывает непросто. Особенно непросто, если остаток долга по кредиту большой и нужно найти покупателя, который даст такую сумму в качестве первоначального взноса за квартиру, то есть аванса |

Схема 3. Продажа квартиры из-под залога

- Когда у покупателя есть свои деньги на покупку квартиры.В этом случае сделка проводится следующим образом:

| Плюсы | Минусы |

| Продавцу ипотечной квартиры не нужно искать на стороне деньги на погашение кредита | Нужно найти покупателя, у которого есть собственные деньги на покупку квартиры. Покупатель может попросить скидку за участие в такой сделке |

Покупатель может оформить заем а) в том же банке; б) в другом банке.

Ипотека в том же банке. В этом случае покупатель займет ваше место: выступит новым заемщиком и залогодателем для вашего банка.Для покупателя порядок действий будет примерно такой: он оформляет в вашем банке заявку на обычную ипотеку, где указывает, что хочет купить конкретную квартиру, уже заложенную в этом банке. Пакет документов для ипотеки стандартный: паспорт и документы о доходах.

Обычно одобрение такого объекта проходит быстрее, так как банк уже знает эту квартиру.Продавец с менеджером своего банка должен согласовать схему купли-продажи заложенной квартиры. Скорее всего, вам придется написать заявление о намерении продать квартиру и получить на это согласие банка — такие ситуации банк рассматривает индивидуально.

Если банк одобрит заявку покупателя на кредит, он проведет сделку. Покупатель получит ипотечный кредит, и банк сразу направит его на погашение кредита текущего собственника. Разница между ценой квартиры и суммой на погашение кредита переводится на аккредитив в пользу продавца или закладывается в банковскую ячейку.

Доступ к этим деньгам продавец получит после того, как сделка завершится, то есть когда будет зарегистрировано право собственности покупателя.

Ипотека в другом банке. В этом случае этот банк заключает с продавцом договор поручительства. Это дополнительная гарантия, что покупатель-заемщик выполнит свои обязательства.

Договор действует до момента, когда наступит одно из событий:

- государственная регистрация ипотеки и перехода прав собственности по договору купли-продажи к покупателю-заемщику;

- прекращение обязательств продавца по кредитному договору;

- полное исполнение обязательств продавцом-поручителем.

Еще одна особенность сделки — оформление двух аккредитивов. На основании первого банк переводит средства, которые гасят задолженность текущего собственника. На основании второго банк переводит разницу между остатком задолженности по кредиту и полной стоимостью квартиры.

Подобная программа есть, например, у Райффайзен Банка.

| Плюсы | Минусы |

| Продавцу ипотечной квартиры не нужно искать на стороне деньги на погашение кредита | У банка возникают лишние трудозатраты и риски, и он может взять дополнительную комиссию с продавца. В некоторых банках она составляет 1% от суммы сделки. Покупатель может попросить скидку за участие в такой сделке |

Можно ли продать квартиру в ипотеке?

При покупке недвижимости в ипотеку до момента полного расчета по ипотеке квартира находится в залоге у банка. Это налагает ограничения на операции купли-продажи: просто взять и продать ее без одобрения залогодержателя нельзя.

Продажа квартиры, находящейся в ипотеке, возможна со снятием обременения и без. Рассмотрим варианты подробно.

Продажа квартиры вместе с кредитными обязательствами

В этом случае покупатель приобретает недвижимость с обременением Банка. Покупатель может оформить ипотечный кредит в том же Банке, где оформлен кредит у Продавца. Можно ли продать квартиру и изменить условия кредитования зависит от многих факторов: наличия новых предложений банка с более выгодными условиями, возможности включения нового заемщика, кредитного рейтинга покупателя вашей квартиры.

При таком варианте продажи есть несколько нюансов:

- Ваш покупатель должен удовлетворять условиям банка, а именно: иметь достаточный доход, не иметь текущих просроченных задолженностей, соответствовать по возрасту. Хорошо, когда у человека уже есть предварительное одобрение по ипотеке, известна сумма кредитования и она покрывает остаток стоимости вашего кредита.

- Необходимо получить предварительное согласие банка и только потом инициировать продажу ипотечной квартиры. Банк изучает данные обо всех заемщиках и может отказать, если у вашего покупателя негативный кредитный рейтинг, нет денег на первоначальный взнос или уже есть несколько кредитов.

- Если покупатель оформляет ипотеку в том же банке, что и продавец, обременение Продавца не снимается до момента погашения ипотечного кредита Продавца. После перехода права собственности на Покупателя и погашение ипотечного кредита возможно снятие обременения. Покупатель подает заявку на ипотеку и выбирает обремененный объект. А если новый кредит оформляется в другой организации, текущий кредит погашается средствами нового, после этого снимается обременение, и квартира передается под залог новому банку. В этот период может применяться базовая ставка по ипотеке без учета персональных скидок. Процесс смены залогодержателя может занять больше месяца.

В случае, если покупатель по каким-то причинам не хочет оформлять ипотечный кредит либо может претендовать только на потребительское кредитование, имеет собственные средства, но не готов заключить предварительное соглашение и внести аванс в размере остатка долга по вашему договору, невыплаченную ипотеку можно погасить в процессе сделки.

Легко ли продать квартиру с ипотекой?

Все зависит от остатка долга, целей продавца, условий продажи и в, какой-то мере, удачи. Не все покупатели имеют средства для первоначального взноса, готовы погасить чужой кредит или выкупить его на текущих условиях. При возможности использования маткапитала в качестве первоначального взноса, найти покупателя вторичной квартиры с обременением может быть непросто.

Хорошие шансы только в том случае, если низкая цена. Но учитывая, что продажа квартиры после долгой ипотеки сама по себе не вполне выгодна, так как реальная стоимость будет выше из-за уплаченных процентов, редкий продавец готов снизить цену еще больше, чтобы только продать жилье.

Говорить о том, что квартиру с обременением невозможно продать нельзя: кто-то хочет жить именно в вашем доме или переехать в квартиру с готовым ремонтом, нужно просто подождать. Если остаток долга небольшой — покупателя найти проще. Погасите часть кредита самостоятельно, чтобы повысить привлекательность предложения.

Со стороны банков препятствий при проведении сделок обычно нет: даже если покупатель не располагает всей суммой, может быть предложен кредит, смена залогодателя по текущему договору. Главное, чтобы покупатель удовлетворял требованиям банка, и уточнить это нужно еще до начала заключения договора. Недвижимость под обременением уже проверена банком, что упрощает повторное согласование объекта залога.

Налоги и вычеты

При покупке недвижимости все граждане РФ, являющиеся плательщиками подоходного налога, могут получить имущественный вычет. При продаже квартиры, за которую получен вычет, никаких доначислений не производится. Право на вычет не сопряжено с правом продажи имущества, вычет остается у вас.

Но если квартира была в собственности менее 5 лет, при ее продаже необходимо уплатить налог с доходов в размере 13%. При расчете суммы налога учитывается цена покупки квартиры без учета стоимости кредита. В расчет принимается сумма договора купли-продажи, а не проценты банку.

Но с уплаченных процентов тоже можно получить налоговый вычет, что частично компенсирует ваши затраты.

Если вы купили квартиру за 5 млн рублей и продали ее за 6 млн, налог необходимо уплатить с 1 млн разницы.

Если квартира была в собственности более 5 лет, НДФЛ не взимается. Налог не платится, если цена продажи равна цене покупки или ниже ее. Занижение стоимости не рекомендуется — это может привести к налоговым санкциям.

Более того, стоимость недвижимости не может быть ниже кадастровой: проверьте эту информацию в Росреестре до того, как указывать сумму договора.

Об особенностях обременения

Без наложения обременения на предмет залога не выдается ни один ипотечный кредит. Чаще всего залогом становится покупаемая недвижимость, гораздо реже — иная жилая собственность заемщика.

Обсеменение накладывается в момент регистрации в Росреестре. Если после заказать выписку из ЕГРН, в ней будет указано, что объект находится в залоге с указанием конкретного банка.

Залог нужен банку для безопасности сделки. Если ипотечный заемщик вдруг перестает платить, кредитор может забрать квартиру, продать ее и закрыть долг. Если при продаже образовываются излишки, они передаются заемщику.

Если вы пойдете продавать ипотечную квартиру, сделку просто не пропустят в Росреестре. Во всех базах и документах будет указано, что объект находится под обременением.

Получается, чтобы можно было продать квартиру в ипотеке, необходимо снять с нее обременение. А снимается оно только в в том случае, если ссуда закрывается в полном объеме.

Способ №1. Кредит на досрочное погашение

- Минус способа. Ставки по кредитам наличными выше, чем по ипотеке. И если сумма будет большой, переплата окажется приличной. И если нужно получить больше 500000, найти банк для одобрения не так просто;

- Плюс способа. После снятия обременения квартира будет продаваться в обычном порядке, то есть к ней не нужно будет применять дисконт, как к проблемному ипотечному объекту.

Плюс вполне компенсирует минус, поэтому способ действенный и вполне реальный.

Сумма нужна приличная, поэтому понадобятся справки о доходах. Кроме того, нужно учесть, что новый банк будет знать о действующей ипотеке. Он учтет затраты на нее и на новый кредит при его одобрении. Уровень платежеспособности заемщика должен быть достаточным для оплаты по графику обеих суд.

Новый банк не станет рассматривать ситуацию, что вы берете кредит для закрытия ипотеки. Более того, лучше вообще не говорить об этой цели, так как такого типа перекредитование не приветствуется кредиторами.

- Выбираете банк для кредита наличными. Полный ассортимент предложений есть на Бробанк.ру. Вы можете выбрать сразу 2-3 банка и подать им заявку: какой одобрит нужную сумму на лучших условиях, с тем договор и заключите.

- Получаете деньги и обращаетесь к ипотечному банку. Нужно узнать точную сумму для досрочного погашения на данный момент и написать заявление на закрытие ипотеки раньше срока.

- Примерно через 2 недели ипотека закрывается досрочно, с квартиры снимается обременение. Это может занять еще около 30 дней.

- После получения уведомления о том, что обременение снято, можно продавать квартиру.

Вы продали квартиру, и у вас остался кредитный договор с новым банком. Можете вырученными средствами также закрыть его досрочно или использовать деньги на любое свое усмотрение.

Способ №2. Продажа через рефинансирование

Многие российские банки предлагают гражданам услуги рефинансирования — перекрытие кредитов других организаций. Проще говоря, вы официально берете ссуду в одном банке, чтобы закрыть ее средствами другое кредитное обязательство. И многие банки позволяют так перекрыть ипотеку.

Одной из задач рефинансирования как раз является вывод предмета залога из под обременения. Например, автомобиля или недвижимости. При этом по программам рефинансирования всегда устанавливаются низкие ставки, и одобрение получить проще, так как кредит целевой.

- Находите банк, который в рамках рефинансирования потребительского кредита позволяет перекрывать ипотеки. На рынке их достаточно.

- Получаете в ипотечном банке информацию о сумме, которая нужна для досрочного погашения ипотеки, берете справку. Оперативно собираете документы для рефинансирования (как для обычного кредита) и подаете заявку.

- Новый банк переводит в ипотечный сумму, необходимую для досрочного закрытия ссуды. Получаете справку о гашении, снимаете обременение.

- Продаете ипотечную квартиру, препятствий никаких не будет.

Если сравнивать первый способ и второй, то рефинансирование будет лучшим. Если заемщик положительный, он без проблем получит одобрение. Да и ставки по таким продуктам ниже. Это обусловлено тем, что ссуда — именно целевая.

Способ №3. Продажа ипотеки через банк

Практически все ипотечные банки имеют собственные сайты или разделы на своих порталах, на которых размещают информацию о реализуемых объектах. Это как раз и есть ипотечные квартиры или дома, собственники которых не справились с обязательством или изъявили желание отказаться от ипотеки.

То есть в этом случае заемщик обращается в банк и сообщает о том, что больше не может или не хочет оплачивать ипотеку. В этом случае он передает банку право на реализацию объекта по его каналам.

Банк сам ищет покупателя, согласного заключить договор купли-продажи с ипотекой. После получения денег часть средств идет на досрочное закрытие ссуды, а оставшаяся часть при ее наличии передается бывшему собственнику.

Это самый невыгодный для заемщика способ, так как банк продает квартиру с дисконтом в 20-30% как минимум. Но зато заемщику не нужно ничего делать, всю сделку провернет банк.

Способ №4. Покупатель гасит вашу ипотеку досрочно

Задача — найти согласного покупателя, тогда вполне можно продать квартиру в ипотеке. Здесь суть заключается в том, что для привлечения покупателя заемщик снижает цену, делает ее на 20-30% ниже среднерыночной. Только в этом случае можно рассчитывать на то, что кто-то согласится связываться с проблемным объектом.

- Находите покупателя, который готов внести задаток, направляемый на досрочное погашение ипотечного кредита.

- Узнаете в банке сумму для досрочного гашения, пишите заявление на его проведение.

- Составляете с покупателем предварительный договор купли продажи с внесением задатка. Задаток, соответственно, равен сумме для досрочного гашения (не обязательно рубль в рубль, можно округлять до удобного числа).

- Покупатель передает задаток продавцу, деньги кладутся на ипотечный счет для списания в счет досрочного гашения в указанную дату.

- После продавец снимает обременение, составляется договор купли-продажи.

Найти покупателя, который согласится на такую сделку, не так просто, потому что возникают риски. Хотя в этой области есть даже специальные фирмы или люди, которые занимаются такими сделками (после продают объект по рыночной цене). Но при этом дисконт может достигать 30% и даже больше.

Способ №5. Продажа через досрочное гашение через банк

Это продажа квартиры в ипотеке как при способе №4, но при этом все идет в полном согласовании с банком. В этом случае покупатель юридически защищен, поэтому дисконт будет ниже, уже 10-20%.

Заемщик получает согласие от банка на продажу ипотеки через досрочное гашение и ищет покупателя. Покупатель передает банку в ячейки две суммы — одну для досрочного гашения, другую — остаток средств для продавца.

Банк составляет договор, по условиям которого деньги из первой ячейки идут на досрочное гашение. После этого с жилья снимается обременение, заключается договор купли-продажи, продавец получает деньги из второй ячейки.

Способ №6. Переоформление ипотеки на другого заемщика

Вы можете продать свою ипотеку и таким способом. Нужно найти человека, который будет готов взять на себя обязанности по вашему ипотечному кредиту. При этом у него должны быть деньги на выплату вам разницы. Например, если квартира стоит 3 000 000, а остаток вместе с процентами — 1 500 000, покупатель явно должен что-то получить на руки.

- Находите покупателя, который готов стать заемщиком, имеет деньги для оплаты разницы и соответствует всем требованиям банка.

- Приходите в банк, предварительно согласовав намерения, покупатель проходит стандартную процедуру анкетирования и рассмотрения.

- Если он устраивает банк, тот дает согласие на замену заемщика. Переоформляется договор и закладная, сделка регистрируется в Росреестре.

Как именно будет проходить эта процедура — расскажет банк. Скорее всего, также придется открывать ячейку, куда покупатель положит разницу для продавца. Но в любом случае сделка сложная, поэтому придется делать дисконт.

Так что в целом, если рассматривать, можно ли продать квартиру, купленную в ипотеку, то это вполне реально. Есть даже 6 законных способов это сделать. Можете воспользоваться любым подходящим.

Частые вопросы

Можно ли продать ипотеку другому человеку?

Можно по согласию банка. Будет проведена замена заемщика. Но новый заемщик должен полностью соответствовать требованиям банка.

Можно ли продать ипотечную квартиру, купленную с маткапиталом?

Можно, но сложно. Сначала нужно будет снять с недвижимости обременение любым из указанных способов. После выделить в объекте доли, как это требует закон (при оформлении ипотеки заемщик подписывает это обязательство). После продажа возможна, если при этом дети получают не меньшие доли в другой недвижимости.

Опасна ли ипотека для продавца?

Если речь об обычной продаже квартиры в ипотеку, никаких рисков нет. Все проходит через банк по давно отработанному алгоритму.

Источники:

Комментарии: 4

- Вячеслав10.06.2022 в 06:26

Застройщик нарушает ДДУ и переносит сроки сдачи на год. Меня это не устраивает. Могу ли я отказаться от этой квартиры и от ипотеки? Возможно ли вернуть ПВ и %%, которые я платил банку за всё время (год)? Какой оптимальный вариант в такой ситуации? Возможно ли заменить объект, например? Если его стоимость выше, то это будет рассматриваться банком как новый договор ипотеки на новых условиях (сумма, ставка, ПВ)?

Спасибо заранее!

Уважаемый Вячеслав, если застройщик переносит срок подписания акта приема-передачи квартиры более чем на 2 месяца от даты, указанной в договоре, вы можете взыскать с него неустойку. Вопросы, касающиеся расторжения ипотечного кредита рекомендуем обсудить с менеджером банка, в котором обслуживаетесь.

А если ипотека взята на мат капитал ?

Уважаемая Инна, после выделения детских долей нужно получить согласие органов опеки и попечительства на продажу. В таком варианте квартиру можно продавать.

Отменить ответ

Карта 365 дней без %, 0 руб. обслуживание Получить 30 000 руб. под 0% в Займере

Особенность продажи жилья, купленного в кредит

При ипотечном кредитовании жильё передают в банковский залог. Такой подход гарантирует банку возврат средств, если заёмщик окажется неплатёжеспособен. Обременение снимается с недвижимости только после полной выплаты долга по ипотечному кредитному договору (договору займа).

Несмотря на то, что официально квартира — это залоговое имущество, она находится в собственности заёмщика. Владелец вправе распоряжаться недвижимостью, например, продать жильё, но только с согласия банка. Банк имеет право запретить сделку.

Что нужно сделать, если вы хотите продать ипотечную квартиру?

1. Обратитесь в банк и выясните, как досрочно погасить задолженность по ипотечному кредитному договору, а также получите информацию о процессе снятия обременения.

2. Выберите способ продажи квартиры.

3. Найдите покупателя, согласного на покупку залогового жилья.

4. Получите одобрение банка для проведения сделки.

Можно ли продать ипотечную квартиру, если был использован материнский капитал?

Да, продать такую квартиру можно, но есть нюансы, о которых нужно знать. Родители должны выделить детям доли в праве собственности на квартиру после полного погашения задолженности, если материнский (семейный) капитал использовался:

— на уплату первоначального взноса

— на погашение задолженности по кредитному договору

Если доля квартира находится в собственности несовершеннолетних, то для её продажи понадобится согласие органа опеки и попечительства. Сотрудники органа проанализируют условия конкретной сделки и определят, не нарушает ли она интересы детей.

Подробнее о том, как продать квартиру, если для покупки недвижимости использовался материнский (семейный) капитал, читайте в статье.

Способы продать квартиру, находящуюся в залоге

Выберите подходящий для вас вариант продажи заложенной недвижимости. Чаще всего используются 4 основных сценария:

— продажа квартиры после полного погашения кредита и снятия обременения

— погашение ипотеки в ходе сделки купли-продажи

— продажа квартиры вместе с задолженностью по кредиту

— реализация квартиры банком

Рассмотрим подробно каждый из вариантов.

Продажа квартиры после досрочного погашения кредита

Заёмщик может погасить долг по кредитному договору (договору займа) досрочно, если у него есть для этого средства в размере остатка задолженности.

Ещё один возможный вариант — погасить ипотеку за счёт денежных средств покупателя. В этом случае проинформируйте банк о досрочном погашении ипотечного кредита, согласие на продажу недвижимости в этом случае также не требуется.

Рекомендации, как провести сделку:

1. Оформите договор задатка на необходимую сумму (например, на сумму задолженности)

Стороны прописывают в нём сумму сделки, способ передачи задатка от покупателя, условия и сроки снятия залога. Все условия сделки закрепляйте письменно: это позволит обеим сторонам обезопасить себя в случае непредвиденных обстоятельств.

2. Погасите ипотечный кредит досрочно

Используйте средства, которые покупатель передаст вам (продавцу).

3. Получите закладную у банка, если она оформлялась

Проверьте отметку о полном погашении долга. Подробнее о закладной рассказано в статье.

4. Снимите обременение с жилья

Некоторые банки снимают обременение самостоятельно в электронном формате. Если такой опции нет, подайте заявление о погашении регистрационной записи об ипотеке через МФЦ.

5. Заключите договор купли-продажи

Учтите задаток, который вам уже выплатил покупатель.

6. Зарегистрируйте переход права собственности

Покупатель станет владельцем квартиры после внесения соответствующих изменений в ЕГРН. Для регистрации сделки обратитесь в МФЦ.