Начиная с лихих девяностых, российское правительство последовательно и методично разрабатывает меры, как вывести доходы населения из теневого сектора. Успешность этих действий очевидна по их результатам: на данный момент недополучение налогов составляет чуть меньше 5% ВВП, а еще двадцать лет назад этот показатель достигал 17-18% ВВП.

Одной из причин такого успеха послужило ужесточение контроля над сферой налогообложения в России, а также, при этом, либерализация в отношении самых налоговых выплат (так, например, использование вычетов стало частой практикой в РФ). Код 2002 в 2-НДФЛ — следствие того самого ужесточения контроля, поскольку «раздробление» статьи налогооблагаемых доходов позволило отслеживать и разделять средства, используемые предприятием для поощрения сотрудников, при сохранении итоговой налоговой нагрузки гражданина.

Что значит код 2002 в справке 2-НДФЛ? Расшифровка раскрывает следующее значение шифра: «производственная премия, полученная сотрудником за полное или частичное выполнение поставленного плана». Если в справке 2-НДФЛ в графе 2002 указана некоторая сумма, это значит, что работник был премирован работодателем за достижение определенных показателей.

В эту категорию входит премирование за:

- Выполнение и/или перевыполнение производственного плана;

- Решение поставленных руководством задач по объемам и/или качеству выпущенной готовой продукции;

- Достижение целевых и/или дополнительных показателей по продажам товаров и услуг;

- За успешную реализацию проекта, заданного руководством для увеличения объемов или качества производства.

Важно: обратите внимание, что все виды премирований, входящих в категорию «2002», непосредственно связаны с производством товаров или услуг компании. Для непроизводственных премий введен отдельный код «2003».

Теперь понятно, что означает этот шифр, но для чего вообще был введен код дохода 2002 в справке 2-НДФЛ? На первый взгляд, не вполне понятно, с какой целью появились коды «2002» и «2003», ведь размер налогообложения не изменился — по-прежнему с большей части премий, превышающих сумму в 4000 рублей, необходимо уплачивать 13% налог.

Но смысл новой практики становится понятен при изучении Приказа ФНС России от 22.11.2016 N ММВ-7-11/633@. В документе уточняется, что выплата по коду 2002 может быть произведена только из средств специального назначения организации или же целевых денежных поступлений. Параллельно вводится запрет на выплату производственных премий из общей прибыли компании.

Очевидно, что государство таким образом старается пресечь легализацию преступных доходов («отмывание грязных денег»). Раньше деньги, полученные криминальным путем, могли быть тем или иным способом записаны в прибыль предприятия, а затем переданы нужным людям в виде премий (через подставных лиц). Теперь это стало невозможно, поскольку любая выплата по коду 2002 непосредственно из прибыли предприятия является нарушением закона, а параллельно становится сигналом для прикрепленной к организации ИФНС.

Отличия от кода 2003

Мы выяснили, что такое код дохода 2002 в 2-НДФЛ, но ведь Приказ ФНС ввел также «код 2003». В чем отличие? В эту категорию входят все виды премирования, никак не связанные с непосредственной работой сотрудника (премия за непроизводственные результаты).

Например, в графу 2003 может быть вписано разовое вознаграждение сотрудников перед праздниками, «подарок» работнику со стажем перед его выходом на пенсию, благодарность за альтруистическую помощь в организации, например, отпуска для коллег и т.д.

Кроме того, отличие и в источниках выплат: выделить деньги на непроизводственную премию можно только из фондов специального назначения, средств целевого финансирования или из дополнительной прибыли предприятия. Опять же, выплата непосредственно из общей прибыли компании воспрещается.

Резюмируя, код 2003 выполняет ту же функцию, что и код 2002 — контроль за передвижениями корпоративных средств, а также противодействие криминальной деятельности некоторых фиктивных компаний.

Как правильно выбрать код дохода?

В этом вопросе можно выделить два главных ориентира, позволяющих безошибочно определить категорию премирования:

- Целевое назначение премии и причина выдачи. Так, например, если целью премии является поощрение деятельности сотрудника, благоприятной для компании, и, при этом, причиной выдачи денег послужила высокая производственная эффективность сотрудника, — это премия по коду 2002. Если же цель премии — просто увеличить лояльность сотрудника, а причина выдачи не касается производственных показателей предприятия — это премия по коду 2003;

- Источник финансирования премиальных выплат. Очевидно, что при использовании средств из целевых денежных поступлений такую премию нужно относить к коду 2002: поскольку целевые поступления возникают только в результате эффективной деятельности компании, это считается итогом выполнения всех производственных планов организации. И то же верно в обратную сторону: если средства были взяты из фонда специального назначения, ни в коем случае нельзя вписывать такую премию в графу 2002, даже если на самом деле это было поощрение деятельности работника. Место такой премии только в графе 2003.

Здесь может возникнуть резонный вопрос: а если цель и причины премирования относятся к коду 2002, а вот источник финансирования относится к коду 2003, куда вписывать поступление денег? Можно поменять местами эти коды, важна суть — несовпавдение цели и заданного Приказом ФНС порядка выдачи премии.

В такой ситуации приоритетным ориентиром остается источник финансирования. В сущности, ИФНС лишь в редких случаях проявляет большое внимание к премиям, если все выглядит более или менее складно. А вот если в причинах премирования указана «производственная эффективность», но при этом премия отнесена к категории 2003, это уже может стать поводом для масштабной проверки предприятия.

Помните: если деньги были выплачены из целевого поступления средств или средств специального назначения, в 95 случаях из 100 нужно записывать премию под кодом 2002. При выплатах из фондов — записывать под кодом 2003.

Общий алгоритм настройки

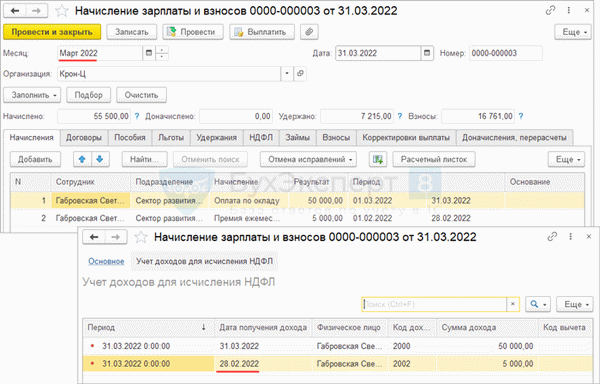

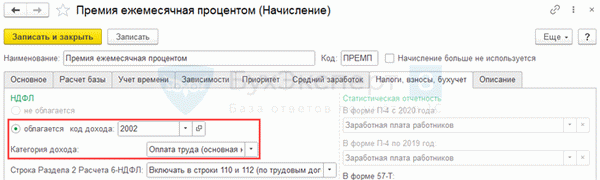

Настройки учета НДФЛ для ежемесячной премии, начисляемой в следующем месяце:

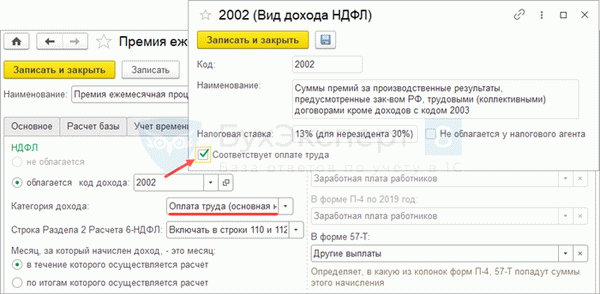

- Код дохода – 2002 .

- Категория дохода – Оплата труда (основная налоговая база) .

- Месяц, за который начислен доход – значение этой настройки будет отличаться в зависимости от способа расчета премии:

- Если в формуле расчета премии содержится показатель Расчетная база , месяц, за который начислен доход – это месяц, по итогам которого выполняется расчет . В этом случае месяц получения дохода для премии будет определяться по настройкам расчетной базы.

- Если показатель Расчетная база отсутствует в формуле расчета премии, при установленной настройке по итогам которого выполняется расчет программа не сможет определить месяц получения дохода автоматически. Поэтому в настройках такой премии нужно указать, что месяц, за который начислен доход – это месяц, предшествующий месяцу расчета .

Установим для ежемесячной премии код дохода 2002 и категорию дохода Оплата труда (основная налоговая база) .

Чтобы для доходов с кодом 2002 можно было выбрать категорию Оплата труда (основная налоговая база) , в настройках кода дохода 2002 нужно установить флажок Соответствует оплате труда .

Разберем варианты настройки месяца получения дохода для ежемесячной премии в зависимости от способа ее расчета.

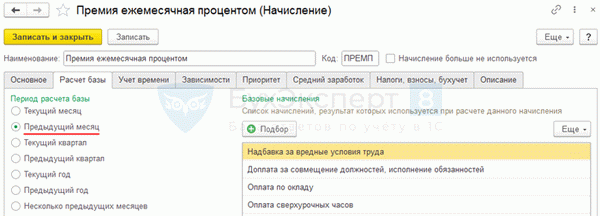

Вариант 1. Настройка месяца получения дохода для премии, рассчитываемой от расчетной базы

Если в формуле премии присутствует показатель Расчетная база , на вкладке Налоги, взносы, бухучет доступны только 2 варианта определения месяца получения дохода: по месяцу начисления и по периоду действия. Настройка предшествующий месяцу расчета в этом случае недоступна. Чтобы премия отражалась в учете НДФЛ прошлым месяцем выберем вариант определения месяца в учете НДФЛ – По итогам которого осуществляется расчет .

Проверим, что на вкладке Расчет базы период расчета базы выбран Предыдущий месяц – именно эта настройка будет определять месяц получения дохода для целей НДФЛ.

Дата получения дохода в учете НДФЛ для такой премии, начисленной в марте за февраль, будет определена как 28.02.2022 г.