- Досрочное погашение задолженности без штрафных санкций

- Почему банк не может сам увеличить процентную ставку

- Министерство финансов ровняется на США и Евросоюз

- Закон «О потребительском кредите (займе)» решит много вопросов

- Внимательно изучаем кредитный договор

- Право на отказ от кредита есть у каждого

- Эксперт рассказал, кто должен погашать кредит, если заемщик умер

- Какие вещи стоит покупать в кредит, а на что лучше накопить

- Как вернуть оформленный кредит

- Если кредит еще не потрачен

- Вернуть страховку по кредиту

- Документы для возвратастраховки

- Когда нельзя отказаться от кредита

- Причины для отказа

- Можно ли отказаться от кредита после подписания договора

- В какой срок можно отказаться от кредитных средств

- Возможные последствия отказа от кредита

- Комментарии: 16

В законопроекте, посвященном потребительскому кредитованию, предусматривается абсолютное право заемщика на возвращение кредитной задолженности в течение двух недель с момента взятия. В данном случае процентная ставка уплачивается лишь за тот временной период пользования кредитом, который и был на самом деле. Данное положение равняет кредит с большинством товаров потребительского типа – они могут быть возвращены в магазин в течение четырнадцати дней по определенным различным причинам.

Причины могут быть самыми разнообразными – не устроил, не подошло, приобретатель изменил свое мнение (и многое-многое другое). При этом заемщиком денежные средства банковскому учреждению могут быть возвращены даже без объяснения причин. Существует также возвратный платеж (chargeback) и в международных платежных системах.

Кроме того, есть еще один немаловажный фактор: если заемщик не будет извещен кредитором о существовании у него безусловного права, он все равно обладает таким же правом возвращения кредита на тех же самых условиях – но уже в течение месяца со дня, когда было произведено кредитование.

Таким образом, те виды разнообразных запретов, которые действуют на сегодняшний день во многих банковских учреждениях на досрочное погашение кредита потребительского типа, уйдут в небытие после того, как будет принят данный закон.

Досрочное погашение задолженности без штрафных санкций

Законопроект говорит лишь о прописанном праве заемщика на досрочное погашение всей задолженности либо его части, с уплатой процентной годовой ставки за реальный срок использования взятого кредита. В данном случае штрафных санкций по умолчанию быть не может. Но здесь Министерство финансов Российской Федерации дает банковским учреждениям шанс: кроме обозначенных процентов заемщик ничего не обязан платить своему кредитору, но лишь тогда, когда «иное не содержится в договоре потребительского кредитования».

Почему банк не может сам увеличить процентную ставку

Исходя из положений Федерального закона, также запрещено одностороннее повышение банковской организацией процентной ставки по тем кредитам, которые уже были выданы ранее. Многими потребителями, набравшими кредиты до 2008-го года, были хорошо прочувствованы все «прелести» подобного одностороннего повышения в кризисный разгар. При этом данный запрет распространяется далеко не на все кредиты, а лишь на те, где условия договора содержат пункт о неизменности процентной ставки (пункт о постоянной процентной ставке).

При этом, Министерством финансов и здесь дается шанс банковским организациям маневрировать – оно дает возможность заключения договоров с процентной ставкой, которая зависит от изменений конкретных условий. В данной ситуации на кредитора налагается обязанность по уведомлению заемщика о том, что переменная процентная ставка изменилась. Причем сделано это должно быть не позднее, одного месяца до начала срока кредитования, в течение которого будет происходить применение новой процентной ставки.

Министерство финансов ровняется на США и Евросоюз

Министерство Финансов Российской Федерации не пытается скрыть, что ориентиром собственного законопроекта для них послужила практика развитых западных государств – многие законы о потребительском кредитовании имеются в Соединенных Штатах Америки и Евросоюзе. При этом до последнего момента у отечественного российского заемщика не было тех прав, которые есть у заемщиков иностранных государств. Причина – отсутствовал соответствующий закон.

Все эти виды правовых пробелов и должны изменить новое законодательство и улучшить правовое положение заемщика.

Закон «О потребительском кредите (займе)» решит много вопросов

С недавнего времени в нашем государстве начал действовать закон «О потребительском кредите (займе)». Он поможет разрешить множество спорных ситуаций в отношениях кредитора и заемщика. Над ним работали длительное время.

Он налагает обязанность на банковские организации осуществлять предоставление информации об условиях кредитования в ясной, четкой и доступной для понимания простого человека форме, устанавливает условия и требования досрочного погашения задолженности.

Также он может повлиять на снижение ставок потребительских кредитов и на многие другие немаловажные факторы. Такая новость на днях была сообщена председателем Банка России, Василием Поздышевым.

Ни для кого не является секретом, что финансовые учреждения при выдаче потребительских кредитов очень часто ловят сиюминутное желание простых пользователей заполучить тот или иной товар, который на данный временной период им просто не по карману. Заемщики очень часто привлекаются с помощью красивой рекламы, обещаний выгодных для них условий. Последние очень часто не изучают подробности и берут займ, даже не изучив до конца кредитное соглашение.

При этом стоит признать и отметить, что самую важную информацию об условиях кредитования доносят до заемщика таким образом, что человек на нее просто не обращает нужного внимания – ее могут спокойно прописать в кредитном договоре миниатюрным шрифтом. А, по мнению некоторых заемщиков, такая информация и вовсе несущественна и бессмысленна – они не утруждают себя ее изучением либо просматривают поверхностно, не вникая в суть прочитанного.

Человек торопится принять решение по кредиту и может взять его, не просчитав должным образом свои собственные возможности. А после он не знает, каким образом отдать долг банковскому учреждению. Либо, что еще хуже, вгоняет себя в долговую яму – берет следующий кредит, потом еще один – для расплаты с первым и вторым…Помните всегда – данный путь не станет выходом из сложившейся ситуации, это прямая дорога к проблемам и банкротству.

Внимательно изучаем кредитный договор

Вступивший в законную силу с 1-го июля 2014-го года закон «О потребительском кредите (займе)» дает возможность установления прозрачных и четких отношений между заемщиками и кредиторами. При этом касается он не только банковских учреждений, извлекающих прибыль подобным образом, но и всех иных организаций, занимающихся осуществлением профессиональной деятельности и предоставляющих потребительские займы – то есть, сюда входят и микрофинансовые организации, кредитные кооперативы, ломбарды, и многие другие организации подобного типа.

Во-первых, им были введены четкие правила касательно предоставления информации об условиях, на которых будет производиться выдача потребительского кредита. Оформление всех индивидуальных договорных условий будет предоставляться банковскими организациями в виде единой табличной формы. Полная кредитная стоимость должна быть указана банковским учреждением уже на первом листе договоре: ее размещают в рамке, в правом верхнему углу страницы соглашения отлично читаемым, четким и ясным шрифтом.

Полная стоимость кредита потребительского типа считается в процентной годовой ставке, исходя из приведенной в законодательстве формуле. Нужно ОЧЕНЬ внимательно изучать кредитный договор.

Также договор должен содержать четкое указание, какие конкретно платежи будут входить в полную стоимость: по погашению основной суммы задолженности, по уплате процентной ставки, по плате за выпуск и обслуживание электронного платежного средства (допустим, кредитной карты), а также платежи заемщика в пользу кредитора, в пользу третьих лиц (если так нужно по договору), сумма страховой премии. «Все соглашения потребительского кредитования будут предоставляться в своей обычной форме, чтобы их можно было прочитать, понять, а также оперативно сравнить с иными соглашениями», — сообщается Василием Поздышевым.

Во-вторых, новый закон говорит о том, что величина всей стоимости потребительского кредита не может быть выше среднерыночного значения полной стоимости потребительского кредита соответствующей категории свыше, чем на одну треть. Расчет среднерыночного значения по многим другим категориям ссуд Банком России будет осуществляться каждый квартал. Подобная информация в обязательном порядке будет публиковаться.

Правда, меры, касающиеся ограничения полной стоимости, действовать уже начали – с первого января 2015 года.

Еще одной важной новацией принятого и действующего закона является следующее – вводится так называемый «период охлаждения». Данный период как бы подразумевает, что при получении предложения от банковской организации, у физического лица есть право взять пять дней на размышление и принятие решения – отказаться от кредита или, возможно, иной банковской организацией такой же кредит может быть предоставлен на более выгодных условиях. А кредитор, который предложил индивидуальные условия договора кредита (займа), в течение этих пяти дней, не сможет изменить условия предоставления денежных средств.

Право на отказ от кредита есть у каждого

У потребителя появляется право на отказ от кредита. При этом наложение каких-либо штрафных санкций и дополнительных комиссионных сборов исключается – даже в том случае, если договор заемщиком уже подписан. Это реально сделать в том случае, если денежные средства еще не получены, целиком либо частично, по уведомлению.

В случае получения денежных средств у Вас также есть право на отказ от кредита.

Единственный нюанс при возникновении подобной ситуации – Вам придется уплатить банковскому учреждению проценты за то количество дней, пока Вы использовали полученные от банковского учреждения денежные средства: в течение двух недель с момента его получения возможно возвращение потребительского кредита без предварительного уведомления банковского учреждения. Если речь идет о кредите на приобретение транспортного средства (иными словами, автомобиля), — срок увеличивается до тридцати календарных дней.

Действующий закон также устанавливает конкретные четкие рамки для действия по возврату своей задолженности. И сами кредиторы, и работающие с ними по агентскому договору коллекторские компании, не имеют права на общение с заемщиками, на звонки им и рассылку различных сообщений (речь идет как об смс-сообщениях, так и о сообщениях на электронный адрес заемщика) с двадцати двух часов вечера и до восьми часов утра – в рабочие дни, а также в выходные и праздничные дни — с двадцати часов вечера до девяти часов утра. Это является нарушением прав человека.

Так каким же образом осуществить верный расчет собственных сил и возможностей, если Вы находитесь в сомнениях, брать кредит либо же нет? «При принятии решения о том, брать кредит либо же нет, советуется применять обыкновенное правило. Размер ежемесячной суммы денежных средств, которую Вы будете должны отдавать на выплату всех кредитов, не должен быть выше трети Ваших официальных доходов. В случае же превышения выплатами данной суммы денежных средств, Вы автоматически попадаете в зону риска», — такой совет дается заемщикам Василием Поздышевым.

Профессиональным делом юристов нашей компании является осуществление правовой экспертизы кредитных договоров. Мы рекомендуем потенциальным заемщикам обратиться за услугой в преддверии подписания договора, предоставив для анализа и оценки проект кредитного договора. Своевременная экспертиза кредитного договора позволяет минимизировать все возможные риски или, по крайне мере, если вы не намерены отказаться от подписания договора, предупредить вас об их наличии и последствиях.

Обратитесь за консультацией к юристам «ФИНЭКСПЕРТЪ 24»

Эксперт рассказал, кто должен погашать кредит, если заемщик умер

«Если клиент уже успел получить денежные средства, то беспрепятственно расторгнуть договор можно в течение 14 дней после его подписания. Это предусмотрено законом. К слову, в течение этого срока можно отказаться и от навязанных с кредитом услуг, вроде страховки.

Если же прошло больше времени, то формально оформить возврат уже не получится», — говорит юрист.

Официальная формулировка процедуры — досрочное погашение. Банки не имеют права отказать в досрочном погашении, но могут ввести мораторий на преждевременное закрытие договора в течение 2-3 месяцев с даты подписания. Данная информация прописывается в соглашении, которое всегда надо читать крайне внимательно перед тем как ставить свою подпись.

Кроме того, банк потребует уплатить проценты за использованные дни, отмечает он.

«В том случае, если заявка на кредит была одобрена банком, но договор заключен не был, то клиент может отказаться от оформления займа без каких-либо последствий. Для этого достаточно перестать контактировать с работниками банка либо заявить прямо, что данная услуга более не актуальна», — поясняет Уткин.

Некоторые менеджеры пытаются ввести людей в заблуждение и убедить их в невозможности отказаться от кредита на данной стадии, но это противоречит реальному положению дел, предупреждает юрист.

При это нужно отдавать себе отчет, что подобный отказ со стороны клиента способен подпортить отношение с банком, так что лучше все-таки представить уважительные причины отказа.

Какие вещи стоит покупать в кредит, а на что лучше накопить

«Ситуация с целевым займом более сложная. Например, если человек оформил ипотеку и банк перечислил деньги на его счет или выдал наличными, то процедура возврата аналогична потребительскому займу. Если же денежные средства уже использовались в качестве первоначального взноса, то вернуться их будет довольно сложно», — говорит Уткин.

И если с продавцом-застройщиком еще можно договориться во внесудебном порядке, то заставить частное лицо вернуть деньги без его согласия практически невозможно. Как правило, самым простым способом решения проблемы является продажа ипотечной квартиры и использование вырученных денег для досрочного погашения займа, заключил юрист.

Как вернуть оформленный кредит

Условия возврата кредита предусмотрены законом, поскольку рассматриваемая практика встречается довольно часто. Если хотите узнать нюансы, посмотрите на ст. 807 ГК РФ. Рассматриваемая статья рассказывает о том, на каких основаниях подписывается договор, а также, как его расторгать. Информация касается потребительского кредитования.

Главным мерилом считается момент не только заключения договора, но и факт передачи денег. Другими словами, просто подписанные документы, это ещё далеко не финальный шаг в отношениях между банком и гражданином. Если вы только подписали договор, но пока не забирали деньги, всегда можете обратиться в кредитную организацию, чтобы договор был расторгнут.

Как правило, при таких обстоятельствах банк не будет отказывать в расторжении договора. А если и возникнут трудности, помните, что на вашей стороне находится закон. Другими словами, не обязательно доводить сделку до логического финала. Но важно получить документ, на основании которого можно подтвердить, что сделка расторгнута.

Если кредит еще не потрачен

Досрочный возврат кредита также является популярным типом разрыва отношений между кредитором и получателем средств. Человек получает кредит и сразу же гасит его за счет полученных средств. Такой вариант подойдет, если успели передумать, но деньги уже были получены.

Интересно, что можно отказываться не от всей суммы, а только от части выданных денег. Например, отдать часть полученных денег обратно в качестве погашения кредита. Важно соблюдать сроки. Чтобы вернуть деньги, дается 14 дней с момента их получения. Отсчет ведется с календарных днях, а не рабочих.

Учтите, что за время использования выданных средств до момента их возврата нужно будет заплатить проценты. Но поскольку сроки небольшие, сумма процентов минимальная. Если опасаетесь, что банк будет выставлять препятствия, он не имеет права этого сделать. Если нечто подобное случится, можно написать претензию досудебного типа.

Досрочный возврат кредита банку проходит по определенному алгоритму. Для начала нужно обратиться в банк, чтобы сообщить ему о своем желании досрочно погасить новообразованный долг. Правда, как именно будет проходить погашение, зависит от условий, прописанных в кредитном договоре.

Обычно такими обстоятельствами является мораторий, наложенный банком на досрочное погашение средств. В таком случае вернуть деньги можно будет не раньше чем через 2-3 месяца после их получения. Также банк может потребовать комиссию за преждевременное внесение кредитных средств.

Правда, такие случаи являются скорее исключением, нежели правилом.

Вернуть страховку по кредиту

Возврат страховки при погашении кредита также является частью отношений между банком и человеком. Правда, возвращать её нужно, только если она оформлялась. Страховка оформляется не на все кредиты.

К тому же страховка составляется не с банком, а со страховой компанией. Другими словами, согласовывать рассматриваемый момент нужно с компанией, в которой заключали договор об оказании услуги.

Сроки обращения в страховую компанию составляют 14 дней с момента оформления – это период охлаждения. До 2022 года это условие изменилось. Срок был гораздо меньше – всего 5 дней. Но алгоритм действий отличается зависимо от того получили вы деньги или пока нет.

- Не получили деньги. Можно написать заявление на отказ от услуг страховой компании. Если соблюдено условие, полис можно будет закрыть вместе с заявлением на отказ в банке.

- Деньги получены, но успели закрыть кредит за 14 дней. Возврат страховки по кредиту также можно сделать без проблем, поскольку пока действует охлаждение.

Другое дело, если период охлаждения пропущен, и страховка получена. Даже если оплатите застрахованный кредит раньше срока, вернуть деньги получится далеко не всегда. Подробные условия написаны в договоре.

В частности, иногда в договоре указывается, что если вернуть кредитдосрочно, получится частично компенсировать страховку. Но если рассматриваемые условия в договор не внесены, страховку придется оставить в том же виде.

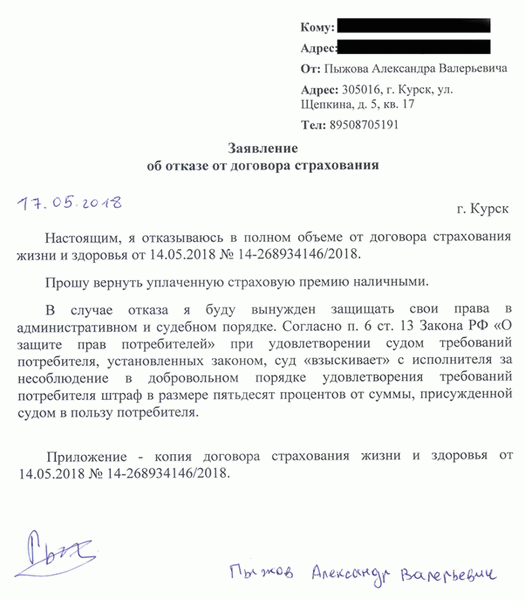

Документы для возвратастраховки

Для оформления отказа от кредитных средств, нужно написать заявление на возврат кредита. Точно также можно поступить со страховщиками, если после возврата кредита оказывается, что страховка не нужна. Тогда составляются заявления на отказ от страховки.

Чтобы заявление приняли, нужно прикрепить дополнительные документы. В частности, потребуется копия страхового полиса, паспорт человека, который его оформлял, квитанция подтверждающая оплату. Если отказывались от ОСАГО, прикрепите документы, чтобы вернуть страховку.

Такими подтверждениями может быть договор о покупке автомобиля или о вступлении в наследство.

Составить заявление нужно в двух экземплярах. Первый отправляется компании, а второй остается у заявителя. На копии, что остается у заявителя нужно поставить отметку о том, что второй экземпляр был получен сотрудниками страховой компании.

К заявлению прикрепляются копии всех перечисленных бумаг, но сотрудники страховой закрепляют за собой право запросить оригинальные документы. Главная задача – сверить копии и оригиналы.

Когда нельзя отказаться от кредита

Формулировка «отказ» от кредита может использоваться до получения средств. Если деньги получены, их возврат будет считаться досрочным погашением. Во втором случае деньги можно вернуть, если погасить ссуду сразу же.

Тогда потери будут минимальными. Но чем дольше пользовались средствами, тем больше процентов нужно отнести. Учтите, что подобные действия могут принести вред.

Например, испорченные отношения с банком приведут к плохой кредитной истории. А это не позволит получить другой кредит, когда в этом действительно возникнет необходимость.

Получить юридическую помощь по вопросам отказа от кредита или страховки можно на нашем сайте.

Причины для отказа

Отказ от кредита может быть обусловлен множеством причин, перечислить которые в полном объеме невозможно. Однако самые типичные причины выделить можно:

- Причины для отказа

- Можно ли отказаться от кредита после подписания договора

- В какой срок можно отказаться от кредитных средств

- Когда невозможно отказаться от кредита

- Процесс отказа от кредита

- Возможные последствия отказа от кредита

- Введение в заблуждение клиента либо ошибочное понимание им каких-либо пунктов договора без достаточного разъяснения этих положений со стороны кредитного консультанта.

- Банк не исполнил свои обязательства по кредиту перед заемщиком.

- Клиент осознал невыгодность для себя данного кредитного предложения.

- У клиента исчезли обстоятельства, потребовавшие от него получения кредитных средств.

Данные причины для отказа являются наиболее распространенными, однако между ними есть существенная разница. Она заключается в том, что только первые две причины ставят в положение виновника именно банк, тогда как вторые могут стать причиной проблем с потерь уже для самого клиента. Именно поэтому наиболее важно тщательно проанализировать свои мотивы, перед тем как отказаться от кредита после подписания договора.

Можно ли отказаться от кредита после подписания договора

Основной нормативный документ, регулирующий данный момент – Гражданский кодекс, в частности, его 42 статья. Не будем приводить ее полный текст, но обратим внимание, что в ней четко демонстрируется разница между понятиями «займ» и «кредит». Посему для займов и кредитов могут различаться условия.

В частности, займ считается взятым именно в момент передачи материальных ценностей клиенту.

Начало же действия кредитного договора именно относительно кредита определяется условиями самого этого документа.

Таким образом можно выделить три ситуации, при которых может рассматриваться отказ от кредита:

- Произошло одобрение заявки, однако не случилось ни подписание договора, ни перечисления ценностей.

- После одобрения был подписан договор, но не было вступления заемщика во владение заемными средствами.

- Кредитный договор подписан, а средства в полном объеме перечислены заемщику.

В зависимости от того, на какой стадии находится кредит, действия заемщика будут различными. Рассмотрим все варианты отказа от кредита.

В какой срок можно отказаться от кредитных средств

Конкретного срока, в который заемщик может отказаться от кредита, нет: клиенту позволяется оформить отказ в любое время. Однако на разных этапах действия будут разными, и следует осознавать, что и когда следует делать.

Отказ от кредита до появления подписанного договора вообще ничем не грозит заемщику, достаточно уведомить банк о том, что кредитные средства более не требуются. Чаще всего даже просто прекратить контактировать с банковским работником вполне достаточно.

Совсем иное, если клиент уже подписал соответствующий договор с банком. В этом случае процесс отказа затягивается и требует уже большего количества движений от получателя средств.

Согласно закону, клиент может свободно отказаться от кредита в течение 14 дней после его получения, вернуть деньги в банк и закрыть договор. Но при этом кредитное учреждение, скорее всего, потребует выплатить проценты за пользование деньгами в течение этих 2 недель. Договор при этом расторгается.

Возможные последствия отказа от кредита

Основные последствия отказа связаны с кредитной историей. Часто отказ от кредита отражается на КИ и впоследствии получить кредит будет сложнее. Однако если процесс отказа не сопровождался спорами, судами или другими конфликтами с учреждением, то, скорее всего, последствий не будет.

Если же суды и конфликты были, то получить в этом банке следующий кредит будет крайне проблематично.

На этапе до подписания договора последствий для заемщика не наступает. Но если он часто подает заявки и отказывается, то банк может сам вынести отрицательное решение и не дать заемные средства.

Комментарии: 16

Добрый день! Взял кредит на развитие бизнеса. Фактически оказалось что не совсем верно кредитный менеджер проинформировал меня по функционалу затрат, куда можно пустить данный кредит. Обратился в банк, пока в чате поддержки и на горячей линии сообщили, что кредит можно вернуть только положить собственные средства на Р/С.

Правомерно ли это? В оферте такой фразы я почему то не видел когда подписывал эл. подписью согласие. И есть ли период охлаждения 14 дней, что бы отказаться от кредита?

Уважаемый Юрий, если договор о потребительском кредитовании уже подписан, то согласно ФЗ №352 кредитополучатель имеет право в течение 14 дней обратиться в банк и расторгнуть договор. При этом необходимо возместить ущерб банку – выплатить проценты за прошедшие дни.

Добрый день, взяла кредит в банке 200000 под выгодный процент на 5 лет. Уже дома просится его внимательно и поняла что мне не озвучили стоииость страховки и через пять лет мне придётся выслать 423000 руб . Могу ли я вернуть кредит ,14 дней ещё не прошли? И какие мне нужны документы и сколько денег мне придётся вернуть ?

Уважаемая Наталья, расторгнуть договор можно в течение 14 дней после его подписания, это предусмотрено законом. Кроме того, в течение этого срока можно отказаться и от навязанных с кредитом услуг — страховки. Обратитесь в банк с письменным заявлением, вернуть необходимо всю сумму и проценты за истекший период.

Здравствуйте. В приложении Wildbieries купила товар в кредит. Товар не пришёл и я сделала отказ от товара.

На сайте банка Договор займа подписан, но не заключен и висит как неактивный. Что делать, как отказаться от займа?

Уважаемая Татьяна, необходимо обратиться в банк для того, чтобы аннулировать договор.

- Татьяна06.09.2022 в 22:04

Анна, большое спасибо за ответ. Посоветуйте как лучше это сделать — отправить заказное письмо с заявлением или просто позвонить в банк?

Уважаемая Татьяна, оптимально — посетить ближайшее отделение банка.

Добрый день. У меня возникла неприятная ситуация. Так получилось, что поддался на убеждения телефонных мошенников и загрузил предлагаемое ими приложение на телефон.

При помощи этого приложения они видели все на моем экране и до последней запятой назвали мне всё, что содержится в моем онлайн банке, чтобы ввести меня в заблуждение. Увели деньги со счёта, и убедили принять предлагаемый в приложении кредитный договор. Кредитные деньги на счёт поступили, но я связь прервал и вывести их им не удалось.

В итоге я потерял только собственные деньги ,кредитные остались на мастер счёте. В банке развели руками, вернуть мне мои деньги они не в состоянии ( обращался на следующий день), а вот для того чтобы закрыть ненужный мне открытый кредит нужно сначала закрыть страховку по кредиту. Заявление я составил в отделении банка, по словам сотрудницы отказ от страховки займёт некоторое время ,может неделю, может две, а может больше.

И только потом можно будет закрыть кредит. Но для того чтобы закрыть страховку без последствий должно пройти не больше 14 дней, а если отказ от страховки затянется на большее время будет какая то пеня. Не обманывает ли меня банк? Можно ли отказаться от кредита сразу, не дожидаясь отказа от страховки? Насчёт украденной суммы в полицию обратился, заявление подали особенных иллюзий насчёт возврата денег не питаю, но вот в ситуации с кредитом они мне не помогут, потому что пока они разбираются банк считает что это я сам взял кредит.

Посоветуете что нибудь?

Уважаемый Дмитрий, законом предусмотрены два параллельных срока:

— для отказа от страховки в течение 14 дней с момента оформления;

— для отказа от кредита в течение 14 дней после его получения.

Эти сроки не связаны друг с другом.

В частной клинике оформила кредит на лечение.

Но через 4 дня передумала ,т.к.не смогу платить два года.И можно сказать навязали этот кредит.

Могу ли я вернуть всё обратно банку.

Деньги поступили на счёт клиники?

Уважаемая Наталья, да, но будет необходимо компенсировать клинике конкретные расходы по предоставленным услугам. В случае неоказания таких услуг, договор можно аннулировать без оплаты.

Здравствуйте, взял кредит 03.03.22 в банке на сумму 150000, но 05.03.22 передумал, деньги которые банк перевёл на карту не трогались. При просьбе закрытия кредита, сказали, что придётся заплатить помимо 150000 кредита, ещё 62000.законны ли действия банка?

Уважаемый Анатолий, необходимо изучить условия договора кредитования. Но закон о потребительском кредитовании устанавливает право на отказ от кредита в течение 14 дней. Данная норма установлена 15 статьей.

Добрый день, пошла обучаться у бизнесмена как заработать первые 100000р, при этом он говорил, что мы ничего не платим, оплата после того как заработаем, естественно письменно это не было заверено, только на словах. На офлайн встрече, в новосибирске, была онлайн трансляция где нужно было чтобы вступить в «клуб», нужно было зайти по ссылке и выбрать тариф по которому будем обучаться, при этом это приподносилось не как кредит. С 5 августа началось обучение и уже 15 го числа я поняла, что обучение меня не устраивает, и в онлайн банке я увидела кредит оформленный.

Я писала этой организации, что хочу отказаться от обучения и мне не нужен кредит, на что ответа внятного не было получено. 28 июля был оформлен кредит, прошло уже более двух недель, что мне делать в этой ситуации, кредит в сбербанке, я его просто не потяну.

Уважаемая Оксана, в вашем случае есть только один вариант — обращение в правоохранительные органы по факту мошенничества, поскольку вас объективно ввели в заблуждение. Вариант отказа от кредитных обязательств нормами действующего законодательства не предусмотрен и его придется выплачивать.