- Что изменилось — перечень изменений по разделам

- Какие требования предъявляются к налоговой декларации 3-НДФЛ?

- Как заполнить справку 3-НДФЛ?

- Нормативно-правовая база

- Новая форма 3-НДФЛ в 2025 году

- Особенности заполнения налоговой декларации за 2025 год

- Кто и когда сдает 3-НДФЛ — сроки и место подачи

- Как заполнить ИП?

- Как оформить при продаже квартиры?

- При продаже машины

- При покупке жилья для имущественного вычета

- Для получения социального вычета за лечение и обучение

В 2022 году декларация по форме 3-НДФЛ заполняется по итогам прошедшего 2021 года. Бланк в очередной раз обновился в связи с изменениями, внесенными в Налоговый кодекс РФ.

В 2022 году заполнять нужно форму отчета, утвержденного Приказом ФНС №ЕД-7-11/903@ от 15.10.2021. В приложении 1 к приказу можно найти новый бланк декларации, а в приложении 2 — Порядок ее заполнения.

Состоит новая 3-НДФЛ из титульного листа, двух разделов, 8-ми приложений и двух расчетов к приложениям.

Количество заполненных страниц в декларации зависит от причины заполнения.

Все декларанты должны заполнить минимальный набор страниц формы 3-НДФЛ — титульная, раздел 1 и 2. Остальные листы заполняются при необходимости.

Новая форма декларации в 2022 году сдается:

- на бумаге с подачей в ФНС лично или через представителя по доверенности — можно вручную заполнить бланк 3-НДФЛ, можно заполнить на компьютере и распечатать, можно заполнить в специальной программе и распечатать;

- в электронном виде через личный кабинет налогоплательщика на сайте ФНС.

Второй способ более удобен, упрощает процесс подачи 3-НДФЛ для граждан.

- для получения вычета и возврата налога — в течение всего 2022 года за 2021 год;

- во всех остальных случаях — до 30 апреля 2022 года за 2021.

Декларация, действующая с 01.01.2022:

Ранее действовавшая форма до 31.12.2021:

Что изменилось — перечень изменений по разделам

Изменения внесены почти во все страницы новой декларации 3-НДФЛ.

Титульный лист (заполняется всеми) — некоторые поля убраны с первой страницы отчета, теперь не нужно указывать место рождения, данные о месте и дате выдачи паспорта.

Раздел 1 (итоговые данные о налоге) — не нужно заполнять прежнее поле 010 с указанием причины подачи декларации.

Приложение к Разделу (заявление на возврат налога) — не нужно заполнять год, за который осуществляется возврат или зачет НДФЛ (прежние поля 030, 060, 130).

Раздел 2 (расчет базы и налога) — содержит множество изменений, в том числе связанных с увеличением ставки по НДФЛ с дохода свыше 5 млн. руб.:

- не нужно заполнять поля 001 и 002 — налоговая ставка и код вида дохода;

- строка 010 заполняется кодом, согласно Приложению 3 к Порядку заполнения новой 3-НДФЛ;

- добавлены новые поля 061, 062 и 063 — для отражения базы, облагаемой по ставке 13%, 15% и прочих баз;

- добавлена строка 081 — для отражения налога, удержанного по ставке 15% с базы свыше 5 млн. руб.

- скорректированы наименования некоторых полей.

Приложение 1 (источники дохода в РФ) — поля 010 и 020 поменялись местами, в строке 010 показывается код вида дохода, в 020 — ставка.

Приложение 2 (источники иностранные):

- не нужно заполнять ставку налога (в прежней форме 3-НДФЛ заполнялась в поле 001);

- строка 010 разделилась на две — 010 и 011 (код страны источника и зачисления выплат);

- появилась строка 080, где указывается суммарная сумма дохода, освобождаемого от НДФЛ, и строка 090, где показывается код основания для освобождения (ранее было три поля 071, 072, 073).

Приложение 3 (доходы ИП):

- не нужно указывать ОКВЭД (в старой форме 3-НДФЛ это было поле 020);

- добавлен второй лист в качестве продолжения приложения 3, где проводится расчет авансовых платежей (ранее они рассчитывались отдельно в Расчете к прил. 3).

Приложение 4 в новой форме 3-НДФЛ 2022 не поменялось — здесь отражаются доходы, освобожденные от НДФЛ.

Приложение 5 (стандартные, социальные и инвестиционные вычеты) — в связи с введением упрощенного порядка получения инвестиционного вычета добавлена одна строка 230, где показывается величина данного вычета.

Приложение 6 (вычет при продаже квартиры) в новом бланке 3-НДФЛ не изменилось в 2022 году.

Приложение 7 (вычет при покупке квартиры) — в связи с возможностью получения данной льготы в упрощенном порядке добавлены два поля 121 и 131 — указываются вычеты по расходам на квартиру и по уплаченным ипотечным процентам, полученным в упрощенном порядке.

Приложение 8 (вычет по ценным бумагам) в новой декларации в 2022 году не изменилось.

Расчет к прил. 1 (поступления от продажи квартир) — в новом бланке 3-НДФЛ не поменялся.

Расчет к прил. 3 (авансовые платежи ИП) — информация с данной страницы перенесена на продолжение приложения 3.

Расчет к прил. 5 (социальные вычеты) — появился новый пункт 3, где отражаются вычеты по инвестиционным вкладам.

Какие требования предъявляются к налоговой декларации 3-НДФЛ?

Декларация 3-НДФЛ заполняется по форме из Приказа ФНС России от 24.12.2014 N ММВ-7-11/671@ и подается в налоговые органы лично, по Почте России или электронно не позднее 30 апреля года, следующего за отчетным (кроме случаев оформления налогового вычета). За непредоставление документа предусмотрены штрафы, размер которых оговаривается в статье 119 Налогового Кодекса РФ.

Как заполнить справку 3-НДФЛ?

В бланк документа вносятся следующие сведения:

- Титульный лист: налоговый период, номер корректировки, код налогового органа, код страны, код категории налогоплательщика, ФИО налогоплательщика, персональные данные налогоплательщика, его статус, адрес, номер контактного телефона, количество страниц в декларации и приложении к ней.

- Сведения о суммах налога, который уплачивается в бюджет или подлежит возврату.

- Сведения о расчете налоговой базы и суммы налога, включая суммы всех доходов, полученных физическим лицом за отчетный период и облагаемые налогом.

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

Нормативно-правовая база

- Налоговый Кодекс РФ.

- Приказ ФНС России от 24.12.2014 N ММВ-7-11/671@ «Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме».

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

Новая форма 3-НДФЛ в 2025 году

Форма представлена 13-тью страницами:

- титульная первая — заполняют все физ. лица независимо от причины оформления отчета;

- раздел 1 — заполняют все, подводятся итоги декларируемых сведений и показывается итоговая сумма НДФЛ к перечислению или возврату либо отсутствие налоговой обязанности;

- раздел 2 — заполняют все, приводятся вычисление базы для подоходного налога и сам НДФЛ, далее итоговая информация вносится в первый раздел;

- прилож. 1 — страница для отражения данных о выплатах от российский компаний работодателей, а также отражения прочих доходов, например, от продажи имущества (заполняют для получения имущественного, социального и других вычетов, для самостоятельной уплаты НДФЛ);

- прилож. 2 — страница для отражения данных о выплаты от иностранных компаний (заполняют лица, получающие доход от иностранцев);

- прилож. 3 — показываются доходы/расходы от деятельности ИП, адвокатов, нотариусов, частнопрактикующих лиц для уплаты соответствующего налога по итогам за год;

- прилож. 4 — отражаются сведение о не облагаемых НДФЛ доходах, имеющих место в отчетном году (подарки, материальная помощь, призы, возмещения), страница заполняется только при наличии указанных видов выплат;

- прилож. 5 — приводится вычисление стандартных вычетов (если их не предоставил работодатель), социальных вычетов за лечение и обучение (для возврата НДФЛ по расхода на медицинские и образовательных услуги), инвестиционных вычетов;

- прилож. 6 — заполняются данные для получения вычета от продажи имущества (квартир, машин);

- прилож. 7 — данные для возврата налога в связи с покупкой недвижимости;

- прилож. 8 — заполняется для получения вычетов по операциям с ценными бумагами;

- расчет к прил.1 — показываются данные о продаже недвижимости (рассчитывается сумма полученного дохода);

- расчет к прил.5 — рассчитываются социальные вычеты (кроме лечения и обучения).

Особенности заполнения налоговой декларации за 2025 год

В новой форме изменения не так значительны, некоторые их даже не заметят.

Изменились в новой 3-НДФЛ:

- прилож. 2 (данные о выплатах от иностранцев);

- прилож. 5 (данные о стандартных, социальных вычетах) — поменялось всего 2 строки в связи с отдельным отражением расходов на лекарства и на медицинские услуги;

- прилож.7 (данные о купленной недвижимости для вычета и возврата НДФЛ) — добавилось поле для указания способа приобретения жилья и код номера объекта.

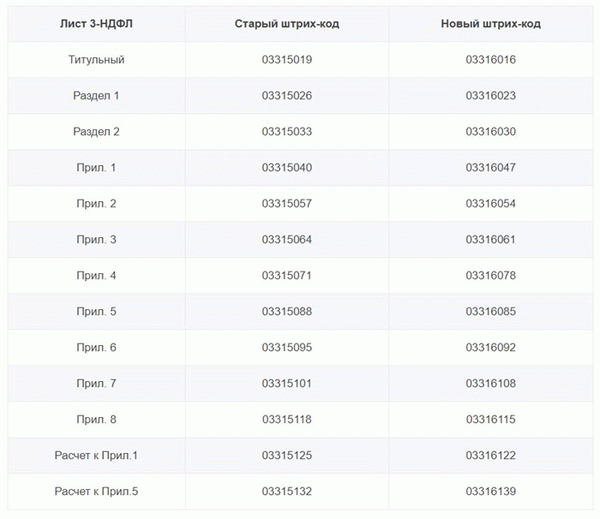

Кроме того, в новой налоговой декларации по НДФЛ поменялись все штрих-коды. Именно по ним можно отследить актуальной заполняемой формы.

Кто и когда сдает 3-НДФЛ — сроки и место подачи

Заполнить и сдать новую декларацию 3-НДФЛ нужно в 2025 году за 2022 следующим лицам:

- ИП для уплаты налога от результата предпринимательской деятельности;

- частнопрактикующие лица для уплаты налога от результата своей деятельности;

- граждане для самостоятельно уплаты НДФЛ в связи с полученным доходом;

- граждане для получения вычета по доходу от продажи имущества (квартиры, машины) и уплаты налога;

- граждане для вычета по затратам на лечение и лекарства и возврата НДФЛ в связи с этим;

- граждане для вычета по тратам на учебу и возврата НДФЛ в связи с этим;

- граждане для вычета по расходам на жилье и возврата налога.

Сроки подачи налоговой декларации за 2022 год:

- не позднее 30 апреля 2025 года;

- в течение года с целью возврата подоходного налога по произведенным расходам в 2022 году.

Как заполнить ИП?

Предприниматели должны подать налоговую декларацию по форме 3-НДФЛ только в том случае, если они ведут деятельность на общей системе налогообложения (ОСНО). На спецрежимах сдаются свои формы деклараций.

ИП нужно заполнить следующие страницы в новой 3-НДФЛ:

Если ИП зарегистрирован, но деятельность не вел в 2022 году, то отчитаться нужно все равно — подается нулевая 3-НДФЛ, где заполнена титульная страница, раздел 1 и 2 с нулями или прочерками вместо сумм. Отчет необходимо, чтобы показать налоговикам, что налоговая обязанность за 2022 год у них отсутствует.

Сроки подачи для ИП — до 30 апреля 2025 года включительно.

Способ подачи — любой (бумажный, электронный). Заполнить налоговую декларацию можно ручкой, на компьютере, в программе, в личном кабинете.

Как оформить при продаже квартиры?

Если в 2025 году человек продал дом, квартиру, землю, дачу, комнату, то он получил доход, который при определенных условиях подлежит налогообложению — с дохода вычисляется 13 процентов, которые перечисляются в бюджет. Если есть право на имущественный вычет, то от размера стоимости квартиры можно отнять размер вычета, 13% налога считаются от результата разности.

Не нужно заполнить 3-НДФЛ и платить налог в случае, если человек владел недвижимостью:

- не менее 3 лет (в случае получения данной квартиры по наследству, в дар, при приватизации, по договору пожизненного содержания;

- не менее 5 лет (в остальных случая).

Пример:

- Человек купил квартиру в 2018 году, продал в 2022 году. В его собственности она была 4 года, получено жилье по договору купли-продажи, значит, продавец должен заполнить декларацию 3-НДФЛ и заплатить 13%.

- Человек получил в наследство дачу в 2018 году, продал ее в 2022 году. В собственности дача была 4 года, но так как она получена в порядке наследования, то налоговая обязанность отсутствует, заполнять форму 3-НДФЛ не нужно.

Продавцу квартиры нужно заполнить:

Расчет к Прилож. 1

Сроки подачи новой декларации — до 30 апреля 2025 года.

Заплатить налог нужно до 15 июля 2025 года.

Способ подачи — любой удобный (электронно через личный кабинет, на бумаге).

Заполнить можно в программе или самостоятельно.

При продаже машины

Если в 2025 году человек продал автомобиль, которым владел менее 3 лет, то нужно отчитаться перед ФНС о полученном доходе. Такой доход подлежит налогообложению — 13% от поступлений за минусом вычета.

Вычетом может выступать сумма в 250 000 руб. или фактическая величина расходов, произведенных на приобретение данной машины.

Если машины в собственности 3 и более лет, то заполнять налоговую декларацию и сдавать ее в ФНС не нужно.

Сроки подачи отчета — до 30 апр. 2025.

Срок уплаты НДФЛ — до 15 июля 2025.

При покупке жилья для имущественного вычета

Если человек купил в 2025 году жилье, то он имеет расходы, которые можно показать налоговикам. Налоговая вернет 13% от потраченных денег, но не более чем 260 000 руб. (максимум ограничен имущественным вычетом — 13% от 2 000 000 рублей).

Вернуть НДФЛ по затратам на новое жилье не получится за 2025 год, если:

- в 2025 году человек не платил НДФЛ;

- вычет использован ранее;

- нет документов, доказывающих расходы.

Сроки подачи декларации 3-НДФЛ при покупке для возврата налога за 2022 год — любой день 2025 года (ограничений нет).

Способ подачи формы отчетности — электронно через кабинет налогоплательщика, на бумаге (саму декларацию можно заполнить вручную, в программе ФНС или на компьютере).

Для получения социального вычета за лечение и обучение

При оплате образовательных услуг или медицинских (в том числе лекарств) в 2022 году гражданин сможет в 2025 году показать налоговикам сумму своих расходов с целью возврата 13 процентов от понесенных трат, но в пределах установленных ограничений:

- за свое обучение и лечение, а также за лекарства — в сумме за год не более 13% от 120 000 руб. (вернуть можно максимум 15600 руб.)

- за дорогостоящее лечение — 13% от всех расходов без ограничений;

- за лечение и обучение родственников — не более 13% от 50000 руб. (вернуть можно максимум 6500 руб.).

Рассчитывать на возврат от налоговиков можно только при соблюдении условий:

- в 2025 году гражданин платил НДФЛ;

- есть документы, доказывающие расходы;

- учреждение имеет право оказывать подобные услуги.

Сроки подачи новой декларации 3-НДФЛ — в любой день в течение 2025 года за 2022 год (без ограничений).

Заполнить можно самостоятельно, в личном кабинете, в программе ФНС. Подать через кабинет на сайте ФНС или принести декларацию в ФНС.