- Регистрация самозанятости: алгоритм действий

- Через приложение

- На ПК в браузере

- В уполномоченном банке

- В налоговой

- Как подтвердить получение статуса

- Нюансы расчета налога

- Вариант #1: Регистрация через браузер

- Вариант #2: Регистрация самозанятого через приложение с аккаунтом nalog.ru

- Вариант #3 : Регистрация в приложении с нуля с паспортом и телефоном.

- Скачиваем приложение «Мой налог»

- Регистрируемся по паспорту

- Регистрируемся через портал госуслуг или личный кабинет на сайте ФНС

- Регистрируемся через личный кабинет плательщика НПД или приложение банка

- ⏱ Время прочтения — 6 минут

- Зачем оформлять самозанятость

- ► Скачайте и установите приложение «Мой налог» на мобильный телефон

- ► Зарегистрируйтесь

- ► Выберите вид деятельности

- ► Привяжите карту

- Что делать, когда заказ выполнен

- Если вы ИП

- Потеря статуса самозанятого и почему об этом нужно сообщить заказчикам

- HeadHunter

- Новости и статьи

- Сервисы для соискателей

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Регистрация самозанятости: алгоритм действий

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

- выберите пункт «Регистрация по паспорту РФ»;

- впишите номер мобильного;

- введите код из sms, который придет на упомянутый телефон;

- отметьте регион;

- отсканируйте страницу паспорта с фото: для этого нужно направить камеру на документ и нажать «Распознать»;

- убедитесь в корректности считанной информации: все верно – жмите «Подтвердить», заметили ошибки – «Распознать снова»;

- добавьте или сделайте снимок, подтверждающий вашу личность;

- нажмите кнопку «Подтверждаю» для завершения регистрации.

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима.

Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию.

Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

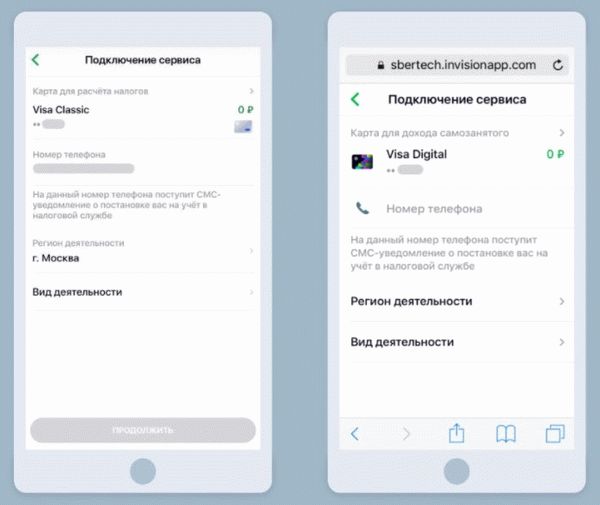

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

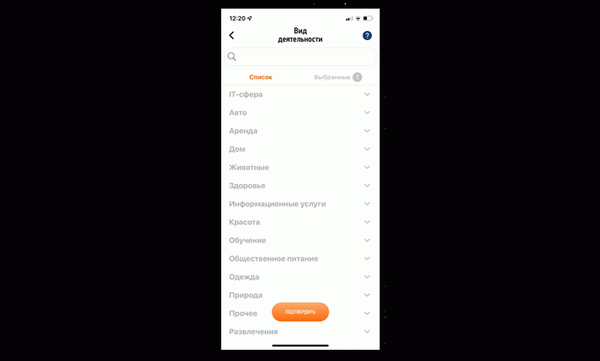

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

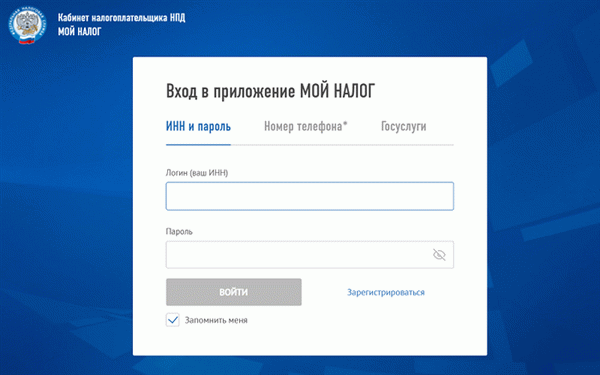

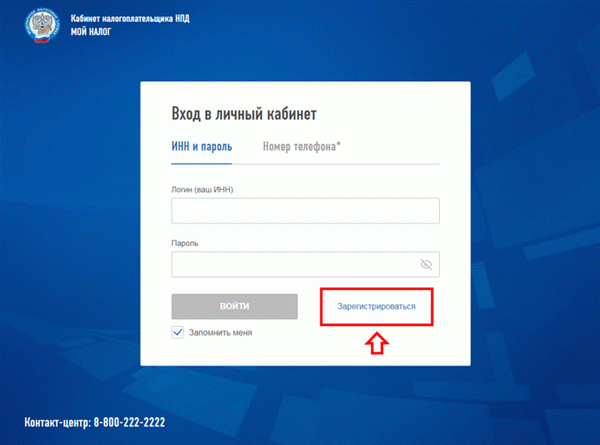

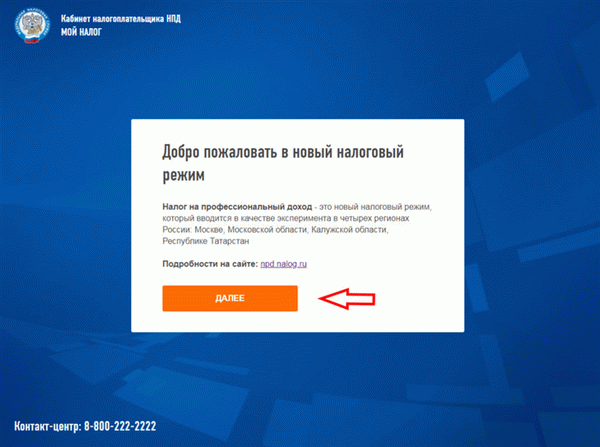

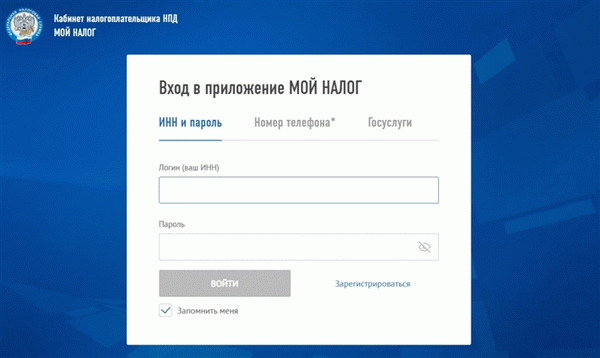

Вариант #1: Регистрация через браузер

Требуется аккаунт на сайте nalog.ru

Что нужно сделать:

1. Зайти через браузер в личный кабинет lknpd.nalog.ru и нажать кнопку Зарегистрироваться.

2. Нажать Далее в приветственном окне.

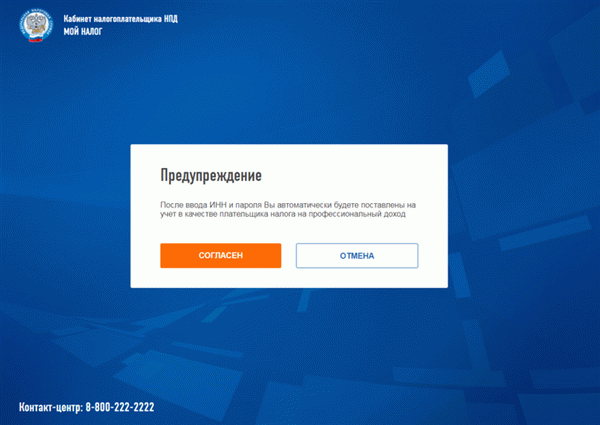

3. Принять Соглашение и согласиться с постановкой на учет.

Далее вводите свой ИНН и пароль от аккаунта на сайте nalog.ru

Вариант #2: Регистрация самозанятого через приложение с аккаунтом nalog.ru

Также возможно составить заявление при помощи приложения для телефона «Мой налог».

Оно устанавливается на любой телефон, абсолютно бесплатно и не требует электронной подписи.

Качаем его по ссылкам выше или вводите поиском в Google Play Market.

После того как приложение было установлено при первом входе потребуется:

На последнем этапе придумайте PIN-код для входа, после чего можно настроить доступ по отпечатку пальца либо по Face ID.

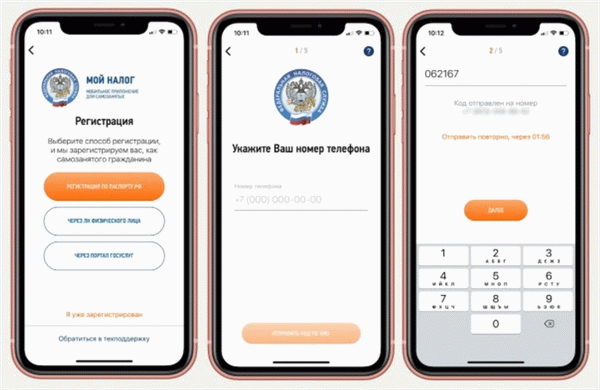

Вариант #3 : Регистрация в приложении с нуля с паспортом и телефоном.

Подходит если вы еще не зарегистрированы на сайте nalog.ru

Вам потребуется паспорт и телефон либо планшет с камерой.

1. Выбираем Регистрация по паспорту.

2. Подтверждаем телефон и регион.

3. Затем придется сфотографировать свой паспорт.

4. В конце потребуется сделать селфи для сверки фото в паспорте с реальной.

Важно! Регистрация может осуществиться моментально либо в зависимости от загруженности длиться до 6 дней.

Отказ в регистрации возможен в день подачи заявления, если в паспортных данных имеются ошибки.

Скачиваем приложение «Мой налог»

Самый простой и удобный способ получить статус самозанятого – зарегистрироваться через приложение «Мой налог».

Приложение предложит вам регистрацию по паспорту, через портал госуслуг или личный кабинет физического лица на сайте ФНС.

Регистрируемся по паспорту

Оформить самозанятость по документу, удостоверяющему личность, могут только граждане РФ.

1. Выберите в приложении «Мой налог» пункт «Регистрация по паспорту РФ».

2. Введите номер телефона и код из СМС, который на него придет.

3. Выберите регион, в котором вы планируете работать как самозанятый.

4. Отсканируйте паспорт – приложение считает информацию и автоматически заполнит поля. Перепроверьте Ф.И.О., дату рождения и другие данные на тот случай, если система ошиблась.

5. Сделайте фотографию через приложение, чтобы подтвердить свою личность.

6. Нажмите «подтверждаю» – всё, регистрация пройдена.

Регистрируемся через портал госуслуг или личный кабинет на сайте ФНС

Для регистрации через портал госуслуг у вас должен быть там аккаунт.

1. Выберите в приложении «Мой налог» пункт «Регистрация через портал госуслуг».

2. Введите логин и пароль.

3. Введите номер телефона и код из смс, который на него придет.

4. Выберите регион, в котором вы планируете работать как самозанятый.

5. Проверьте свой ИНН.

6. Подтвердите регистрацию.

Оформление через личный кабинет физического лица на сайте ФНС подойдет негражданам РФ. Если личного кабинета у вас нет, можно создать его через любую налоговую или портал госуслуг при наличии подтвержденной учетной записи.

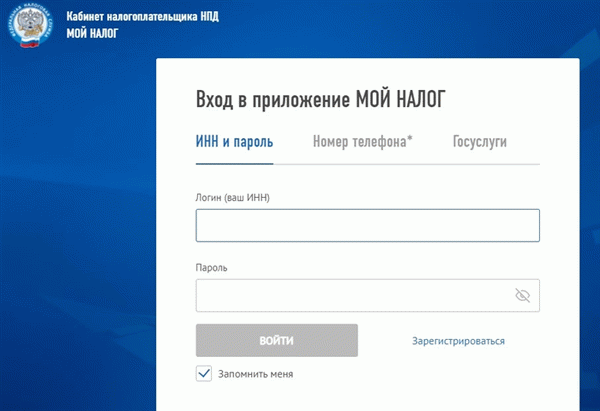

Регистрируемся через личный кабинет плательщика НПД или приложение банка

Если у вас есть личный кабинет плательщика налога на профессиональный доход на сайте ФНС, можно оформить самозанятость через него.

1. Зайдите в личный кабинет.

2. Введите ИНН и пароль.

3. Нажмите «Зарегистрироваться».

4. Сайт попросит согласие на обработку персональных данных. Нажмиите «Согласен», «Далее» и «Подтвердить». Регистрация пройдена.

Оформить самозанятость можно и через приложение банка. Ознакомьтесь со списком кредитных организаций, предоставляющих эту услугу, на сайте ФНС (https://npd.nalog.ru/credit-orgs/).

Если у вас нет статуса индивидуального предпринимателя, оформление самозанятости на этом для вас заканчивается.

Индивидуальному предпринимателю после регистрации в качестве самозанятого нужно подать в налоговую уведомление об отказе от другого специального налогового режима.

Материал юридического портала «Сфера». Другие актуальные материалы вы можете найти в ленте новостей портала.

⏱ Время прочтения — 6 минут

Итак, положительные стороны самозанятости:

• Отчётность и дополнительные налоги отсутствуют. Достаточно после каждой оказанной услуги формировать и выдавать покупателю электронный чек.

• Работать как самозанятые могут все: и не работающие в даный момент в найме, и официально трудоустроенные специалисты (кроме государственных и муниципальных служащих), и ИП.

• Самозанятые могут сотрудничать с любыми организациями — по договорам об оказании услуг, авторского заказа или подряда.

• Каждый самозанятый получает бонус в размере 10 000 ₽ при регистрации, который используется для оплаты налога. До тех пор, пока не исчерпана бонусная сумма, человек платит пониженную ставку — 3% от дохода, полученного от физических лиц, и 4% от дохода, полученного от юридических лиц.

• Есть возможность пользоваться информационной и образовательной поддержкой от государства (например, такой как онлайн-курсы в центре «Мой бизнес» и бесплатные коворкинги для самозанятых).

Но важно помнить, что самозанятость имеет и некоторые ограничения:

• Сумма доходов в год не должна превышать 2 400 000 ₽.

• Нельзя нанимать сотрудников, но не запрещено взаимодействовать с другими подрядчиками для выполнения заказа по договорённости.

Зачем оформлять самозанятость

Татьяна Нечаева, старший юрист hh.ru, эксперт по трудовому праву, говорит, что, если вы хотите оказывать услуги крупным заказчикам, оформление статуса упростит сотрудничество: заключать договор с физическим лицом организации сложнее, это требует большей внимательности, так как заказчик услуг будет выступать в качестве налогового агента и удерживать налоги на доходы физических лиц.

На hh.ru многие организации указывают в объявлении с предложением о выполнении работы, что рассматривают только кандидатов с оформленной самозанятостью или ИП, но второй вариант предполагает большую бумажную волокиту и ответственность для исполнителя в сравнении с самозанятостью.

► Скачайте и установите приложение «Мой налог» на мобильный телефон

► Зарегистрируйтесь

Это можно сделать любым из трёх способов:

2. С помощью ИНН и пароля от личного кабинета ФНС.

3. Через учётную запись на портале «Госуслуги».

Для оформления понадобится действующий номер телефона, так как на него придёт код для подтверждения учётной записи. Спустя некоторое время самозанятому поступит сообщение об успешной постановке на учёт плательщиков НПД, максимальный срок ожидания — 6 дней.

Отдельно стоит рассмотреть регистрацию самозанятости через уполномоченные банки (например, Сбербанк, «Тинькофф», «Альфа-банк») или операторов электронных площадок. Этот вариант будет удобен тем, кто уже является клиентом банка или оператора и хочет вести всю профессиональную активность в одной экосистеме.

► Выберите вид деятельности

После регистрации в «Мой налог» в личном кабинете укажите вид деятельности (их можно выбрать несколько). Для этого пройдите по следующему пути: «Прочее» → «Профиль» → «Вид деятельности».

► Привяжите карту

По желанию укажите банковскую карту, с которой будет производиться платёж за налоги, а также настройте автоплатёж: на главной странице личного кабинета нажмите вкладку «Платежи».

Что делать, когда заказ выполнен

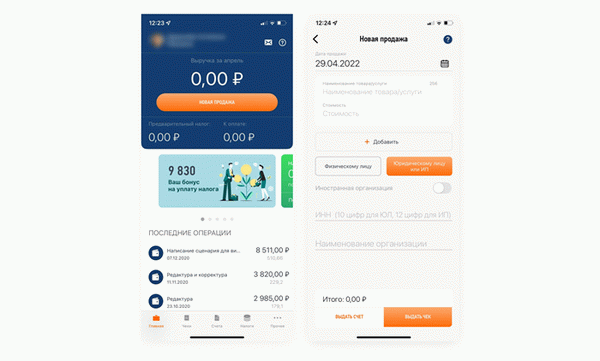

После поступления денег за выполненную работу, необходимо сформировать чек в «Мой налог» и отправить его заказчику.

Для этого нажмите кнопку «Новая продажа» на главной странице приложения. Далее выберите дату получения оплаты, название услуги и её стоимость. Если заказчик юридическое лицо или ИП, то введите ИНН организации — её наименование добавится автоматически. Затем нажмите «Выдать чек».

Чек можно передать в бумажном и электронном форматах. В первом случае чек доставляется лично или через курьера. При дистанционном документообмене чек нужно отправить любым способом: на почту, через СМС или сообщение.

Вместо чека допустимо выслать заказчику QR-код, который формируется одновременно с чеком в приложении. При безналичном расчёте чек надо передать не позднее 9-го числа месяца, следующего за расчётом.

Обязательно передайте чек заказчику услуг (покупателю), это важно для юридических лиц для возможного принятия к расходам компании оплаты ваших услуг или товаров. Вы можете не передавать чек заказчику (покупателю), если он его не требует, но сформировать его нужно обязательно. .

Налог будет начислен автоматически и отразится в личном кабинете самозанятого после 12-го числа месяца, следующего за оплатой услуги.

Если вы ИП

По закону предприниматели также могут являться плательщиками НПД. Совмещать другие режимы ИП (УСН, ЕСХН, ПСН) с самозанятостью нельзя. ИП на НПД может вести только те виды деятельности, которые разрешены для самозанятых.

Кроме того, на предпринимателя на НПД накладываются те же ограничения, что и на самозанятого, о которых мы писали выше. Однако быть ИП на НПД выгоднее, чем быть самозанятым.

Потеря статуса самозанятого и почему об этом нужно сообщить заказчикам

Остаться без статуса самозанятого можно по трём причинам:

2. Вы начали заниматься запрещённой для статуса самозанятого деятельностью — допустим, стали агентом предприятия.

3. Просто передумали быть самозанятым (по любой причине).

Для организации неожиданная потеря самозанятости исполнителем — неприятная ситуация. Если заказчик не получит чек после оплаты заказа, то обязанности по уплате НДФЛ и остальных взносов лягут на плечи компании. Поэтому Татьяна Нечаева, старший юрист hh.ru, эксперт по трудовому праву, настоятельно рекомендует самозанятым заранее предупреждать заказчика об отказе или потере статуса плательщика НПД, чтобы не подвести клиента.