- Виды счетов

- Какие операции можно совершать после регистрации счета

- Как открыть банковский счет

- Необходимые документы

- Может ли банк отказать в обслуживании

- Если открываете счет впервые

- Что такое РКО

- Обязателен ли расчетный счет для ИП или ООО?

- Что нужно знать при выборе тарифа РКО

- Адекватность финмониторинга

- Заградительные комиссии

- Страхование вкладов

- Условия тарифа

- Расчетный счет: определение и назначение

- Основные виды расчетных банковских счетов

- Принципы кодировки расчетных счетов

- Перечень документов для открытия расчетного счета в банке

- Индивидуальные предприниматели

- Хозяйствующие субъекты разных форм собственности

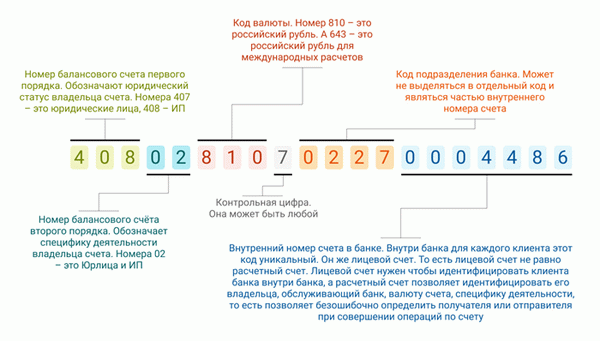

По сути это учетная запись клиента в банке, которая обладает индивидуальным номером, состоящим из 20-ти цифр. Цифры присваиваются не просто так, это своего рода код:

- первые три говорят о том, кто открыл счет. Если это ИП, номер начинается с 408, если организация — с 420 по 422;

- следующие две отражают вид деятельности банковского клиента;

- далее следует информация о валюте — это следующие три цифры: 810- рубли, 840 — доллары, 978 — евро;

- далее указывается контрольное число;

- следующий на очереди — номер банковского филиала, где заключается договор;

- завершается номер 6-ю цифрами — это личный код (номер) клиента в этой финансовой организации.

Для совершения стандартных операций одного номера счета мало. Он включается в общие реквизиты, в которые также входит корреспондентский банковский счет и его БИК. Эти данные помогают добиться точности совершения транзакции, проще говоря — для избежания ошибок.

Виды счетов

При изучении банковских услуг для ИП и организаций можно встретить несколько названий реквизитов: расчетный, корреспондентский и лицевой счет. Это кардинально разные понятия. Не будет лишним знать, чем они отличаются:

- расчетный счет в банке. Ключевой для ведения предпринимательской деятельности, нужен для работы с партнерами и совершения финансовых операций;

- корреспондентский. Это уже счет банка, который он стандартно открывает в ЦБ РФ. Для самого клиента эти реквизиты значения не имеют, но они указываются контрагентам для совершения переводов;

- лицевой. Его можно сравнить с ИНН физлица. Клиенту, заключающему договор, присваивается номер. По сути лицевой счет нужен для учета операций внутри обслуживающей фирмы. Это не обязательно банк, клиентские номера присваивают мобильные операторы, коммунальные службы и пр.

У многих возникает вопрос, чем отличается лицевой счет фирмы от расчетного счета. Самое главное отличие: лицевой счет присваивается физическим лицам — клиентам разных организаций, а расчетный — ИП и ООО. Кроме того, сам по себе лицевой счет не подходит для совершения платежей, это просто учетный клиентский номер.

Читайте также: Порядок открытия расчетного счета

Какие операции можно совершать после регистрации счета

- Приходные. Вы можете передать реквизиты контрагентам, чтобы они могли напрямую переводить вам денежные средства.

- Расходные. Переводы любым контрагентам, физическим и юридическим лицам, совершение платежей (аренда, коммунальные услуги, связь, интернет и пр.), внесение платежей в ФНС и ПФР.

- Обналичивание. Некоторые банки, например, Альфа Банк, выпускают для этого специальную карту: клиент использует любой банкомат для внесения и снятия наличных.

- Валютные операции. Можно открывать счета в разных валютах, совершать конвертацию, отправлять деньги зарубежным партнерам.

- Подключение кредитов, кредитных линий, открытие депозитов.

- Подключение к зарплатному проекту, перевод заплаты сотрудникам напрямую со счета фирмы или ИП.

Важно! Большинство операций по расчетному счету можно проводить онлайн. При заключении договора банк дает доступ в интернет-банк, и далее клиент сам управляет реквизитами, ходить в офис для совершения платежей не нужно.

Для предприятий торговли и поставщиков услуг лучше сразу подключить эквайринг. После этого появится возможность принятия оплаты с банковских карточек. Терминалы выдает обслуживающая организация, они могут быть как стационарными, так и переносными.

Для тех, кто принимает оплату через интернет, важно подключение электронного эквайринга. Кроме того, некоторые финансовые компании начисляют доход на средства клиента. Вы просто размещаете деньги на счету, а банк платит вам за это 5-6% годовых.

Это станет дополнительным источником прибыли.

Как открыть банковский счет

Если вы разобрались, что такое расчетный счет, и поняли, что он вам необходим для успешного и удобного ведения бизнеса, можно приступать к выбору финансовой компании. Организаций, оказывающих услугу РКО, много, поэтому нужно сравнить условия каждой и выбрать оптимальный вариант. Обращайте внимание на стоимость обслуживания, на тарифы, на акции, наличие бесплатных услуг и на то, чем отличается один банк от другого (сеть офисов, банкоматов, есть ли интернет-банк для юрлиц и пр.).

Есть банки, которые особо востребованы среди представителей бизнеса. Рассмотрите в первую очередь предложения Альфа Банка, Тинькофф, Промсвязьбанка, Сбербанка, Точки, ВТБ, УБРиР.

Порядок регистрации реквизитов расчетного счета:

- Выбор банка, предоставление необходимого пакета документации.

- Заключение договора. Некоторые банки принимают заявки от клиентов онлайн и затем предоставляют бесплатную услугу выезда менеджера до офиса заявителя. В этом случае расчётный счет открывается полностью дистанционно.

- Получение реквизитов и доступа в онлайн-банк. После этого можно полноценно пользоваться услугой.

Важно! Если счет нужен срочно, выбирайте банк, который предлагает его предварительное бронирование. В этом случае после подачи заявления в банке или онлайн вы сразу получите реквизиты, которые в дальнейшем будут присвоены счету. Эти данные можно передавать контрагентам. Информировать налоговую службу о событии не нужно, передача данных – обязанность финансовой структуры.

Необходимые документы

Точный пакет требуемой документации необходимо уточнять в банке. Он зависит от требований организации и от типа заявителя. Если вы открываете расчетный счет организации, стандартно требуются:

- уставные документы, протокол собрания, приказ о назначении руководителя;

- свежая выписка из ЕГРЮЛ (выданная не более месяца назад);

- коды деятельности фирмы;

- карточка образцами подписей и печатей всех лиц, уполномоченных совершать операции с открываемым счетом;

- лицензии, если деятельность подлежит лицензированию.

Пакет документов для индивидуальных предпринимателей несколько проще:

- паспорт предпринимателя или иной документ, его заменяющий;

- лист записи из ЕГРИП;

- свидетельство регистрации предпринимателя;

- если деятельность ведется более трех месяцев, может потребоваться налоговая отчетность;

- лицензии при соответствующих видах деятельности;

- карточка с образцами печатей и подписей уполномоченных лиц.

Важно! Если передачу документации совершает доверенное лицо, нужна верно составленная доверенность.

После передачи документов проводится проверка. Если все нормально, нареканий нет, заключается договор на обслуживание. Каждый банк устанавливает свои сроки проверки, обычно это 1-3 дня с момента передачи пакета документации.

Может ли банк отказать в обслуживании

Несмотря на то, что работа с ИП и ООО — выгодное направление деятельности для любого банка, в оказании услуг РКО может быть отказано. Служба безопасности проверяет каждого заявителя, отказать могут по следующим причинам:

- неполный пакет документации, претензии к какому-то одному документу (например, неверно составлена доверенность). В этом случае проблема решается просто — достаточно дополнить пакет или внести исправления.

- юридический адрес вызвал подозрение. Например, по нему числится несколько фирм, адрес не существует, по нему значится разрушенное строение и пр. Все это — признаки оформления фирм-однодневок. Выход из ситуации — если вы честны, инициируйте выездную проверку юридического адреса вашей компании.

- явная неадекватность потенциального клиента, например, его алкогольное опьянение.

О причинах отказа в открытии расчетного счета банк вправе не сообщать. В этом случае просто обратитесь в другое кредитное учреждение.

Если открываете счет впервые

Если предприниматель при регистрации ИП или юридического лица укажет свой телефон, то в первые 2-3 дня ему поступят десятки звонков от банков с предложением открыть РКО. Кто сталкивается с этим в первый раз задается вопросом: расчетный счет что это?

Расчетный счет (счёт до востребования) — это счет предпринимателя в банковской организации, который он использует для ведения денежных операций: принимает на него оплату от клиентов, вносит выручку или личные средства, оплачивает услуги или товары контрагентов. Расчетный счет может открывать ИП или юридическое лицо (ООО, ЗАО, ПАО, ОАО). Он может быть рублевый или валютный.

РКО что это такое простыми словами. Суть расчетного счета в том, чтобы максимально стандартизировать и тем самым упростить и ускорить обмен денежными средствами между предпринимателями в рамках их коммерческой деятельности, а также обеспечить надежность и гарантию выполнения операций с денежными средствами. Расчетный также счет называется счетом по требованию, т.к.

находящиеся на нем средства предприниматель может затребовать в любой момент и распорядиться ими, правда возможно придется заплатить комиссию или придерживаться установленных банком лимитов и правил вывода.

Расчетный счет каждого предпринимателя имеет индивидуальный номер. Этот номер позволяет точно идентифицировать владельца счета при проведении денежных операций. Номер расчетного счета состоит из 20 цифр.

Эти цифры формирует банк, в котором открывается счет. Набор цифр формируется на основе определенных правил где каждая последовательность цифр является шифром определенных сведений. РКО какой счет, приведем пример:

Значения каждого набора цифр в номере расчетного счета

Что такое РКО

Аббревиатура РКО расшифровывается как расчетно-кассовое обслуживание. Это услуга, предоставляемая банками юридическим лицам и индивидуальным предпринимателям. Услуга включает в себя регистрацию счета, а также хранение, перемещение, перерасчет, инкассацию, учет денежных средств.

Услуги РКО предоставляют практически все банки, поэтому на рынке представлены тарифы под любые потребности: внесение или снятие наличных в большом объеме, большое количество платежей, вывод средств на карту и др. Под сочетание этих и многих других потребностей можно подобрать тариф расчетно-кассового обслуживания.

Поэтому если коротко ответить на вопрос «что такое РКО в банке»: это услуга которую банки предоставляют предпринимателям по обслуживанию их расчетных счетов по безналу.

Если предприниматель берет услугу РКО в каком-либо банке, это не означает что он автоматически берет в этом же банке эквайринг, зарплатный проект, кредит или другие услуги банка. Аббревиатура РКО что это такое – это расчетно-кассовое обслуживание, услуга в рамках которой осуществляется операции с денежными средствами клиента (перемещение, хранение и т.д.), эквайринг, зарплатный проект подключаются отдельно.

Обязателен ли расчетный счет для ИП или ООО?

По закону ИП не обязаны иметь расчетный счет, если сумма по одному договору не превышает 100 000 ₽, но в современных условиях, ведение деятельности без расчетного счета практически невозможно. Для ООО р/с обязателен по закону.

Вообще, наличие расчетного счета — это больше про удобство нежели про ограничения. На практике мало кто захочет постоянно хранить, перевозить для оплаты наличные. Для многих операций оплата наличными просто не удобна.

Но тем не менее, перечислим основные юридические и объективные причины, по которым работа предпринимателя без расчетного счета как минимум будет очень сложной.

Во-первых, закон ограничивает оплату наличными между ИП и юр. лицами в рамках одного договора суммой в 100 тыс. рублей.

При этом, если по какой-то сделке размер оплаты превышает 100 тыс. рублей, нельзя по этой сделке делать более одного договора чтобы тем самым раздробить оплату на суммы менее 100 тыс. рублей.

В противном случае могут быть проблемы с налоговой.

Во-вторых, если предприниматель работает, например, в розничной торговле, и желает иметь возможность принимать оплату с карт по терминалу, без расчетного счета он это сделать не сможет. К терминалу приема оплаты по картам должен быть привязан расчетный счет. Тут предприниматель может подумать: а не принимать ли мне оплату переводом с карты на карту.

Да, такой вариант иногда встречается, но при регулярных поступлениях денег на карту, да еще и с пометками типа «оплата по договору», «оплата за услугу», банк может заблокировать карту, а у налоговой могут возникнуть вопросы. О регулярных переводах на карту крупных сумм можно вообще даже не думать. Мало кто захочет это делать, поскольку плательщика ждет большая комиссия, а к предпринимателю возникнут вопросы со стороны надзорных служб.

Для интернет-эквайринга, то есть для приема оплаты с банковской карты на сайте, тоже нужно иметь расчетный счет. Хотя если предприниматель ведет бизнес только онлайн, он может воспользоваться специальными сервисами или маркетплейсами которые принимают оплату за товар предпринимателя на свой счет, и затем перечисляют деньги на счет физлица за вычетом своей комиссии. Кстати, о маркетплейсах.

У нас есть статья о специальной опции расчетного счета для предпринимателей, продающих товары на маркетплейсах.

В-третьих, юр. лица часто не любят оплачивать наличными, ибо возможны подозрения со стороны налоговой по 115-ФЗ об отмывании доходов. Госзаказчики и вовсе часто ограничены в возможности оплаты наличными, в том числе и юридически (например, по госзакупкам).

Коммерческие и частично государственные компании при проведении тендеров также требуют наличие расчетного счета.

В-четвертых, оплачивать обязательные государственные платежи намного удобнее и быстрее с расчетного счета. В некоторых банках даже предусмотрен автоматический расчет таких платежей для ИП на УСН без сотрудников.

Что нужно знать при выборе тарифа РКО

Адекватность финмониторинга

Обращайте внимание на отзывы и рейтинги адекватности финмониторинга банка. Дело в том, что по закону «О противодействии финансированию терроризма и легализации доходов, полученных преступным путём» все операции свыше 600 тыс. рублей (это официальная цифра, по факту блок можно словить и на меньших суммах) проверяются отделом финмониторинга банка.

Если банку операция покажется подозрительной он может заблокировать счет и попросить предоставить документы и объяснения по операции.

Заградительные комиссии

Может случиться так, что банк по результатам вышеописанного мониторинга принимает решение о закрытии счета. Допустим, на момент закрытия на счете оставался 1 млн. рублей.

Но банк вам может выдать всего 850 тыс. рублей за вычетом комиссии за закрытие счета. Эта комиссия называется заградительной.

Уточняйте её размер в тарифной сетке в описании банка на нашем сайта.

Страхование вкладов

Как известно при отзыве лицензии у банка, агентство по страхованию вкладов выплачивает ИП и физлицам страховку в размере до 1,4 млн. рублей (на 2021 год). Так вот эта сумма общая на средства предпринимателя как ИП, так и физлица.

То есть если у человека есть расчетный счет ИП и счет физлица в одном и том же банке, общая сумма выплат по страховой по обоим счетам составит максимум 1,4 млн рублей. Полная информация о страховании вкладов на официальном сайте агентства. Это довольно актуальный критерий, поскольку за неполный 2021 год, например, ЦБ отозвал лицензию у 22 банков, а за последние 5 лет – почти у 500 банков.

| Банк | Дата отзыва лицензии | Стадия |

|---|---|---|

| ФорБанк КБ | 12 марта 2021 | Ликвидация |

| ССтБ КБ | 12 марта 2021 | Ликвидация |

| Альба Альянс КБ | 12 марта 2021 | Выплата возмещения по вкладам |

| Мегаполис КБ | 26 марта 2021 | Конкурсное производство |

| МАЙКОПБАНК | 2 апреля 2021 | Конкурсное производство |

| Геобанк КБ | 2 апреля 2021 | Конкурсное производство |

| НЕФТЕПРОМБАНК | 9 апреля 2021 | Конкурсное производство |

| Нордеа Банк | 16 апреля 2021 | Выплата возмещения по вкладам |

| НЕЙВА БАНК | 16 апреля 2021 | Ликвидация |

| ИНТЕРПРОМБАНК КБ | 16 апреля 2021 | Конкурсное производство |

| Проинвестбанк АКБ | 23 апреля 2021 | Конкурсное производство |

| Тексбанк | 14 мая 2021 | Выплата возмещения по вкладам |

| ИРС АКБ | 28 мая 2021 | Ликвидация |

| Заубер Банк | 28 мая 2021 | Ликвидация |

| РФИ БАНК | 4 июня 2021 | Ликвидация |

| Энергомашбанк (ПАО) | 9 июня 2021 | Конкурсное производство |

| АКТИВ БАНК | 25 июня 2021 | Конкурсное производство |

| РУНА-БАНК | 23 июля 2021 | Ликвидация |

| КС БАНК | 6 августа 2021 | Конкурсное производство |

| ПЛАТИНА КБ | 17 сентября 2021 | Ликвидация |

| ОРБАНК | 8 октября 2021 | Ликвидация |

| Спутник КБ (ПАО) | 1 ноября 2021 | Выплата возмещения по вкладам |

Список банков у которых отозвали лицензию в 2021 году

Темпы отозванных лицензий по словам председателя Центробанка Эльвиры Набиуллиной нормализовались. Нормальное состояние банковской сферы – это когда отзываются несколько лицензий в год, а не сотнями как это было в период примерно с 2015-х до 2020-х годов.

Эльвира Набиуллина. Председатель ЦБРФ: В нормальной ситуации все равно происходят отзывы лицензий, несколько штук. Появляются проблемы или сами банки уходят с рынка цивилизованно, кстати, этот процесс тоже сейчас есть. Мы считаем, что мы уже где-то в нормальных темпах, очень близки к этим нормальным темпам. Москва 2020 год

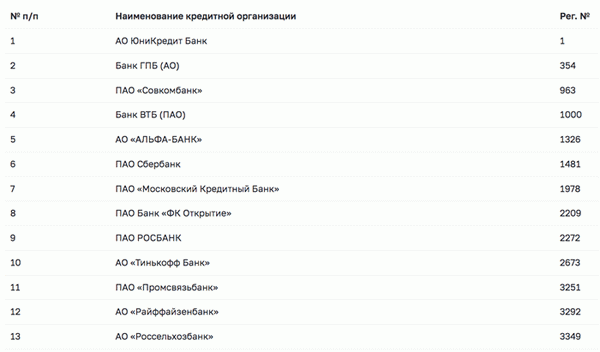

Стоит отметить что у системно значимых банков, отзывать лицензию вряд ли будут. Даже если у этих банков будут проблемы, государство сделает все возможное для

этих финансовых организаций.

Перечень системно значимых банков с сайта ЦБРФ на конец 2021 года

Условия тарифа

Подбирайте тариф в зависимости от того сколько у вас будет платежей в месяц и в какие банки, какова комиссия за входящие платежи, снятие и внесение наличных, переводы на карту физлица, стоимость обслуживания и др. Также обратите внимание на качество поддержки клиентов, наличие отделений и банкоматов, и необходимые опции, такие как выдача бизнес-карты, овердрафт, онлайн бухгалтерия и другие преимущества РКО.

Рассчитать комиссии по тарифам банков вы можете с помощью калькулятора, внесите ваши показатели в форму ниже, система посчитает стоимость обслуживания с комиссиями по нескольким десяткам тарифов банков. Надеемся мы дали достаточно информации по теме и теперь вы разобрались в том, что означает РКО.

Для расчета комиссий по тарифам можете заполнить форму, и моментально получить список тарифов:

Расчетный счет: определение и назначение

Этот финансовый инструмент является обязательным для всех хозяйствующих субъектов независимо от формы собственности и государственной принадлежности. Расчетный счет компании – это учетная запись в форме уникальной комбинации цифр, которую банковская система использует, чтобы учитывать денежные средства, выполнять платежи, переводы и другие операции.

Законодательство не ограничивает количество расчетных счетов для организаций и предпринимателей и не регулирует выбор банков. Совершать операции по счету его владельцы могут самостоятельно, с помощью учетной записи в интернет-банке, или обратившись к сотрудникам банка в офисе.

Расчетные счета предприятий обеспечивают надежное хранение и доступ к собственным финансовым средствам. Но этот банковский инструмент обычно не применяется для получения дохода в виде процентных отчислений от средств на счете. Клиент может внести деньги или забрать их по первому требованию полностью или частично.

Основные виды расчетных банковских счетов

Финансовую систему в России регулирует Гражданский кодекс и нормативно-правовые акты Центрального банка. Инструкция ЦБ РФ от 30 мая 2014 года № 153-И предусматривает несколько разновидностей банковских счетов.

Расчетный. Применяют для хранения оборотных средств предприятия и проведения расчетов с поставщиками и заказчиками, а также с государственными или муниципальными структурами.

Лицевой. Используют для зачисления кредитных средств и размещения финансовых резервов хозяйствующих субъектов.

Бюджетный. Позволяет получать деньги, которые предоставляются в рамках программ господдержки, грантов и субсидий из федерального, регионального или муниципального бюджетов. Целевое использование этих средств контролируется уполномоченными органами.

Корреспондентские (основные и субсчета). Применяют для взаиморасчетов между банковскими структурами в международных и внутригосударственных схемах.

Аккредитивный. Обеспечивает безопасность расчетов между контрагентами. Покупатель вносит на счет определенную сумму, которая перечисляется продавцу после исполнения условий сделки.

Публичные депозитные счета. Открывают для судебных инстанций, нотариусов и приставов и используют для обеспечения их деятельности.

Специальные счета. Их используют для расчетов по определенным видам деятельности, например при участии в госзакупках.

Счета также классифицируются по категориям обеспечиваемых сделок —выделяются разные типы счетов: универсальные и специальные. К первой группе относятся договоры на открытие и обслуживание текущих и иных счетов. Ко второй — спецсчета (для узкоспециальных целей).

Последние существенно отличаются от универсальных договоров и заключаются между финучреждениями и ИП или юрлицами для выполнения ограниченного круга операций.

Принципы кодировки расчетных счетов

Уникальные номера р/с формируются по правилам ЦБ РФ. Расчетный, текущий или любой иной счет в банке имеет одинаковую структуру и состоит из 20 знаков, которые объединяются в шесть разрядных групп и цифры в них имеют следующие значение при расшифровке:

с 1-ой по 3-ю. Кодируется форма собственности организации владельца: 405 – федеральная; 406 — государственная; 407 — частные компании (ООО, ОАО, ЗАО и другие)

4-ая, 5-ая. Дополнительные сведения о собственнике счета: 01 – финансовые и кредитные; 02 – коммерческие и 03 — некоммерческие организации

с 6-ой по 8-ую. В соответствии с Общероссийским классификатором обозначается используемая валюта: 634 и 810 — рубли (в международных и внутренних расчетах), 840 – доллары США; 978 — евро

9-ая. Контрольное число является значимым элементом и используется для контроля статуса и правильности составления счета

с 10-ой по 13-ую. Идентификационный номер банка, филиала или иного структурного подразделения финансовой организации

с 14-ой по 20-ую. Уникальная комбинация, которая присваивается каждому клиентскому счету индивидуально

Разбираясь в вопросе, что значит расчетный счет, необходимо знать некоторые моменты. В частности, две начальные группы цифр называются балансовыми счетами первого и второго порядка. Это правило применяется только для описываемых банковских инструментов, в кодировках депозитов обычно зашифровывается период действия.

Перечень документов для открытия расчетного счета в банке

Каждая из финансовых организаций разрабатывает собственные правила обслуживания клиентов. Соответственно, перечень документов, необходимых для открытия расчетного банковского счета, индивидуальным предпринимателем или компанией, также могут различаться. Ознакомиться с условиями работы и получить полный список бумаг, нужных для заключения договора РКО, можно в офисе, колл-центре или на сайте выбранного кредитного учреждения.

Индивидуальные предприниматели

Физическому лицу, которое занимается предпринимательской деятельностью, при оформлении договора с банком необходимо подтвердить личность и статус. Для открытия расчетного (основного) счета потребуются следующие документы:

Заявление на открытие счета, заполненное на специальном бланке от руки или напечатанное на принтере и собственноручно подписанное.

Паспорт гражданина Российской Федерации с отметкой о регистрации по месту постоянного жительства или пребывания.

Финучреждение вправе запросить у индивидуального предпринимателя и другие документы, подтверждающие уровень дохода или иные сведения. При этом банк несет ответственность за разглашение и неправомерное использование персональной информации о клиенте.

Хозяйствующие субъекты разных форм собственности

От имени компании чаще всего действует ее генеральный директор или главный бухгалтер. Расчетный или лицевой счет в банке для юридического лица оформляется по заявлению, подписанному официальным представителем, который предоставляет следующие документы:

свидетельство о регистрации или актуальная выписка из ЕГРЮЛ с указанием полного наименования и адреса

информационное письмо из Госкомстата с указанием кодов хозяйственной деятельности согласно Общероссийскому классификатору

паспорт представителя компании, выписка из приказа и доверенность на выполнение определенных процедур

В отдельных случаях кредитные организации требуют копии устава предприятия или иных разрешительных документов, например, лицензий на тот или иной вид деятельности. Уточнить перечень можно у представителя финучреждения или в службе поддержки.