- Нулевая декларация по НДС

- ИП на УСН

- Нулевая декларация по УСН – 15%

- Единая упрощенная декларация

- Кто имеет право сдать ЕУД

- Срок сдачи ЕУД

- Пример заполнения ЕУНД по НДС за 4 квартал 2016 года

- Образец заполнения ЕУД по УСН за 2016 год

- Ответственность за несдачу нулевой декларации

- Условия подачи декларации

- Кто вправе подавать форму

- Когда и куда подавать

- Форма и порядок заполнения

- Образец заполнения ЕУД по УСН за 2016 год

- Санкции

- Бланк новой декларации по УСН

- Титульная страница

- Раздел 1.1.

Предприниматели на ОСН обязаны отчитываться по двум основным налогам:

- НДС – каждый квартал, не позднее 25 дней с его окончания;

- НДФЛ – ежегодно, до 30 апреля года, следующего за отчетным.

Нулевая декларация по НДС

Заполнению в данном случае подлежит только Титульный лист и Раздел 1. Остальные листы не заполняются.

ИП на УСН

Предприниматели на упрощенке представляют лишь одну декларацию – упрощенную. От обязанности сдачи отчетности по НДС и НДФЛ они освобождены.

Сдать декларацию ИП на УСНО необходимо в срок до 30 апреля года, следующего за отчетным.

Нулевая декларация по УСН – 15%

В указанном разделе необходимо указать только ОКТМО.

Обратите внимание, что НК РФ не содержат указаний на то, как долго можно сдавать нулевую отчетность ИП, в связи с чем ИП может представлять ее до тех пор, пока не снимется с учета или не начнет получать доход.

Единая упрощенная декларация

Единая упрощенная декларация (ЕУД) представляется налогоплательщиком при полной приостановке деятельности по одному или нескольким налогам, вместо нулевых деклараций по применяемому режиму налогообложения.

В настоящее время сложилась неоднозначная позиция ФНС РФ по вопросу представления указанного документа.

1 позиция — сдача ЕУД является обязанность налогоплательщика, и за ее непредставление ИП грозит штраф в соответствии с НК РФ, 2 позиция — замена нулевых деклараций единой упрощенной является правом, а не обязанностью налогоплательщика.

Необходимо отметить, что первая точка зрения необъективна в том отношении, что применение штрафных и иных санкций за несдачу именно УНД при своевременном направление в налоговые органы нулевых деклараций по выбранному режиму налогообложения, к ИП – неправомерно, так как налогоплательщиком была исполнена обязанность по сдаче отчетности по установленной системе налогообложения:

Кто имеет право сдать ЕУД

Сдать ЕУД может ИП, отвечающий следующим условиям:

- Отсутствие любых (в том числе и ошибочных) операций по расчетному счету.

Указанное условие предполагает, что по расчетному счету за отчетный период не проходило ни одной операции, будь то списание арендной платы, выплата заработной платы персоналу, или оплата услуг ЖКХ. Даже возврат средств на расчетный счет или ошибочное их перечисление лишат ИП права на подачу данной отчетности;

- Отсутствие объектов налогообложения и операций по налогу (налогам) по которым представляется ЕУД

По каким налогам ИП может сдать ЕУД

Обратите внимание, по НДФЛ представление ЕУД не предусмотрено.

Срок сдачи ЕУД

ЕУД должна быть представлена в срок не позднее 20 дней с окончания отчетного периода.

Таким образом ИП может представить ЕУД:

- по УСН за 2016 год — до 20.01.2017г.;

- по НДС за 4 квартал — до 20.01.2017г.

Пример заполнения ЕУНД по НДС за 4 квартал 2016 года

На единственном листе декларации необходимо указать:

- Вид документа – 1/-;

- Отчетный год – 2016 или 2017;

- Код (ОКАТО)

Обратите внимание, в данном поле указывается код ОКТМО, а не ОКАТО. Если код состоит из 8 знаков, в остальных клетках проставляются нули;

- ОКВЭД;

- Налог или налоги, по которым представляется декларация (столбец 1)

В столбце 2 указывается номер главы НК РФ, содержащий сведения о налоге (системе налогообложения.

В столбце 3 указывается налоговый или отчетный период, за который представляется ЕУД. Если отчетным (налоговым) периодом для налога выступает квартал, то указывается «3». Для НДС указанное значение всегда «3»

В столбе 4 указывается номер квартала: 01, 02, 03, 04.

Образец заполнения ЕУД по УСН за 2016 год

При заполнении ЕУД по УСНО в столбце 3 необходимо указать значение «0» (отчетный период – год), а четвертый столбец оставить незаполненным.

Ответственность за несдачу нулевой декларации

Нужно ли ИП сдавать нулевую отчетность или это не обязательно, все равно ведь нет доходов и соответственно суммы налога к уплате? Нужно.

При непредставлении отчетности, вне зависимости от показателей, отраженных в ней, ИП грозит:

Условия подачи декларации

Право подавать единую упрощённую декларацию предусмотрено статьёй 23 и статьёй 80 Налогового кодекса. Подают эту форму плательщики одного или нескольких налогов, у которых в отчётном периоде:

- Не было объектов налогообложения.

- Не было движения по расчётным счетам и кассе.

Внимание! Любое движение средств по расчётному счету или кассе, включая ошибочное зачисление или списание денег, станет препятствием для подачи единой упрощённой декларации. Сюда относится в том числе и комиссия за ведение банковского счёта. Вообще, любая операция, будь она приходной и расходной, автоматически означает, что рассматриваемую декларацию субъект подать не сможет. Сумма такой операции не играет роли — важен сам факт её наличия.

Нужно отличать единую упрощённую декларацию от декларации по налогу в связи с применением упрощённой системы налогообложения. Кроме названия, между ними нет ничего похожего.

Кто вправе подавать форму

Если принять во внимание все указанные выше исключения, то список налогов, которые при отсутствии деятельности можно включить в единую упрощённую декларацию, будет таким:

Однако то, что указанные выше налоги включаются в единую декларацию, вовсе не означает, что субъект должен отчитываться по ним всем. Если он не является, например, плательщиком водного налога или налога на землю, указывать соответствующую информацию в единой декларации не нужно. Другими словами, декларация заполняется в отношении тех налогов, плательщиком которых является подающий её субъект.

Что касается двух последних налогов в списке, то целесообразность подачи в их отношении единой декларации сомнительна. Проще и надежнее подать нулевую декларацию по УСН либо ЕСХН — тогда у инспекции точно не будет никаких вопросов к налогоплательщику.

И еще одно пояснение касается НДС. У субъекта в отчётном периоде не должно быть операций, которые подлежат включению в раздел 7 декларации по НДС. Это операции, которые объектом налогообложения не являются, но в отчётность попадают обязательно. Если такие операции были, подавать вместо декларации по НДС единую декларацию нельзя.

Из-за всех этих ограничений на практике подача единой упрощённой декларации является событием не столь частым.

Когда и куда подавать

Крайний срок подачи декларации — 20 число месяца, следующего за окончанием первого квартал, полугодия, 9-месячного периода и года. С учётом переноса сроков из-за выходных дней, за отчётные периоды, которые относятся к 2022 году, декларацию нужно подавать до:

- за 2021 год — до 20.01.2022 включительно

- за I квартал 2021 года — до 20.04.2022 включительно

- за полугодие — до 20.07.2022 включительно

- за 9 месяцев — до 20.10.2022 включительно

- за 2022 год — до 20.01.2023 включительно

В отношении налогов, отчётным периодом для которых является год, декларация подается только один раз. Например, если организация заменяет рассматриваемым отчётом декларацию по налогу на имущество, то подать его нужно лишь по итогам года.

Декларация подается в ИФНС по месту нахождения организации либо месту жительства физического лица. Подать её можно лично, через представителя, почтовым отправлением с описью либо по ТКС.

Контур.Фокус — быстрая проверка контрагента!

Форма и порядок заполнения

Бланк декларации — форма по КНД 1151085 — утверждён приказом Минфина от 10 июля 2007 года № 62н. Как обычно, в том же документе предлагается и порядок заполнения отчёта (далее Порядок).

Форма состоит из двух страниц, но организации и предприниматели должны заполнять только страницу 001. Страница 002 предназначена для информации о физическом лице, не являющимся ИП, и заполняется лишь в случае, если такой гражданин не указал на странице 001 свой ИНН.

Рассмотрим построчно заполнение единой упрощённой декларации:

- ИНН. Физические лица, в том числе предприниматели, указывают 12-значный код. Организации указывают 10-значный код, в двух последних ячейках ставят прочерки.

- КПП. Указывается код по месту нахождения организации. Предприниматели ставят прочерки, поскольку не имеют этого кода.

- Вид документа. До дроби указывается: 1 — если декларация первичная, 3 — если корректирующая. После дроби указывается номер корректировки.

- Отчётный год. Указывается год, к которому относится отчётный период, в нашем примере 2022.

- Наименование налогового органа. Указывается наименование и номер своей налоговой инспекции. Рядом в соответствующих ячейках указывается код налогового органа, например, 7722 (ИФНС № 22 по городу Москве).

- Наименование налогоплательщика. Указывается полное наименование организации, включая правовую форму, либо ФИО физического лица.

- Код по ОКАТО. Указывается код код ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

- Код вида экономической деятельности. Берется код ОКВЭД из соответствующего классификатора.

Далее идёт табличная часть формы — в ней указываются сведения о налогах, в отношении которых подается упрощённая декларация:

- В графе 1 указывается наименование налога.

- В графе 2 — номер главы НК РФ, регулирующей этот налог.

- В графах 3 и 4 — коды налогового (отчётного) периода:

- Если периодом является квартал, то в Графе 3 нужно указать код «3», а в Графе 4 — соответствующий код квартала:

- 01 — 1 квартал

- 02 — 2 квартал

- 03 — 3 квартал

- 04 — 4 квартал

- Если налоговым периодом является год, а отчётным — квартал, полугодие и 9 месяцев, то Графа 4 не заполняется, а в Графе 3 указывается:

- 3 — 1 квартал

- 6 — полугодие

- 9 — 9 месяцев

- 0 — год

Далее необходимо указать номер контактного телефона, чтобы при возникновении вопросов по декларации инспектор мог связаться организацией или ИП.

Затем указывается, на скольких листах подана декларация, а при наличии приложений — количество листов с приложениями.

Далее ответственное лицо должно подтвердить достоверность и полноту представленной в отчёте информации. Для организации и физического лица выделенные отдельные блоки:

- Блок «Для организаций» заполняется, если от имени компании декларацию подписывает лично руководитель. Указывается его ФИО, ставится подпись и печать (при наличии).

- В блоке «Для физического лица» ставится его подпись и указывается дата.

- Блок «Представитель» заполняется, если декларацию подписывает представитель организации, ИП или физлица:

- Если представителем является физлицо, указывается его ФИО.

- Если представителем является организация, указывается ФИО сотрудника этой организации, который уполномочен подписывать декларацию.

- В нижней строке указываются реквизиты доверенности.

Вторая страница заполняется физлицом, которое не имеет статуса индивидуального предпринимателя. Необходимо указать ФИО, дату и место рождения, гражданство, в том числе код страны, сведения о документе, удостоверяющем личность, и его код, а также свой адрес. Поясним порядок заполнения некоторых полей, которые могут вызвать затруднения:

- В строке «Гражданство» указывается название страны, например, Российская Федерация, а рядом в соответствующем поле указывается код из Общероссийского классификатора стран мира. Код России — 643.

- В строке «Вид документа, удостоверяющего личность» нужно написать его наименование. Например, паспорт гражданин РФ. В соответствующем поле указывается код документа из приложения № 1 к Порядку. Для российского паспорта ставится код 21.

- В строке «Субъект Российской Федерации», помимо наименования, нужно указать код региона из приложения № 2 к Порядку.

Образец заполнения ЕУД по УСН за 2016 год

При заполнении ЕУД по УСНО в столбце 3 необходимо указать значение «0» (отчетный период – год), а четвертый столбец оставить незаполненным.

Санкции

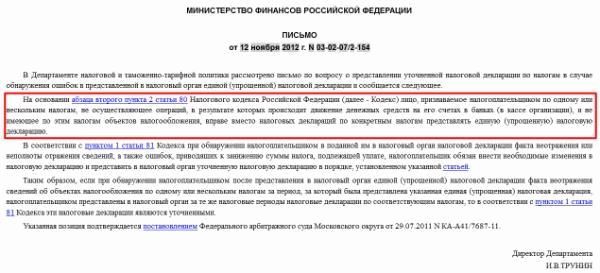

Грозит ли налогоплательщику штраф за непредставление либо несвоевременное представление единой упрощённой декларации? Ответить на этот вопрос однозначно сложно. Дело в том, что Минфин и ФНС так и не пришли к единому мнению по этому поводу. Так, Минфин в своём письме № 03-02-07/2-154 от 12.11.2012 ссылается на то, что упомянутая декларация не является обязательной формой.

Она разработана для упрощения отчётной нагрузки на субъекты бизнеса, которые в отчётном периоде не вели деятельности. Поэтому и штрафовать за неподачу формы неправомерно.

А вот в ФНС, похоже, с этим не согласны — там считают, что подавать эту декларацию налогоплательщики обязаны. Однако поскольку этот отчёт по своей сути всегда является «нулевым», то есть не содержит расчёта налоговой базы и суммы налогов, то за его неподачу в худшем случае может наступить ответственность по статье 126 Налогового кодекса. А это штраф в размере 200 рублей за каждый не представленный в ИФНС документ.

Бланк новой декларации по УСН

Периодически ФНС меняет отчетные формы, обычно это вызвано изменениями в законодательстве. В частности, декларацию по УСН изменили из-за введения повышенных лимитов по годовому доходу.

Новый бланк декларации действует с 20 марта 2021 года, он утвержден приказом от 25.12.2020 N ЕД-7-3/958@. Но если вы отчитываетесь за 2020 год (крайний срок – 30 апреля 2021 года), то можете сдать отчет и по старой форме. Об этом ФНС сообщила в письме 02.02.2021 № СД-4-3/1135@.

Титульная страница

Первая или титульная страница заполняется всегда. Здесь указывают справочную информацию о налогоплательщике, а также данные ИФНС и особые коды:

- номер корректировки (если это первичная декларация, без исправлений, ставьте «0»);

- налоговый период (для отчета за год «34»);

- отчетный год;

- код места учета: для ИП «120».

Страницы в заполненной декларации надо пронумеровать, а их количество указать в специальном поле.

Раздел 1.1.

Заполняют только плательщики УСН Доходы. В нулевой декларации по строкам для налоговых платежей будут стоять прочерки. Укажите только код ОКТМО, где предприниматель стоит на учете.

Причем, если ИП в течение года не менял муниципальное образование, то код ОКТМО прописывают один раз – в строке 010. Если место учета менялось, укажите новый код ОКТМО в строках 030, 060, 090.

- Если периодом является квартал, то в Графе 3 нужно указать код «3», а в Графе 4 — соответствующий код квартала: