- Появится новый документ — РВПО

- Озвучены квоты на иностранных работников 2024

- Не забудьте внести корректировки в локальные документы

- Запрет оборота криптовалют в России — комментарий юристов

- Общие изменения в отчетности

- Тарифы страховых взносов

- Исполнители по договорам гражданско-правового характера

- Иностранные работники

- Размер социальных пособий

- Что нужно успеть сделать работодателям до 2024 г.

- Как для ветеранов боевых действий будет проиндексирован ЕДВ в 2024 году

- Ветераны боевых действий будут на пять лет раньше выходить на пенсию

С 1 января 20223 года временно пребывающие в РФ работники-иностранцы получат право на обязательное медицинское страхование (ОМС). С этой даты работодатели больше не обязаны требовать от таких работников полис ДМС или обеспечивать их платной медицинской помощью.

Прежние правила будут действовать только для высококвалифицированных специалистов (ст. 8, 12 Закона от 14.07.2022 № 237-ФЗ).

По желанию руководителя компании смогут и далее обеспечивать иностранным работникам платную медицинскую помощь на тех же условиях, что и остальных сотрудников.

С введением новых правил, 1 января 2024 года за временно пребывающих на территории РФ иностранцев, за исключением иностранцев со статусом ВКС, потребуется платить взносы на ОМС (ст. 12 Закона № 237-ФЗ).

Памятка — с кого из иностранных работников требовать при трудоустройстве полис ДМС, за кого платить взносы на ОМС до и после 1 января 2024 года приведена в таблице 1.

Таблица 1. Полисы ДМС и страховые взносы на иностранных работников в 2022 и 2024 годах

Статус иностранных работников

Полис ДМС при приёме на работу

Страховые взносы на ОМС

Временно пребывающие в РФ иностранцы (по визе или без неё)

Временно или постоянно проживающие в РФ иностранцы (на основании разрешения на временное проживание или вида на жительство)

Право обращаться в государственные клиники полису ОМС временно пребывающие в РФ иностранцы получат не сразу, а лишь посоле того, как в течение трёх лет работы работодатели выплатят за них взносы в ФОМС (п. 3 ст. 12 Закона № 237-ФЗ).

В течение этого времени страхователями могут быть разные работодатели. А работники должны самостоятельно заботиться о том, как попасть на приём к врачу.

Появится новый документ — РВПО

С 1 января 2024 года принимать на работу иностранцев, которые учатся по очной форме в государственных образовательных или научных организациях можно будет вне квоты (п. 5 ст. 1 Закона от 14.07.2022 № 357-ФЗ).

В целях получения образования, иностранцы-студенты смогут получить разрешение на временное проживание в РФ, а также возможность оформить вид на жительство вне зависимости от времени нахождения в России на основании разрешения на временное проживание.

Поскольку право на временное или постоянное проживание в РФ позволяет иностранным работникам трудоустраиваться вне квоты (ч. 4 ст. 13 Закона от 25.07.2002 № 115-ФЗ), то для привлечения их к работе не потребуется разрешение от МВД.

При приёме на работу иностранцы-студенты могут представить новый документ — разрешение на временное проживание в целях получения образования (РВПО). Его реквизиты нужно указать в трудовом договоре (ст. 1 Закона от 14.07.2022 № 349-ФЗ).

Справка! РВПО — это разрешение на временное проживание в России в упрощённой форме для иностранцев, проходящих обучение по имеющим государственную аккредитацию программам бакалавриата, специалитета, магистратуры, ординатуры, ассистентуры-стажировки или по программе подготовки научных и научно-педагогических кадров в аспирантуре (адъюнктуре).

РВПО будет выдаваться по заявлению иностранного гражданина на срок обучения в государственной образовательной или научной организации и последующие 180 календарных дней. По истечении срока действия РВПО или его аннулирования, трудовой договор с сотрудником следует расторгнуть.

Озвучены квоты на иностранных работников 2024

Квоты на трудоустройство иностранных работников в 2024 году Правительство РФ утвердило постановлением от 03.10.2022 № 1751.

Квоты для основных видов деятельности приведены в таблице 2.

Таблица 2. Квоты на трудоустройство иностранных работников 2024

Вид экономической деятельности (код по ОКВЭД)

Размер квоты (в % от общей численности работников)

47.73 Розничная торговля лекарственными средствами в специализированных магазинах (аптеках)

47.8 Розничная торговля в нестационарных торговых объектах и на рынках

47.99 Прочая розничная торговля вне магазинов, палаток и рынков

47.25.1 Розничная торговля алкогольными напитками, включая пиво, в специализированных магазинах

47.26 Розничная торговля табачными изделиями в специализированных магазинах

49.3 Деятельность прочего сухопутного пассажирского транспорта

Краснодарский край — 0%

Приморский край — 15%

Для хозяйствующих субъектов, осуществляющих на территории Удмуртской Республики деятельность сухопутного пассажирского транспорта: перевозки пассажиров в городском и пригородном сообщении (код 49.31) и деятельность легкового такси и арендованных легковых автомобилей с водителем (код 49.32)- 0%;

49.41 Деятельность автомобильного грузового транспорта

На территории Краснодарского края — 0%.

На территории Приморского края −10%.

93.19 Деятельность в области спорта

01.13.1 Выращивание овощей

Ограничение не действует на территории Астраханской области и Волгоградской области.

На территории Удмуртской Республики — 0%.

На территории Приморского края — 40%

16 Обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения

02 Лесозаготовки и лесоводство

На территории Приморского края — 20%

46.73.1 Оптовая торговля древесным сырьём и необработанными лесоматериалами

46.73.2 Оптовая торговля пиломатериалами

68.32 Управление недвижимым имуществом за вознаграждение или на договорной основе

81 Деятельность по обслуживанию зданий и территорий

Строительство (Раздел F)

Ограничение не действует на территории Республики Бурятия, Амурской области и г. Москвы.

На территории Республики Дагестан и Краснодарского края — 50%

Деятельность в сфере обрабатывающего производства (раздел С)

Для хозяйствующих субъектами, осуществляющих деятельность на территории Рязанской области — 90%

Важно! Привести численность используемых иностранных работников в соответствие с новым постановлением необходимо до 1 января 2024 года.

Напомним, потребность в иностранных работниках определяется и формируется ежегодно на основании предложений регионов и с учётом ситуации на рынке труда, демографии, принципа приоритетного использования национальных трудовых ресурсов.

Не забудьте внести корректировки в локальные документы

Ввиду вносимых изменений компаниям нужно подкорректировать локальные нормативные акты, в частности — правила внутреннего трудового распорядка (ПВТР).

Нужно внести правки в пункты о предоставляемых работникам-иностранцам гарантиях, в раздел о приёме на работу, отстранении и увольнении. Правила о том, что работники-иностранцы обязаны приобрести ДМС или об обеспечении их платной медицинской помощью за счёт работодателя следует исключить. Если в трудовом договоре есть условие о праве работодателя оплачивать работникам-иностранцам медуслуги, такое условие можно оставить и в ПВТР.

Подготовьте приказ о внесении изменений в ПВТР. Учтите мнение профсоюза (при его наличии). Ознакомьте всех сотрудников под подпись с новой редакцией ПВТР.

Запрет оборота криптовалют в России — комментарий юристов

Что именно подразумевает положение нового законопроекта, касающееся запрета на рекламу и предложения цифровых валют и связанных с ними услуг?

Согласно документу, регулирующему процедуру майнинга цифровых валют и их продажу, будет установлен запрет на рекламу криптовалюты или ее предложение в иной форме неограниченному кругу лиц. Это же касается товаров, работ и услуг, связанных с выпуском и обращением цифровых валют, за исключением их добычи. Россияне смогут использовать цифровые валюты как средство платежа только за пределами страны, в зарубежных юрисдикциях.

Формулировка этой части законопроекта звучит так:

«8. В Российской Федерации запрещается реклама и (или) предложение в иной форме неограниченному кругу лиц цифровых валют, а также товаров (работ, услуг), в целях организации выпуска, выпуска, организации обращения, обращения цифровой валюты (за исключением майнинга цифровой валюты).»

Юрист Андрей Тугарин прокомментировал для «РБК-Крипто» это положение законопроекта и объяснил, что оно означает для оборота криптовалют в России, если законопроект примут в текущем виде.

«Формулировка этого положения в законопроекте выбрана крайне неудобная и заставляет всех участников индустрии заниматься додумываем, что создает напряженную ситуацию. В проекте появляется абсолютно новое и непривычное словосочетание „запрет предложения цифровой валюты в целях организации обращения“. На мой взгляд, это самая яркая часть документа. Я бы рекомендовал для понимания в первую очередь задуматься над вопросом, что такое „организация обращения цифровых валют в России“. Если коротко, то это услуги, благодаря которым криптовалюта переходит от одного лица к другому при использовании российской информационной инфраструктуры».

То есть, на работу через иностранные криптообменники, которые не используют российскую информационную инфраструктуру, никаких запретов нет и не должно быть.

«Криптовалюта, вероятно, станет аналогом долларов в Советском союзе — то есть купить их будет можно вне зависимости от законодательства, но дорого, — говорит исполнительный директор InDeFi SmartBank Сергей Менделеев. — Разница между покупкой и продажей вырастет и криптообменники будут больше зарабатывать».

Итак, что же будет можно, а что нельзя после вступления закона в силу?

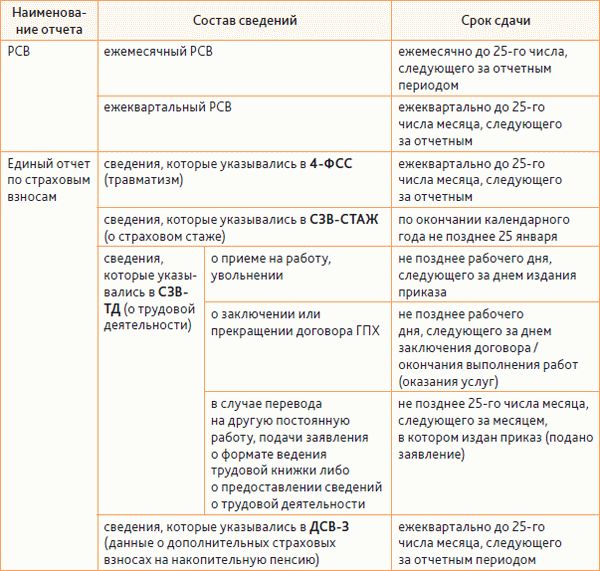

Общие изменения в отчетности

- расчет по страховым взносам (РСВ) и

- единый отчет по сотрудникам.

Единый отчет заменит сразу четыре формы – СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС, ДСВ-3. Фактически сведения о работниках будут передаваться те же самые, что и раньше, только уже в другой форме отчета. Причем подавать единый отчет нужно будет по частям с разной периодичностью. Так, например:

- часть единого отчета (вместо СЗВ-ТД), связанную с приемом на работу и увольнением, нужно будет, как и сейчас, подавать не позднее следующего рабочего дня;

- если же данные связаны с переводом на другую постоянную работу, подачей заявления о формате ведения трудовой книжки либо о предоставлении сведений о трудовой деятельности, их нужно будет сдавать не позднее 25-го числа месяца, следующего за месяцем, в котором наступило указанное событие;

- часть отчета о взносах на травматизм и допвзносах на накопительную пенсию (вместо 4-ФСС и ДСВ-3) будет представляться по окончании первого квартала, полугодия, девяти месяцев и года до 25-го числа следующего месяца.

Новый расчет по страховым взносам заменит СЗВ-М и действующий РСВ. Это будет отчет со сведениями о работниках и выплатах в их пользу:

- ежемесячно до 25-го числа нужно будет подавать сведения для персонифицированного учета и данные о заработке и начисленных взносах;

- а по итогам квартала, полугодия, девяти месяцев и года в отчет нужно будет включать общие суммы по облагаемой и необлагаемой базе, а также начисленные за отчетный период страховые взносы.

Таблица 1. График сдачи новой отчетности в 2024 году

Тарифы страховых взносов

- 22% в Пенсионный фонд России;

- 2,9% в ФСС России;

- 5,1% в ФОМС;

и взносы на травматизм в ФСС России (от 0,2 до 8,5% в зависимости от основного вида деятельности).

С 2024 года устанавливается единый тариф страховых взносов. По новым правилам работодателю нужно будет платить одной платежкой:

- 30% в пределах установленной единой предельной величины базы для исчисления страховых взносов;

- 15,1% – свыше нее 2 .

Отдельно нужно будет уплачивать взносы на травматизм и по специальным тарифам на обязательное пенсионное страхование 3 .

Также будет установлена единая предельная величина базы, на основании которой определяется размер ставки по страховым взносам. За основу данного показателя на 2024 год возьмут предельную величину базы для исчисления страховых взносов на обязательное пенсионное страхование в 2022 году – 1 565 000 рублей 4 . И проиндексируют эту сумму с учетом роста средней заработной платы.

С 01.01.2024 индексировать базу будут ежегодно.

Казначейство самостоятельно будет распределять сумму уплаченных по единому тарифу взносов. Срок уплаты взносов – ежемесячно до 28-го числа месяца, следующего за отчетным (вместо 15-го, как сейчас).

Какие предусмотрены послабления с 01.01.2022:

- все льготные плательщики страховых взносов объединены в три категории по размеру тарифа: 15%, 7,6% и 0% (см. Таблицу 2);

- для некоторых категорий страхователей снижены тарифы. Например:

- для социально ориентированных НКО – с 20 до 7,6%;

- для организаций и ИП, применяющих экспериментальный налоговый режим «Автоматизированная упрощенная система налогообложения», на период с 2022 по 2027 г. установлен единый тариф страховых взносов в размере 0%.

Таблица 2. Новые ставки по страховым взносам с 2024 года

Исполнители по договорам гражданско-правового характера

Важное изменение затронет компании, которые сотрудничают с исполнителями-физлицами по договорам гражданско-правового характера (ГПХ):

См. статью «Как работать с самозанятыми» в № 7’ 2021

- не позднее следующего рабочего дня после даты заключения договора организация-заказчик должна будет направлять об этом в Фонд часть единого отчета;

- аналогичный отчет нужно будет представлять и после окончания договора – когда услуги уже оказаны или работы выполнены;

- также в отношении исполнителей по таким договорам придется ежеквартально подавать часть единого отчета с отражением в ней Ф.И.О. исполнителей, СНИЛС, суммы перечисленной оплаты, суммы начисленных на нее страховых взносов и дополнительных взносов на накопительную часть пенсии.

Это касается всех договоров ГПХ, включая договоры:

- оказания услуг;

- выполнения работ;

- авторского заказа;

- об отчуждении исключительного права на произведения науки, литературы, искусства;

- лицензионного;

- о передаче полномочий по управлению правами.

С 2024 года работодатели будут уплачивать единый тариф страховых взносов в отношении физических лиц, выполняющих работы или оказывающих услуги по договорам ГПХ. Сейчас, напомним, уплачиваются только взносы на обязательное пенсионное страхование и обязательное медицинское страхование. Взносы на случай временной нетрудоспособности и в связи с материнством не начисляются.

Взносы на травматизм уплачиваются, только если это предусмотрено в договоре. Нововведения уже не будут ставить организации в тупик: практически со всех выплат по договорам гражданско-правового характера нужно будет платить единый тариф страховых взносов.

К тому же исполнители по договорам ГПХ смогут рассчитывать на ряд прав, которые предоставляются работникам по трудовым договорам, в частности – получать пособия по временной нетрудоспособности, беременности и родам и по уходу за ребенком, причем напрямую из Социального фонда России – при одновременном соблюдении следующих условий:

- исполнитель по ГПХ не является самозанятым, пенсионером или опекуном (попечителем);

- сумма страховых взносов, уплаченная за него, составляет не менее стоимости страхового года (учитываются выплаты и по трудовым договорам, и по договорам ГПХ). Напомним, стоимость страхового года установлена в ч. 3 ст. 4.5 Федерального закона от 29.12.2006 № 255‑ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством». Со следующего года она будет рассчитываться по новой формуле:

Стоимость страхового года = 2,9% МРОТ на начало года × районный коэффициент × 12

Иностранные работники

С 2024 года придется уплачивать единый тариф страховых взносов, в том числе в ФОМС России, с заработной платы по трудовым договорам и вознаграждений по договорам ГПХ постоянно проживающим на территории РФ высококвалифицированным специалистам и временно пребывающим иностранным гражданам. Сейчас же, напомним, взносы на обязательное медицинское страхование за иностранных сотрудников работодатели не платят.

Данное изменение позволит иностранным гражданам получать медицинскую помощь по ОМС, но только через три года. К тому же в связи с изменениями работодатели больше не будут обязаны требовать представления полиса ДМС и указывать его реквизиты в трудовом договоре.

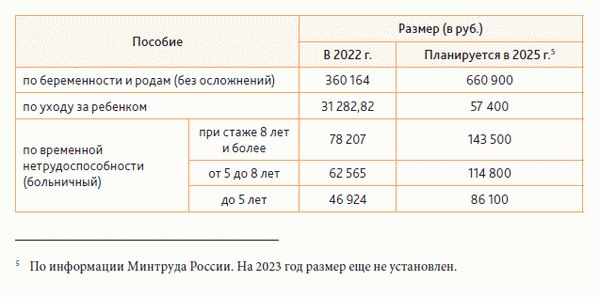

Размер социальных пособий

В связи с увеличением размера страховых взносов и предельной облагаемой базы планируется, что максимальный размер пособий вырастет к 2025 году в 1,5 раза.

Сейчас, напомним, максимальный размер пособия:

- по временной нетрудоспособности при стаже более 8 лет составляет 78 207 рублей за полный календарный месяц;

- по беременности и родам – 360 164 рубля за 140 дней;

- по уходу за ребенком до полутора лет – 31 282,82 рубля за полный календарный месяц. Если у работника заработная плата 150 000 рублей, то он мог бы получить пособие по уходу за ребенком около 60 000 рублей. Но законодатель для всех ограничил предельный размер пособия, независимо от того, какой размер зарплаты.

Новые изменения несколько улучшат ситуацию и работники, зарабатывающие выше среднего, смогут претендовать на более высокие суммы пособий (Таблица 3).

Таблица 3. Текущий и планируемый размеры пособий

Что нужно успеть сделать работодателям до 2024 г.

В заключение дадим рекомендации, что нужно сделать работодателям к началу 2024 года. В первую очередь объединение ПФР и ФСС России влечет необходимость внесения ряда изменений в локальные нормативные акты (ЛНА).

В частности, в ПВТР следует их внести как минимум в части наименований фондов, порядка сдачи и наименования документов по отчетности (если они там были указаны) в соответствии с изменениями законодательства.

Понадобится также внести корректировки в ЛНА об обработке и защите персональных данных, формы согласий на их обработку, если в них упоминались наименования фондов, которым передаются персданные. Придется проверить и иные ЛНА на предмет соответствия нововведениям (положения о персонале, структурных подразделениях в части описания функционала по сдаче отчетности, различные регламенты с указанием связанных бизнес-процессов и пр.).

Кроме того, нужно будет внести поправки и в приказы о назначении ответственных за сдачу отчетности и своевременность уплаты взносов лиц, их должностные инструкции, при необходимости – в заключенные с ними трудовые договоры (естественно, эти корректировки не будут означать изменения трудовых функций, которые останутся прежними).

Также, если в трудовых договорах с другими сотрудниками (а равно договорах ГПХ) вы делали ссылки на конкретные уплачиваемые страховые взносы, в их тексты потребуется внести соответствующие изменения.

Наконец, необходимо будет заранее изучить новые формы отчетности и особенности уплаты взносов с 2024 г.; выявить узкие места, исходя из специфики деятельности своей организации, и понять, как с ними справляться (например, как быть с оплатой больничных по имеющимся и планируемым к заключению договорам ГПХ; каким образом отслеживать даты заключения и окончания таких договоров в целях сдачи новых отчетов по ним и пр.); заново наладить отслеживание всех ключевых сроков (в чем вам помогут таблицы-шпаргалки из этой статьи).

Мы будем и дальше держать вас в курсе всех изменений в данной сфере, а также рассказывать про официальные разъяснения властей по спорным моментам.

Как для ветеранов боевых действий будет проиндексирован ЕДВ в 2024 году

ФЗ от 12.01.1995 №5 «О ветеранах» к льготной категории федерального уровня отнесены ветераны боевых действий, что позволяет им ежемесячно получать денежную выплату. В п. 5 ст. 23.1 данного закона прослеживается зависимость ЕДВ от инфляции:

- Выплата индексируется каждое 1 февраля;

- Учитывается прошлогодний рост потребительских цен;

- Коэффициент определяет Правительство РФ.

Данные Министерства экономического развития за 2022 год свидетельствуют о существенном удорожании товаров. Чтобы уменьшить разрыв между ценами и размером пособия Правительство запланировало на 2024 год повышенную индексацию компенсирующего характера.

Но пока точный размер увеличения выплаты неизвестен. Он будет определен Постановлением Правительства ближе к 1 февраля с учетом общей экономической ситуации за ушедший год. За основу будут взяты предоставленные Росстатом сведения об итоговой инфляции.

Ветераны боевых действий будут на пять лет раньше выходить на пенсию

Депутаты Государственной Думы Я.Нилов и Л.Слуцкий предложили облегчить жизнь ветеранов БД, сократив для них на 5 лет срок выхода на пенсию. Одобрение данного законопроекта будет означать снижение пенсионного возраста по старости, что составит:

В случае принятия закона, он будет распространяться на тех, у кого выработан страховой стаж от 15 лет и более. В пояснении к законопроекту содержится требование по индивидуальному пенсионному коэффициенту не мене 30.

В свете самых последних нововведений и правила досрочного выхода на пенсию. Теперь они касаются также добровольцев, участвующих в СВО на Украине. На нормативном уровне это закреплено Госдумой в законе о статусе ВБД. Лица же, получившие в ходе спецоперации увечье, приобретают статус и льготы инвалида боевых действий.