- Законные дедлайны

- Что могут потребовать во время камеральной проверки

- Что делать, если сроки прошли, а денег нет

- Шаг 1. Позвонила в налоговую инспекцию

- Шаг 2. Написала обращение на сайте ФНС

- Шаг 3.Написала жалобу на сайте Администрации Президента

- Шаг 4.Сходила к начальнику инспекции

- Компенсация за просроченный налоговый вычет

- Сколько времени ИФНС возвращает НДФЛ

- По какой причине задерживают налоговый вычет

- Почему ИФНС может отказать в перечислении НДФЛ

- Что делать, если нарушен срок возврата налогового вычета

- Частые вопросы

Список документов для вычета на лечение я нашла на сайте ФНС. Подать их можно было в инспекции или через личный кабинет налогоплательщика. Но в 2017 году я о нем не знала и обратилась в инспекцию. Вычета ждала 1 год и 2 месяца. С тех пор подаю документы только через сайт и получаю деньги максимум через полгода.

В личном кабинете можно зарегистрироваться из дома. А после регистрации получить в Кабинете электронную подпись. Это позволит подавать документы в электронном виде, что очень удобно по нескольким причинам:

1. Документы не теряются. В отделении, кроме бумажных копий, у меня забрали оригиналы справок об оказании платных медицинских услуг.

Потом одна из них потерялась, и одобрение вычета затянулось. Пришлось ехать в клинику за новой справкой и нести ее в налоговую. А чтобы подать на вычет через сайт, я загружаю сканы документов, и они хранятся там вечно.

2. Документы остаются в общей базе ФНС, а не в конкретном отделении. Когда я подала на вычет в инспекции, а потом переехала, были сложности. Я сменила адрес и меня прикрепили к новому отделению ФНС. Документы на вычет должны были передать туда, но не передали. Новой инспекции пришлось делать запрос в предыдущую, чтобы та всё выслала.

С личным кабинетом переезд ни на что не влияет. К кабинету автоматически привязывается новое отделение ФНС, и инспекторы всегда увидят сканы документов.

3. На почту приходит подтверждение, что документы приняты в работу. А в отделении вместо него мне дали выписку. Но, придя домой, я куда-то положила ее и забыла. И когда один документ потерялся, не смогла доказать, что подавала его.

4. Статус заявления легко отследить. Когда я подавала через инспекцию, первые 4 месяца была в неведении: идет ли камеральная проверка, когда она закончилась, одобрен ли вычет. Узнать это можно было только в налоговой. А в личном кабинете статус заявления регулярно меняется.

5. Меньше шансов ошибиться в реквизитах. В инспекции я вручную писала реквизиты, куда перечислить деньги. Если бы ошиблась, деньги бы ушли не туда. А на сайте я просто копирую реквизиты в электронное заявление.

Словом, теперь я подаю на вычет только в личном кабинете. И когда деньги задерживаются, имею всё нужное для разбирательств.

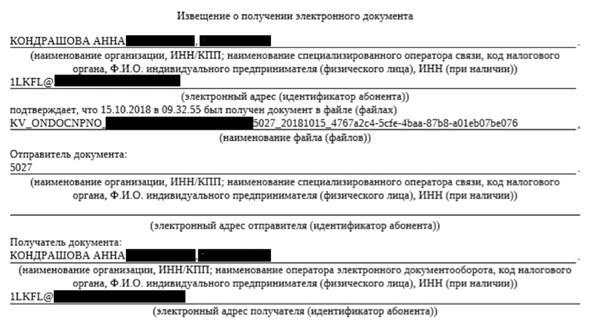

Когда я подаю на вычет через личный кабинет налогоплательщика, мне на почту приходит уведомление по каждому отсканированному документу, что он принят инспекцией

Законные дедлайны

Ругаться с ФНС раньше, чем через 4 месяца после подачи заявления, бессмысленно.

После того как вы подали документы, у ФНС есть 3 месяца на камеральную проверку. За это время инспекторы проверяют подлинность документов и ваше право на вычет. А потом в течение 5 дней должны сообщить о решении.

Если решение положительное, нужно написать заявление о возврате налога. В инспекции я писала его одновременно с подачей документов. А в личном кабинете форма для заявления появляется после камеральной проверки.

После этого у ФНС есть еще 1 месяц, чтобы перечислить деньги. И бить тревогу надо тогда, когда этот месяц истек, а денег нет. Так я и поступила.

Что могут потребовать во время камеральной проверки

В пределах трех месяцев у вас могут запросить недостающие документы либо могут направить:

- требование о внесении изменений в декларацию;

- акт камеральной проверки;

- сообщение о принятом решении о возврате или отказе в нем.

Что делать, если сроки прошли, а денег нет

Когда прошло 4 месяца, а вычет не пришел, я хотела лично сходить в налоговую и разобраться. Но отделение находилось далеко, а у меня был новорожденный ребенок. Везти его с собой через весь город не хотелось. Поэтому я стала решать проблему дистанционно.

Шаг 1. Позвонила в налоговую инспекцию

У ФНС есть контакт-центр: 8−800−222−22−22. Там не знали, где мои деньги, зато дали номер Отдела по погашению задолженностей в моем отделении ФНС. На сайте я этот номер не нашла. Специалисты отдела должны были подсказать, одобрен ли вычет, и если нет, то почему.

Дозвониться в отдел задолженностей оказалось сложно: инспекторы были заняты и не успевали отвечать на звонки. Я дозвонилась спустя 60 попыток. Инспектор проверила статус моего заявления и сказала, что потерялась одна справка и нужно принести новую.

Потом камеральную проверку возобновили, но прошло 3 отведенных законом месяца, а решение по ней так и не вынесли.

Думаю, если бы дело было только в справке, звонка было бы достаточно и я бы быстро получила деньги. Но всё оказалось сложнее.

Шаг 2. Написала обращение на сайте ФНС

Теперь у меня был личный кабинет. Через него я написала обращение на адрес инспекции, к которой относилась по месту жительства. Мол, сроки прошли, а денег нет — разберитесь. На другой день получила уведомление, что жалобу приняли в работу.

По закону обращения рассматривают месяц. Через месяц пришел ответ, что я подала документы в одном отделении, а потом переехала и стала относиться к другому. А мои документы не передали. Инспектор обещал их запросить.

Прошло еще 4 месяца, а с первоначальной подачи документов ровно год. Я написала повторное обращение. Мне ответили, что моя прежняя налоговая тянет с отправкой документов. И я решила жаловаться в вышестоящие инстанции.

Это форма для обращений в личном кабинете налогоплательщика. Если нужно поторопить налоговую с вычетом, кликните по вкладке: «Жизненные ситуации» / «Прочие ситуации» / «Жалоба на акты налоговых органов, действия или бездействие должностных лиц»

Если обращение отправлено на сайте, через месяц вам обязаны ответить. Мне на электронную почту пришло вот такое письмо

Шаг 3.Написала жалобу на сайте Администрации Президента

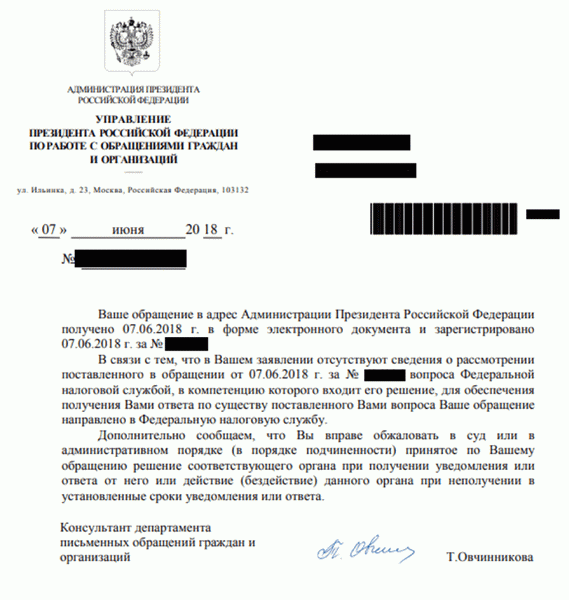

Я зашла на сайт Администрации Президента, нашла там форму для жалоб и описала в ней свою ситуацию.

Согласно закону, это обращение 3 дня регистрировали, а через 7 дней перенаправили в ФНС для разбирательств. Вышло то же самое, как если бы я написала очередную жалобу на сайте ФНС. Только теперь посредником была Администрация Президента, и налоговой пришлось бы отчитываться не только передо мной, но и перед ней.

У ФНС был месяц на рассмотрение. Когда он истек, в моем личном кабинете поменялся статус обращения: «Камеральная проверка завершена. Вынесено положительное решение». Это означало, что выплату мне наконец одобрили.

Я заполнила электронное заявление на выплату и указала в нем реквизиты. Но через месяц деньги всё равно не пришли.

Из Администрации президента мне пришел ответ, что мою жалобу направили в налоговую

Шаг 4.Сходила к начальнику инспекции

К этому моменту мой сын подрос, и можно было надолго оставить его с бабушкой. Я решила лично идти в инспекцию и добиваться выплаты, даже если придется провести там весь день.

Меня проводили в отдел погашения задолженностей. В этот день они не принимали посетителей, но я настояла на консультации.

Оказалось, инспектор отправил мои документы на подпись к начальнику. Тот должен был дать «добро» на перечисление денег, но не успевал из-за огромного потока заявлений.

Я узнала, где его кабинет, и попросила меня принять. Мои документы лежали в большой стопке бумаг, ожидавших подписи. Он расписался, и я лично отнесла их инспектору.

Через 7 дней деньги пришли мне на счет.

Компенсация за просроченный налоговый вычет

Когда после проверки я написала заявление на возврат налога, а деньги через месяц не поступили, я имела право на компенсацию от ФНС. Налоговая должна была заплатить мне проценты за каждый день просрочки, а формула расчета была такая:

Размер компенсации = размер вычета x ставка рефинансирования ЦБ / 365 дней x количество дней просрочки.

Я посчитала, сколько могу получить: 18 600 ₽ x 7,5% / 365 дней x 7 дней = 26,75 ₽

Я могла подать заявление о компенсации в личном кабинете или в отделении ФНС. Но посчитала, что 26 ₽ того не стоят.

Сколько времени ИФНС возвращает НДФЛ

Прежде чем вернуть ранее уплаченный НДФЛ, инспекция проверяет поданные документы и декларацию. На проверку и выплату дается примерно 4 месяца. В этот срок включается несколько этапов.

Инспектор сверяет данные и смотрит, не нарушено ли законодательство в полученном расчете. Установлен срок 3 месяца.

Решение по окончанию контроля

После того как проверочные мероприятия завершатся, инспектор выносит решение и подтверждает право налогоплательщика на возврат налога. Этот этап занимает 10 дней.

Если решение положительное и сумма одобрена, возврат подоходного налога поступает на банковский счет налогоплательщика. Этап возврата занимает 30 дней.

Важно! Если ИФНС задерживает выплату, то значит, на каком-то этапе произошла задержка или инспекция отказала в вычете. Если в документах есть ошибки или неточности, время камеральной ревизии может затянуться.

По какой причине задерживают налоговый вычет

Иногда срок камеральной проверки может быть продлен, и тогда ИФНС не возвращает налог вовремя.

Если инспектору требуется дополнительная информация или выявлены расхождения в данных, которые приходят от вас или из других источников, то камеральная проверка продлевается. Срок продления составляет не более месяца. То есть к основному сроку в 3 месяца можно прибавлять еще 30 дней.

Еще одна причина, почему налоговая не перечисляет налоговый вычет, — требование дополнительных документов или пояснений. В ходе камеральной проверки декларации инспектор может запросить у налогоплательщика сведения или пояснения по расчету НДФЛ. Их необходимо предоставить в течение 5 дней.

Если во время камеральной проверки подается уточненная декларация, то проверочные мероприятия первичной 3-НДФЛ прекращаются и начинается камеральный контроль по уточненной декларации. Это еще одна из причин, почему не приходит налоговый вычет.

Почему ИФНС может отказать в перечислении НДФЛ

Если срок прошел, а налоговая не возвращает вычет НДФЛ, это, скорее всего, означает, что вам отказали.

Приведем несколько случаев:

- не хватает каких-либо подтверждающих документов или они заполнены некорректно (не хватает данных, есть неточности и пр.);

- декларация подана не по той форме, что действовала в отчетный период;

- в декларации есть ошибки, которые исказили достоверность представляемых сведений;

- декларация подана в инспекцию не по месту постоянной регистрации.

Неправильное заполнение декларации 3-НДФЛ увеличивает срок проверки. Если вы хотите получить положенные средства вовремя и в полном объеме, обращайтесь к нашим экспертам. Они за 2 дня заполнят для вас декларацию и направят ее в ФНС.

Что делать, если нарушен срок возврата налогового вычета

Если вам отказали в предоставлении льготы, инспектор составит специальное уведомление и укажет в нем причину отказа.

Если отказ вызван неточностью в документах или иной причиной, которую можно исправить, то вы можете устранить эту неточность и подать документы повторно.

Если причина не в этом, и вы не знаете, почему не перечисляют возврат, следует написать письменное обращение о том, что нарушен срок возврата, в ЛК налоговой на официальном сайте ФНС России. В этом обращении необходимо описать ситуацию и попросить разъяснить нарушение сроков возврата.

Важно! Как правило, нет необходимости лично ходить в отделение ФНС — онлайн-заявления обрабатываются вовремя. Также вы можете позвонить в ИФНС или, при желании, посетить инспекцию лично. Возьмите паспорт, он понадобится для предъявления инспектору.

Частые вопросы

Причин, почему ФНС не выплачивает налоговый вычет, может быть несколько — дополнительные мероприятия контроля, нехватка подтверждающих документов, сдача уточненной декларации во время камеральной ревизии. Обратитесь в надзорный орган через личный кабинет налогоплательщика на сайте ФНС.

Если установлено, что задержка выплаты произошла по вине ИФНС, то вместе с возвратом налога вам должны пересилить пени за каждый день просрочки платежа.

Начало срока отсчитывается со дня, следующего за днем подачи налоговой декларации 3-НДФЛ.

Возможно, вам нечего возвращать. То есть инспекторы отказали вам в вычете, потому что налог, который вы заплатили, например, не включается в расчет. Напомним, что для получения возврата гражданин должен уплачивать подоходный налог с определенного дохода.