- Собственную кредитную историю можно испортить

- Кому предоставляется кредитный отчет

- Что такое код субъекта кредитной истории и как его узнать

- Способы проверки кредитной истории

- В БКИ

- Через банки

- Онлайн-сервисы

- Мой Рейтинг

- Equifax

- НБКИ

- Как узнать кредитную историю?

- Способ 2. БКИ «Эквифакс»

- Можно ли внести изменения в кредитную историю?

- Какие сведения хранятся в КИ

- В чем разница между КИ и кредитным рейтингом

- Как узнать, где находится КИ

- Какие данные нужны для обращения в ЦККИ

- Кто может просмотреть КИ

С 2005 г. многие граждане нашей страны обзавелись кредитной историей (КИ). Это информация обо всех обязательствах, взятых на себя конкретным человеком, и об исполнении этих обязательств. Она нужна прежде всего для самого заемщика, а также для финансовых организаций.

Для тех, кто хочет разобраться в этом вопросе досконально, могу порекомендовать изучить Федеральный закон “О кредитных историях”. В нем есть все важные понятия и определения, о которых мы будем говорить по ходу статьи.

Если вы обратились в финансовое учреждение за кредитом, банк проверит вашу историю заемщика. Именно из нее он узнает о том, насколько добросовестно вы относитесь к своим долгам, и примет решение о выдаче вам очередного кредита. Поэтому так важно, чтобы информация была достоверной и полной.

10 лет бюро кредитных историй (БКИ) хранит досье на конкретного пользователя банковских услуг. Центробанк создал Центральный каталог кредитных историй (ЦККИ) – это специальный отдел, который призван собирать, хранить и предоставлять информацию о бюро.

Согласно Федеральному закону банки обязаны не позднее 5 рабочих дней предоставить сведения в бюро, с которым у них заключен договор. Срок хранения информации – 10 лет. Но этот срок отсчитывается с момента внесения последнего изменения.

Оформили новую кредитку – оставили след в истории, допустили просрочку – новая запись готова. И каждый раз начинает отсчет 10-летний период хранения.

По состоянию на апрель 2020 г., в ЦККИ зарегистрировано 11 БКИ. Располагаются они не только в Москве и Санкт-Петербурге, но и еще в нескольких городах России. Эта информация нужна каждому, кто хочет проверить свою репутацию заемщика, потому что она может храниться в любом из этих бюро и даже в нескольких одновременно.

Вам могут понадобиться почтовый адрес организации, ее сайт, электронная почта и телефон. Что с этой информацией делать, мы расскажем чуть дальше.

Собственную кредитную историю можно испортить

Документ фиксирует все, даже самые незначительные изменения в вопросах выдачи и погашения займов, предоставления рассрочки платежа, обслуживания банковских карт и т. д. Поэтому очень легко испортить репутацию, не заплатив, например, пару сотен рублей по овердрафту.

В статье мы уже писали, как можно залезть в долг, вовремя не заметив момента наступления овердрафта.

Как портится кредитная история:

- Отступление от графика погашения платежей по кредиту и образование просрочек.

- Оформление на одного человека сразу нескольких кредитов или подача заявок сразу в несколько банков.

- Судебные разбирательства с банком.

- Технические ошибки банков.

- Невнимательность заемщика (например, по давно не используемой кредитке могут накопиться долги за годовое обслуживание).

- Выступление вас в качестве поручителя.

- Досрочное погашение кредитов, которое лишает банки части прибыли.

- Как ни странно, но отсутствие сведений о вас в БКИ тоже нехороший признак для банка. Вы – темная лошадка для него. Неизвестно, как будете производить выплаты в погашение долга.

Кому предоставляется кредитный отчет

Каждый человек может запросить кредитный отчет. Это информация из его кредитной истории.

Специалисты рекомендуют делать это не реже 1 раза в год по следующим причинам:

- Иметь полную информацию о своих обязательствах и об их исполнении, если вы собираетесь сейчас или в будущем пользоваться заемными средствами банков.

- Понять, почему банк отказал в получении займа.

- Вовремя заметить ошибки, допущенные при формировании документа, и принять меры по их исправлению.

- Выявить незаконные действия мошенников. Например, оформивших на ваше имя кредит по утерянному паспорту.

Отчет также могут заказать:

- банки, когда принимают решение о выдаче кредита клиенту;

- нотариусы при проверке чистоты сделки;

- суды;

- ЦККИ и Банк России.

- Перечисленные организации получают доступ к информационной части отчета без вашего согласия. Доступ к основной части дается только с письменного согласия заемщика.

Прежде чем описывать способы получения отчета по кредитам, нам надо понять, что такое код субъекта кредитной истории и где его взять. Дело в том, что при его наличии доступ к информации значительно упрощается.

Что такое код субъекта кредитной истории и как его узнать

Это своеобразный ПИН-код, который вы вводите на сайте Центробанка, чтобы получить доступ к списку БКИ, где находится ваша кредитная история.

Откуда берется этот код? Вы должны его придумать при заключении договора на выдачу займа в финансовом учреждении. Представляет собой набор букв и цифр. Подразумевается, что мы должны были его запомнить или записать, чтобы потом получить доступ к информации.

Нашему государству так же, как и нам, надо еще учиться финансовой грамотности. Хотя бы в плане своевременного информирования населения о важных вопросах. Законы написали, специальные организации создали, а как всем этим пользоваться – рекомендуют разбираться самостоятельно. Ну что же, значит, будем разбираться.

Способы проверки кредитной истории

Есть несколько способов получить отчет по всем вашим кредитам:

- Отправить запросы в БКИ онлайн, по почте, телеграммой или лично посетить эти учреждения.

- Некоторые бюро находятся не в столице, например, есть в Тюмени, Красноярске и Ростове-на-Дону. А ваше досье может быть в одной из этих организаций.

- В банке.

- С помощью специальных онлайн-сервисов, которые возьмут всю работу на себя за ваши деньги.

Рассмотрим по порядку все способы.

В БКИ

Закон дает право каждому гражданину получить свою КИ 2 раза в год бесплатно. Любое БКИ, внесенное в государственный реестр, обязано его предоставить.

Даём пошаговую инструкцию.

Шаг 1. Выяснить, в каком БКИ (или каких) хранятся сведения о вас.

Возможны несколько способов получения списка.

1-й способ. Вы делаете запрос в ЦККИ через интернет на сайте cbr.ru. И вот здесь самое время вспомнить код субъекта. ЦККИ направит список бюро на вашу электронную почту.

Если вы не знаете кода субъекта, обратитесь в любой банк или БКИ для его формирования. Это возможно будет сделать только при наличии кредитной истории. Если ее у вас нет, то и кода нет. Услуга не бесплатная – 300 руб.

2-й способ. Направление запроса на получение списка БКИ через портал Госуслуги.

Важно! Необязательно знать код субъекта, чтобы получить список БКИ, в которых хранится ваша кредитная история. Самый быстрый и удобный способ – это сделать запрос в ЦККИ через сайт Госуслуги. Для этого у вас должна быть создана там учетная запись и подтверждена личность.

3-й способ. Обратиться в специальные сервисы, оказывающие услуги по получению КИ. Например, известное БКИ “Эквифакс” за 295 руб. готово за вас отправить запрос в ЦККИ и получить список бюро, где числится ваша КИ.

Шаг 2. Обратиться в БКИ для получения отчета.

Два раза в год мы имеем право бесплатно запросить свою историю кредитов в любом БКИ и неограниченное число раз платно.

Для примера мы зашли на сайт НБКИ (Национальный банк кредитных историй). Это старейшее и самое крупное бюро. Создано в 2005 г.

Оно предлагает следующие способы получения отчета:

- на свою электронную почту через личный кабинет в НБКИ, если имеется подтвержденная учетная запись на портале Госуслуги (бесплатно);

- по почте, оформив запрос по форме БКИ и заверив свою подпись у нотариуса (нотариус ничего не заверяет бесплатно);

- отправить запрос по электронной почте, он должен быть подписан усиленной квалифицированной подписью (ее получение стоит денег);

- через партнеров НБКИ в регионах при личном посещении, с помощью доставки отчета курьером или онлайн (платная услуга);

- при личном посещении офиса НБКИ можно получить отчет по паспорту;

- телеграммой (подпись должна быть заверена работником почты, отчет придет на указанный почтовый адрес).

Стоимость 3-го и последующих отчетов в НБКИ – 450 руб. В остальных бюро процедура получения КИ аналогичная.

Всем рекомендуем использовать именно такой способ проверки своей кредитной истории. Он быстрый, удобный и бесплатный 2 раза в год. Не могу представить ситуацию, кому может потребоваться делать это чаще.

Наверное, только в случае подозрения на мошенничество. Если по каким-то причинам вы не имеете учетной записи на портале Госуслуг, то посмотрите, как еще можно получить КИ.

Через банки

Банки предоставляют услугу по получению отчета, но не бесплатно.

Например, стоимость ее в Сбербанке России – 580 руб. Но следует иметь в виду, что он выдаст только сведения, которые хранятся в Объединенном кредитном бюро (ОКБ). Если вы уверены, что именно там находится информация о вас, то можно воспользоваться бесплатным правом на получение отчета 2 раза в год. Для этого стоит обратиться непосредственно в ОКБ.

Онлайн-сервисы

Можно ли проверить сведения о своих кредитах через Госуслуги? К сожалению, нет. На портале представлено описание услуги по получению выписки из ЦККИ о том, в каком БКИ содержится документ. Но получить его непосредственно на gosuslugi.ru не представляется возможным. Необходимо обращаться в конкретные бюро.

Есть специальные сервисы, которые предлагают услугу по получению вашей кредитной истории из БКИ и пересылке ее на вашу электронную почту.

Мой Рейтинг

Онлайн-сервис “МойРейтинг” – коммерческая структура, которая не является бюро кредитных историй, а просто предлагает услуги по предоставлению КИ заемщикам.

Есть 2 варианта на выбор:

- Разовый отчет + рекомендации по улучшению кредитного рейтинга. Стоимость – 299 руб. После заполнения анкеты и оплаты услуги на электронную почту вы получаете свою КИ.

- Подписка на полгода. Каждый месяц вы получаете КИ. Всего 6 отчетов. Стоимость – 499 руб.

Этап 1. Выберите один из вариантов и нажмите “Получить”.

Этап 2. Заполните свои анкетные данные: фамилию и имя, серию и номер паспорта, адрес электронной почты.

Этап 3. Выберите способ оплаты и переведите деньги. Все способы без комиссии: банковская карта, система Qiwi, мобильные платежи и Яндекс.Деньги.

Любое кредитное бюро из вашего списка, которое вы получили при обращении в ЦККИ, готово за дополнительную плату посылать вам отчеты хоть каждый день. Рассмотрим стоимость услуги у крупнейших бюро.

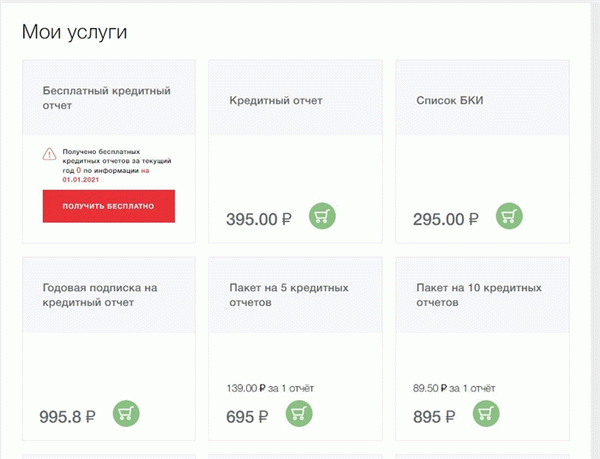

Equifax

Equifax (Эквифакс) – бюро кредитных историй, зарегистрированное в государственном реестре Центробанка, поэтому имеет все полномочия по оказанию услуг предоставления КИ заемщикам по их запросу.

Предлагает широкую линейку услуг:

Для получения любой услуги надо зарегистрироваться на сайте, выбрав один из предложенных способов:

НБКИ

НБКИ – Национальное бюро кредитных историй.

Предоставляет следующие услуги:

- Персональный кредитный рейтинг (ПКР) – бесплатно. За несколько секунд система анализирует кредитную историю и рассчитывает ПКР от 300 до 850 баллов. Чем выше балл, тем больше вероятность получить кредит на выгодных условиях в банках. Услуга предоставляется только при наличии учетной записи на Госуслугах.

- Получение КИ – 2 раза в год бесплатно, далее – 450 руб.

- Получить сведения из ЦККИ – 300 руб.

- Действия с кодом субъекта кредитной истории (сформировать, изменить или удалить) – 300 руб.

После регистрации на сайте все услуги можно получить в личном кабинете заемщика:

Как узнать кредитную историю?

Существует три способа проверки кредитной истории бесплатно. Расскажем о каждом способе подробно.

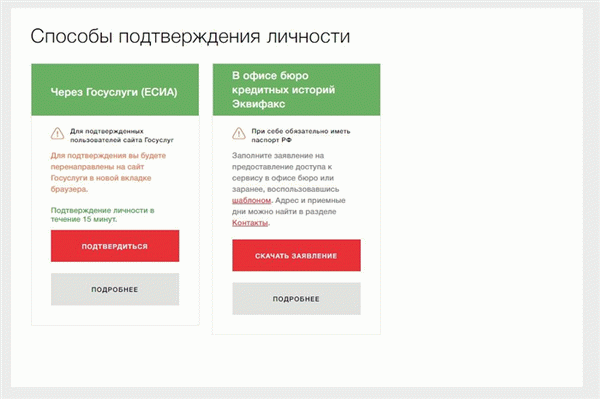

Способ 2. БКИ «Эквифакс»

«Эквифакс» — Бюро кредитных историй, где вы легко узнаете КИ. Потребуется паспорт, мобильный телефон и имейл.

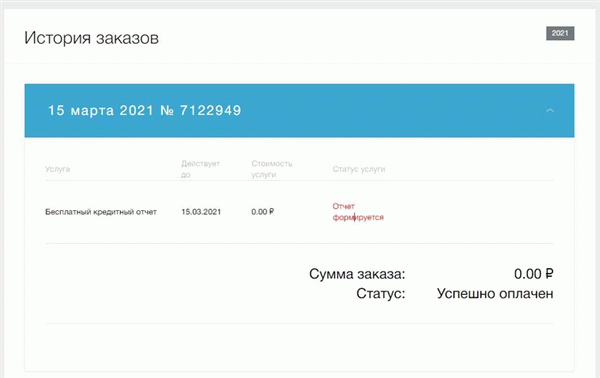

Зайдите на сайт online.equifax.ru, авторизуйтесь или зарегистрируйтесь. Вы попадете в личный кабинет и увидите список услуг. Выберите «Получить кредитную историю». Система предложит два варианта подтверждения личности. Без этого узнать КИ нельзя.

Подтвердив данные через Госуслуги, выберите нужную опцию. Далее перейдите в корзину и завершите оформление заказа. Перейдите в раздел «История заказов», в котором отобразятся данные о покупках и статус. Как только отчет будет готов, скачайте документ.

Или скачайте заявление и посетите ближайший офис «Эквифакс» в вашем городе. В заявлении ничего не нужно указывать, система автоматически вставляет ваши данные, которые вводили в личном кабинете. Распечатайте заявление, поставьте подпись и дату.

Можно ли внести изменения в кредитную историю?

После получения отчета заметили ошибки, которые негативно сказались на рейтинге? Неприятная ситуация, тем более, если планируете получить крупный кредит. Вы вправе подать заявление на изменение данных, при условии подтверждения ошибки.

Распространенный вариант, когда кредит оформили мошенники, которые использовали данные человека. Обязательно подайте заявление в полицию о мошенничестве, возьмите заверенный оригинал заявления и посетите банк, в котором оформлен кредит. Напишите заявление о внесении изменений в кредитную историю.

Банк обязан принять документ, однако на практике изменения вносятся редко.

Вы можете сразу подать запрос в БКИ, приложив доказательства отсутствия вашей вины. В течение 30 дней БКИ проведет расследование инцидента и предоставит письменный ответ.

Какие сведения хранятся в КИ

Информация обо всех заемщиках России хранится, начиная с 2004 года. Если за этот период гражданин оформлял заем, то о нем сведения в Бюро кредитных историй.

Все кредитные истории (КИ) физических лиц состоят из 4-х разделов:

- Титульного.

- Персонального.

- Информационного.

- Закрытого.

В первом разделе видны сведения о самом Бюро кредитных историй, которое хранит информацию, и идентификационные данные заемщика. Во втором разделе собраны данные о частном лице или юридической компании и их контакты.

В третий раздел КИ попадают такие сведения:

- получение кредита;

- оформление покупки в рассрочку;

- операции, проведенные по кредитной карте за счет заемных средств;

- овердрафты;

- микрозаймы, полученные в МФО;

- ипотека;

- автокредиты;

- передача долгов по поручительству, по которому возникли обязательства;

- просрочки по платежам по любому из вышеперечисленных видов займов или по начисленным штрафам и пеням.

Также в третий раздел кредитной истории могут попадать данные, которые переданы из ломбарда, в случае отказа клиента от выкупа заложенной вещи. Задолженность будет сохраняться в КИ до тех пор, пока залог не будет продан. Не все ломбарды отчитываются перед Бюро кредитных историй.

Поэтому, если клиент изначально не планирует выкупать свою заложенную вещь и не хочет портить свою КИ, лучше узнать заранее, передает компания данные в БКИ или нет.

Дополнительные сведения, которые отражаются в третьей части КИ – долги по алиментам или перед поставщиками коммунальных услуг, телефонной связи, по которым ведутся дела в ФССП.

Кроме задолженностей третий раздел кредитного досье содержит информацию о том, в какие банки, когда и на какие суммы гражданин подавал заявки. Каждому запросу присвоен статус: одобрен или отклонен.

В закрытой части КИ содержится информация о том, кто и когда запрашивал сведения о заемщике. Этот раздел предусмотрен только для частных лиц, у юридических компаний он отсутствует. Доступ к четвертому разделу есть только у самого гражданина.

В чем разница между КИ и кредитным рейтингом

Кредитную историю на своих клиентов ведет каждое финансовое учреждение. Консолидированные сведения из всех банков стекаются в Бюро кредитных историй. Единой формы КИ нет, поэтому каждое учреждение решает самостоятельно, какой вид будет у итогового досье.

Но при этом отчет должен содержать все обязательные разделы: титульный, персональный, информационный и закрытый.

Кредитный рейтинг (КР) также присваивается заемщику всеми банками, МФО и БКИ. Единых правил расчета и присвоения этого показателя нет. Одни организации присваивают его в процентах, другие по 5-ти, 10-ти или 20-ти балльной шкале.

В ряде организаций можно встретить дополнительное словесное описание кредитного рейтинга: хороший, достойный, низкий, отличный, плохой.

Уровень КР помогает кредитным учреждениям принять скоринговое решение о том, выдать заем гражданину или нет. При этом у двух клиентов с одинаковым КР могут быть абсолютно разные кредитные истории. Например, одни из них допускал частые просрочки на 1-3 дня в течение всего срока погашения займа, а другой просрочил один раз, за весь период действия договора, но на 3 недели.

На рейтинг оказывает влияние не только финансовая дисциплина заемщика, но еще и количество иждивенцев, семейное положение, уровень образования, другие социально-демографические показатели. Все косвенные факторы, которые учитываются при скоринге, держатся банками и БКИ в секрете, поэтому узнать доподлинно повлиял ли на его падение развод или просрочка в 1-2 дня невозможно.

Как узнать, где находится КИ

Информация обо всех заемщиках передается подотчетными организациями в Бюро кредитных историй. Но не всегда сведения попадают в одно учреждение. На сентябрь 2019 года в России аккредитовано 12 БКИ.

Если клиент получил кредитку в одном банке, оформил товар рассрочку в другом, а заработную плату, с прикрепленным к ней овердрафтом, получает в третьем, то данные о физлице могут быть в трех разных БКИ. Узнать в какие именно следует направить запрос, поможет Центральный каталог кредитных историй. На ЦККИ возложена функция сбора данных о БКИ и временное хранение сведений из ликвидированных бюро.

Бесплатные способы возможны в том случае, если клиент обращается через подтвержденный профиль на портале Госуслуг или через форму сайта Центробанка. Но и в этом случае есть ограничение. Бесплатные отчеты по кредитной истории гражданин может получить только 2 раза в год.

Если сведения нужны чаще, то все остальные запросы будут платными, вне зависимости от того обращаться через посредников или подавать заявки самостоятельно. Количество платных заявлений не ограничено.

Какие данные нужны для обращения в ЦККИ

- Найти свой код субъекта кредитной истории. Этот код состоит из букв и цифр. Его присваивают всем заемщикам, которые получали кредиты после 2005 года. Чтобы найти этот код проще всего поднять самый последний кредитный договор или обратиться в обслуживающий банк, выдавший заем.

- Зайти на сайт Банка России и направить запрос в Центральный каталог кредитных историй Указать в форме запроса персональные сведения, код субъекта КИ и электронный адрес, куда должен прийти перечень БКИ.

- Альтернативный вариант сформировать запрос на ЦККИ через портал Госуслуг. Вариант подходит тем физическим лицам, у которых есть подтвержденный личный профиль. Если профиль не подтвержден, то можно это исправить. Для этого надо обратиться в многофункциональный центр с паспортом или в тот банк, который проводит операцию верификации аккаунта на портале Госуслуг.

- банки;

- бюро КИ;

- отделения почты;

- нотариуса.

При обращении гражданину нужно взять с собой паспорт. После получения перечня БКИ можно направлять запросы о своем кредитном досье, которое хранится в каждом из этих учреждений.

Кто может просмотреть КИ

- работодатели — при трудоустройстве на работу;

- страховые компании — при заключении договора страхования;

- банки, МФО, финансовые брокеры — при подаче заявки на кредит.

До февраля 2019 года письменное разрешение оставалось действительным в течение двух месяцев с даты выдачи, а теперь полгода. Если кредит был выдан, то доступ к кредитной истории клиента у кредитора остается на весь период действия договора займа.

- Центробанку РФ;

- финансовому управляющему, которому доверено оформление процедуры личного банкротства гражданина;

- нотариусу, при ведении дела о наследстве для оценки имущественной базы;

- судебным органам и представителям ФССП при ведении дел о финансах данного физического лица.

Запрос сведений всем остальным учреждениям без письменного разрешения гражданина или после истечения 6 месяцев с даты его выдачи — запрещен.