- Ситуация на текущий момент

- Зачем заключается страховой договор при оформлении кредита?

- Законодательная основа страхования кредитов.

- Сколько составляет страховая сумма?

- Возврат страховки сразу после выдачи кредита.

- Возврат при досрочном погашении в ВТБ

- Важные моменты относительно того, как вернуть страховку в банке ВТБ 24

- Какую сумму можно вернуть в случае отказа от страховки

- Как вернуть деньги

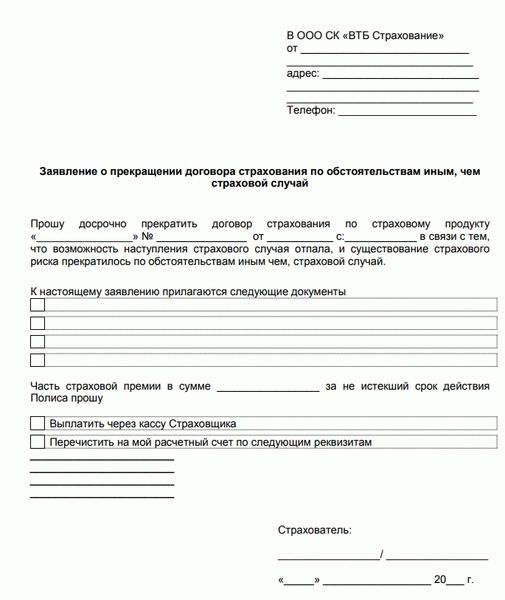

- Образец заявления на отказ от страховки

- Нюансы возврата страховки при досрочном гашении потребительского кредита

- Порядок разрешения споров в досудебном и судебном порядках

- Отзывы клиентов

- Обязательна ли вообще страховка кредита в ВТБ

- Чем грозит отказ от нее

- Можно ли вернуть средства

- Что дает страхование заемщику

- Когда можно возвращать страховку

- Условия для возврата

- Необходимые документы

- Составление и подача заявления

- Инструкция по возврату

- Для чего оформляется страховка

- Как оформляется страховка при заключении кредитного договора

- Возврат страховки по кредиту в банке ВТБ — основные правила

- Правило 1 — обязательное продление полиса

- Правило 2 — правильный расчет соотношения суммы и сроков

- Правило 3 — комиссия

- Как отказаться от страховки без досрочного погашения задолженности

- Комментарии: 18

Прежде всего разберем договор страхования. Ведь именно от него Вы хотите отказаться. Давайте посмотрим на начало первой страницы. Вы видите перед собой полис «Финансовый резерв» от 14.10.2019 г., программа «Лайф+».

Страховщик — ООО СК «ВТБ Страхование», страхователь — физическое лицо, заемщик банка. О чем это говорит? Значит перед нами договор индивидуального страхования, в этом случае заявление о возврате вашей страховки отправляете непосредственно в страховую компанию. Раньше по банку ВТБ (до 2019 г.) заемщики были просто застрахованными, а не страхователями (заявление на отказ отправлялось и в банк и в страховую компанию).

Вам надо посмотреть начало первой страницы полиса в статье и сравнить со своим договором. Если одинаковые или сильно не отличаются, то можете смело читать статью дальше и использовать ее.

Ситуация на текущий момент

После того, как с 1 сентября 2020 года вступил в действие закон о возврате страховки при досрочном погашении, сделать это стало проще. Для кредитов, взятых после указанной даты вернуть страховку на 99% стало возможно согласно закона

В случае полного досрочного исполнения заемщиком обязательств по договору потребительского кредита (займа) кредитор и (или) третье лицо, действующее в интересах кредитора, оказывающие услугу или совокупность услуг, в результате оказания которых заемщик становится застрахованным лицом по договору личного страхования, указанному в абзаце первом части 2.1 статьи 7 настоящего Федерального закона, на основании заявления заемщика об исключении его из числа застрахованных лиц по указанному договору личного страхования обязаны возвратить заемщику денежные средства в сумме, равной размеру страховой премии, уплачиваемой страховщику по указанному договору личного страхования в отношении конкретного заемщика, за вычетом части денежных средств, исчисляемой пропорционально времени, в течение которого заемщик являлся застрахованным лицом по указанному договору личного страхования, в срок, не превышающий семи рабочих дней со дня получения кредитором и (или) третьим лицом, действующим в интересах кредитора, указанного заявления заемщика. Положения настоящей части применяются только при отсутствии событий, имеющих признаки страхового случая, в отношении данного застрахованного лица.

- Копия договора страхования

- Копия договора потребительского займа

- Справка об отсутствии задолженности по договору потребительского займа

Банк обязан в течение 7 дней согласно закона вернуть деньги. Сумма к возврату будет определяться простой формулой согласно закону(пропорционально)

Сумма к возврату = Сумма страховой премии * (Срок кредита в мес. — число прошедших месяцев)/Срок кредита в мес.

Однако есть ограничения:

- Не должно быть страховых случаев по данному договору

- Договор страхования — это договор личного страхования. Именно про это говорится в законе

В случае отказа банка следует обратиться к финансовому омбудсмену, а потом в суд.

В случае, если ваш кредит был выдан до 1 сентября 2020 года, то страховку можно вернуть, Но не всегда.

Написанная ниже информация относится к договорам, заключенным до 1 сентября 2020 года.

Зачем заключается страховой договор при оформлении кредита?

Почти все кредиты ВТБ выдает со страховкой. Этому способствуют несколько факторов:

- Банк гарантирует себе возврат долга, если клиент не сможет погашать его в силу непредвиденных обстоятельств (несчастный случай, смерть, сокращение с работы и проч.). Стоит сразу отметить, что увольнение по собственному желанию не является страховым случаем. Как показывает практика, многие компании сейчас именно так увольняют сотрудников, чтобы не выплачивать компенсации и др.выплаты.

- Страховая премия – это дополнительный комиссионный доход банка. Учитывая, что кредитов выдается много, а страховых случаев мало (довольно часто страховая организация отказывает в выплате, ссылаясь на многочисленные исключения в страховых правилах), страховка – это идеальный постоянный источник дохода.

- Мотивация кредитных специалистов напрямую зависит от размера страховки. Если кредит был выдан без страховки, то сотрудник, скорее всего, будет депремирован или получит штраф. Не каждый хочет лишаться своей зарплаты, поэтому клиента до последнего будут уговаривать на заключении страхового договора. При этом могут использоваться доводы, что «Вам одобрили только со страховкой», «ставка по кредиту будет выше», «без страховки будет отказ» и проч. Поскольку страховка – дело добровольное, то клиент вправе отказаться от нее, но кредиторам невыгодно выдавать кредит без страхования. При настойчивом требовании заемщика выдать деньги без страховки ему могут просто отказать в выдаче. В правилах банковского обслуживания сказано, что банк не обязан указывать причину отказа по кредиту, поэтому доказать, что отказано из-за нежелания клиента подключаться к программе страхования, будет практически невозможно.

Читайте также: Возврат страховки при досрочном погашении: судебная практика Оформление страховки заключается в согласии заемщика о присоединении к договору коллективного страхования, заключенного между страховщиком и банком.

Для этого подписывается соответствующее согласие. После такого подписания доказывать, что страховка была навязана – сложно, т.к. заемщик своей личной подписью выражает добровольное согласие застраховать себя.

В индивидуальных условиях по кредиту сказано, что если заемщик желает присоединиться к коллективному договору страхования, то срок страхования начнется с даты подписания кредитного договора и заканчивается датой окончания срока кредита.

Также, подписывая договор, заемщик дает согласие для списания страховой премии со своего кредитного счета. Это означает, что часть выделенных кредитных денег пойдет страховщику, и на нее будет начислен процент.

Законодательная основа страхования кредитов.

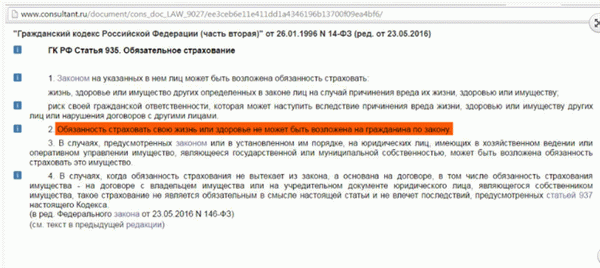

Страховка по закону является добровольным желанием заемщика. Об этом гласит ст. 935 ГК РФ. Поэтому, если банк заставляет оформлять страховку принудительно, то это является нарушением. Однако, закон позволяет банкам увеличивать процент по кредиту, если заемщик отказывается от страховки.

Ст.32 ФЗ «О защите прав потребителя» гласит о том, что потребитель вправе отказаться от исполнения договора при условии оплаты затрат, понесенных исполнителем. Другими словами, если кредит будет закрыт досрочно, то страховщику будет нечего обслуживать, следовательно, заемщик может вернуть уплаченные взносы за оставшийся срок кредита обратно.

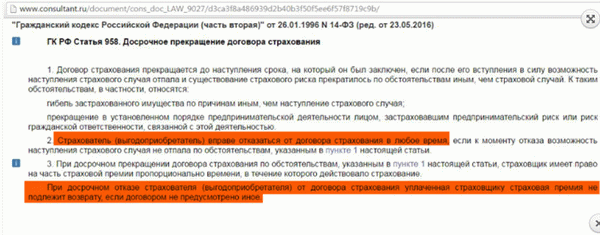

Ст.958 ГК РФ говорит о том, что клиент вправе отказаться от страховых услуг в любой момент. Правда, закон не обязывает страховщика возвращать уплаченные взносы заемщику, если условиями договора не предусмотрено иное. А это «иное» страховым договором обычно и не предусмотрено.

Сколько составляет страховая сумма?

Она составляет определенный процент от размера кредита и снимается со счета клиента одной суммой за весь период кредитования. В памятке по страхованию ВТБ сказано, что страховая премия уплачивается за весь период кредита и возврату не подлежит. Подписывая кредитное соглашение, клиент добровольно соглашается о списании этой суммы со своего кредитного счета.

Например, сумма кредита составляет 300 т.р., из которых 80 т.р. – это страховая премия. На руки клиент получит 220 т.р., но проценты будет оплачивать, исходя из 300 т.р.

Банк не только страхует за счет кредитных средств, но и получает прибыль за счет начисленных процентов.

Страховой договор заключается между страховой компанией и банком. Клиент лишь присоединяется к нему.

Возврат страховки сразу после выдачи кредита.

Есть 2 варианта возврата страховки. Первый возможен в течение 5 дней с момента подписания кредитного договора

У ВТБ своя собственная страховая компания – «ВТБ Страхование». Согласно установленным правилам, заемщик может расторгнуть в любой момент, но без возврата уплаченных взносов. По Указанию ЦБ №3854-У от 20 ноября 2015 года страховая организация обязана вернуть страхователю уплаченную им сумму, если тот обратиться в течение пяти рабочих дней после оформления страховки и кредита с заявлением об отказе от страховых услуг в страховую компанию.

Выплата производится в течение 10 рабочих дней с даты получения заявления. Указ ЦБ вступил в силу в феврале 2016 года. Страховщикам было дано три месяца для изменения условий договоров для соответствия новому законодательству.

Таким образом, с июня 2016 года клиенты могли уже отказываться от «навязанных страховок». Это нововведение касается и страховых договоров ВТБ.

Если клиент не успевает отправить заявление в течение 5 дней, то «ВТБ страхование» оставляет за собой право не возвращать уплаченную страховую сумму при досрочном расторжении.

Банковский эксперт, специалист по кредитам и картам. Более 10 лет работы в коммерческих банках РФ в качестве кредитного эксперта, специалиста по РКО и кассира.

Тут есть одно большое НО. ВТБ поступает хитро. Если вы подписываете договор на присоединение к программе коллективного страхования — то страховку могут не вернуть.

При выдаче кредита нужно, чтоб договор страхования был между вами и страховой компанией. Договор коллективного страхования заключается между страховщиком и банком. Вы как бы в нем не участвуете и по нему деньги вам банк возвращать не обязан

Возврат при досрочном погашении в ВТБ

Банк ВТБ не возвращает страховку при досрочном погашении кредита. Он мотивирует это тем, что страховка продолжает действовать даже после прекращения выплаты кредита.

Если клиент все же решил добиваться возврата страховки после досрочной выплаты кредита, то порядок действий будет следующим:

- После полного погашения долга нужно взять справку об отсутствии задолженности.

- Написать в банке заявление на заявление на отказ от страховки и возврат уплаченных страховых взносов за оставшийся срок кредита.

- К заявлению прикладывается копия справки о полном погашении, копия КД, заявление о присоединении к коллективному страхованию.

- Составляется опись прикладываемых документов и комплект передается в страховую компанию. Сделать это можно по почте в «ВТБ Страхование» или в отделении банка. В течение 10 рабочих дней страховщик должен предоставить письменный ответ о принятии решения о возврате. Если решение положительное, то сумма будет зачислена по указанным реквизитам в течение 60 дней. Если решение отрицательное, то клиент может обращаться в суд.

Если ответ от страховщика не поступает в течение двух недель, то можно отправить еще один письменный запрос или уточнить по горячей линии 8-800-100-44-40 о статусе рассмотрения обращения.

См. также: Горячая линия ВТБ. Номера телефонов.

Важные моменты относительно того, как вернуть страховку в банке ВТБ 24

Основные нюансы для заемщиков ВТБ 24:

- в ВТБ страхование осуществляется по коллективной программе «Финансовый резерв»;

- заемщик при осуществлении потребительского кредитования вправе выбрать одну из двух доступных программ – либо «Финансовый резерв Лайф+», либо «Финансовый резерв Профи», которые отличаются друг от друга только количеством включенных рисков;

- о том, как вернуть страховку по кредиту ВТБ 24, всегда возможно посмотреть в официальных Особых условиях страхования (далее – Условия);

- случаи и порядки возврата премии, не урегулированные Условиями, регламентируются стат. 958 ГК;

- право на возврат страховой премии наступает при отказе от страховки в первые 14-ть суток после даты заключения страхового договора, о других случаях см. ниже.

Какую сумму можно вернуть в случае отказа от страховки

Клиент банка ВТБ 24 может отказаться от коллективной страховки вообще в любое время, о чем сказано в п. 6.5. Условий. Однако это не значит, что возможно будет вернуть деньги.

Обоснование представлено в п. 6.5.2. Условий – если отказ от страховки в ВТБ 24 происходит по истечении установленного «периода охлаждения», то вернуть деньги можно в сумме и порядке, которые установлены в ст. 958 ГК.

А это прямо означает, что возврат страховки при досрочном погашении кредита в ВТБ осуществлен не будет вообще, если иное не предусмотрено соглашением между заемщиком и банком (поскольку пропорционально вернуть деньги возможно только в случаях, которые указаны в ч. 1 стат. 958 ГК, то есть при прекращении существования страхового риска).

Понятное дело, что страховой риск (то есть смерть застрахованного, установление ему группы инвалидности и др. – см. п. 4.2. Условий) при досрочном гашении не отпадает. То есть заемщик все также может умереть, стать инвалидом и др. – наличие или отсутствие кредита не влияет на степень возникновения указанных событий.

То же самое, кстати, и в случае погашения согласно изначальному графику платежей – то есть возврат страховки по кредиту ВТБ 24 не будет произведен вообще (так как срок страхования, по умолчанию, равен сроку действия кредитного договора, о чем прямо указано на сайте ВТБ).

Получается, что единственный случай, когда по оформленному физическим лицом кредиту можно вернуть страховку – это отказ от договора в течение «периода охлаждения» (п. 6.5.1. Условий).

Внимание! В п. 6 Указания Центробанка № 3854-У от 20-го ноября 2015-го года предусмотрено, что при отказе от страховки по кредиту в ВТБ 24 страховщик может предусмотреть норму о пропорциональном возврате премии, если отказ произошел после начала действия страхования (но в пределах этих 14 дней). Однако в ВТБ забрать премию можно в полном объеме вне зависимости от того, было ли расторжение после даты начала действия или после, так как Указание к данным правоотношениям не применяется (подробнее см. в отзывах в конце статьи).

Как вернуть деньги

Выше мы указали, что возвращение ранее уплаченных денег в случае досрочного погашения потребительского кредита или при исполнении обязательств согласно изначальному графику платежей невозможно.

А это означает, что деньги за страховку по кредиту ВТБ 24 можно вернуть исключительно в случае отказа от полиса в течение первых 14-ти календарных суток с даты заключения соглашения – а значит, и порядок один.

Пошаговая инструкция относительно того, как деньги при коллективном страховании вернуть при отказе в первые 14 дней:

- выбор способа предоставления заявления и документов на отказ от страхования по кредиту в ВТБ – в соответствии с п. 6.5.1.2. Условий, способов всего 2 – личное вручение этих документов банку (так как страхование – коллективное) в офисе, либо же их отправка через Почту России;

- сбор документации, указанной в п. 6.5.1.1. Условий (то есть заявление, договор страхования, чек или квитанция об оплате, паспорт или прочий документ, идентифицирующий личность);

- ожидание, пока банком, выдавшим займ, будет осуществлен возврат (срок зачисления денежных средств на расчетный счет клиента установлен в п. 6.5.1.4. Условий – 10 дней с момента получения заявления и документов).

Важно! На основании аб. 3 п. 6.5.1.3. Условий, в 14-дневный «период охлаждения» не входит срок, в течение которого заказное письмо с заявлением и документами на отказ будет идти по почте. А это значит, что отправку можно произвести вполне в последний день данного 14-суточного срока (но лучше не затягивать).

Образец заявления на отказ от страховки

Образец представлен для случая расторжения страхового договора и возврата премии на основании ч. 1 стат. 958 ГК. При расторжении в иных случаях форму можно немного подредактировать.

Нюансы возврата страховки при досрочном гашении потребительского кредита

Выше мы указали, возможно ли или нет вернуть хотя бы часть уплаченной страховой премии при досрочном погашении займа – нет, невозможно, при этом ни при каких обстоятельствах.

- Во-первых, в ВТБ 24 страхование по кредиту осуществляется на тот же срок, что и срок действия кредитного договора.

- Во-вторых, в п. 6.4. Условий ничего не сказано про то, что страховка автоматически аннулируется при досрочном гашении. Это значит, что она продолжает действовать.

Получается, что заемщик может:

- и дальше пользоваться страховым продуктом;

- либо расторгнуть договор на основании п. 6.4.4. Условий, то есть по соглашению сторон, либо п. 6.5., то есть по собственному желанию.

Во всех этих случаях расторжения премию не вернут.

Порядок разрешения споров в досудебном и судебном порядках

Заемщик при получении кредита по кредитному договору может отказаться от страхования. Если он все же решил защитить себя от рисков наступления нетрудоспособности и утери работы, он должен понимать, что споры со страховщиками нередки, и значительная часть из них решается в порядке судебного делопроизводства (в том числе, и по вопросам, связанным с выплатами страхового возмещения по страховому случаю).

Перед тем, как страховку по кредиту ВТБ 24 начать возвращать в судебном порядке, следует соблюсти досудебный режим урегулирования конфликтов (п. 11.1. Условий). Досудебный порядок будет считаться соблюденным, если заемщик:

- напишет досудебную претензию, в которой изложит суть нарушенного права и доказательства своей правоты;

- представит ее в разумные сроки (законодательно не определены);

- дождется ее рассмотрения.

После того, как претензию ВТБ 24 по страховке рассмотрит, он вынесет либо положительное, либо отрицательное решение о возврате денежных средств. В случае, если вынесено решение не в пользу заемщика, возникает право на обращение в суд.

Спор по страховке в ВТБ можно решить через суд в следующем порядке:

- определение подсудности и подведомственности (обращаться нужно в районный суд по месту нахождения истца или ответчика – стат. 24, 28, ч. 7 стат. 29 ГПК);

- оформление полномочий доверенного лица – если нет возможности самостоятельно участвовать в судебных заседаниях (стат. 53 ГПК);

- составление иска по правилам, предусмотренным в стат. 131 ГПК, и приложение к иску документов (копия страхового договора, ранее высланная банку досудебная претензия, квитанция об уплате страховой премии и др.);

- уплата государственной пошлины в размере, зависящем от цены исковых требований (стат. 91 ГПК);

- осуществление необходимых действий в рамках подготовки к судебному разбирательству (стат. 149 ГПК);

- участие в слушаниях (Глава 15 ГПК);

- ожидание принятия судом решения (ст. 194 ГПК), получение его копии;

- при неудовлетворенности вердиктом – его обжалование в апелляционном порядке (Глава 39 ГПК).

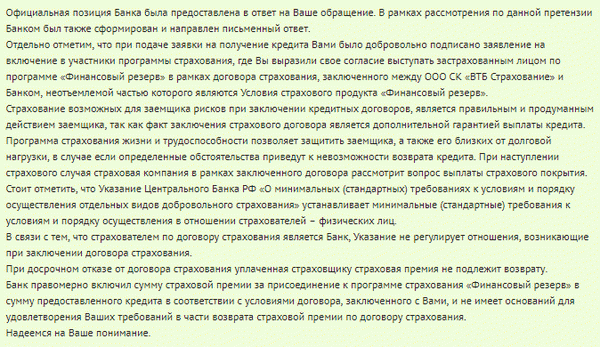

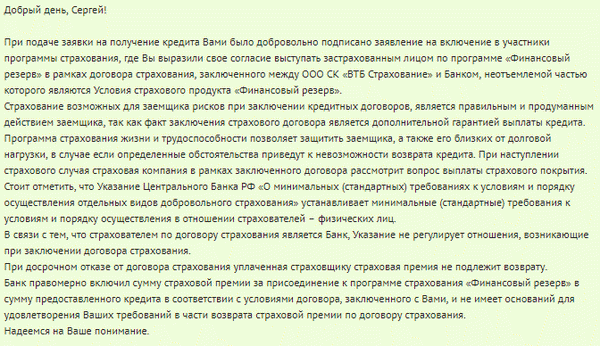

Отзывы клиентов

Большая часть заемщиков знает, как в ВТБ 24 вернуть страховку, и успешно пользуется своими правами.

Но уже после того, как был получен кредит или заем на потребительские нужды наличными, у клиентов возникает масса проблем с банками и страховщиками. Свое недовольство заемщики выражают в отрицательных отзывах, пару из которых мы готовы представить вниманию.

Вот, например, клиент пишет, что ему не вернули премию при отказе от страховки в «период охлаждения». Банк дал какой-то непонятный официальный ответ – что при досрочном отказе от страховки премия не возвращается вообще. Несмотря на то, что в Условиях четко сказано про возврат премии при отказе в течение 14 дней.

Также банк подтвердил нашу позицию в еще одном ответе на отзыв клиента относительно того, что если заемщик досрочно погасит кредит, досрочное погашение ответчиком (то есть банком) не будет рассматриваться как основание для полного или частичного возврата страховой премии.

Итак, в банке ВТБ возможно отказаться от страховки и вернуть себе полностью деньги, если расторгнуть договор в первые 14 дней (согласно Условиям). В остальных случаях возврат денежных средств по программе Оптимум, действовавшей раньше, и по программам «Лайф+» и «Профи», действующим сейчас, не производится (кроме случаев, установленных в законе, например, ч. 1 ст. 958 ГК).

Если вам требуется профессиональная помощь юриста по возврату страховой премии, то ждем вас на бесплатную консультацию. Запись через онлайн-консультанта.

Обязательна ли вообще страховка кредита в ВТБ

В соответствии с законодательством РФ банк не имеет права обязать заемщика оплачивать дополнительные услуги. В том числе страховую защиту.

Кредитные учреждения пользуются тем, что клиенты не сильны в юридических тонкостях, и навязывают им страхование жизни и здоровья, риск потери работы или невыплаты кредита в компаниях-партнерах. Их выгода понятна – они получают комиссионное вознаграждение от страховых компаний. Но для заемщиков приобретение полиса не всегда оправдано.

Чем грозит отказ от нее

Официально банк не имеет права принудить к заключению договора страхования. Но у него есть методы воздействия на несговорчивых клиентов – отказ от предоставления кредита или оформление его на менее выгодных для заемщика условиях. Например, увеличение процентной ставки или снижение ранее согласованной суммы кредита.

В некоторых случаях сотрудники банка и вовсе не ставят в известность клиентов о страховке, проставляя где им это нужно, галочки. А невнимательный гражданин, не вчитываясь в документы, подписывает их, увеличивая, таким образом, свое финансовое бремя.

Можно ли вернуть средства

Любой клиент банка может вернуть денежные средства, потраченные на приобретение страховой защиты. Чтобы успех в таком нелегком деле был гарантирован, нужно знать как, когда, на каких условиях договор страхования расторгается или признается недействительным.

Важно! Сотрудники страховой компании или банка уведомляют заемщика о пересмотре условий кредитного договора после отказа от страховки. Такие действия незаконны. Банк не может в одностороннем порядке изменить процентную ставку в сторону увеличения. Это условие жестко регламентируется Гражданским Кодексом РФ, что подтверждается судебной практикой.

Что дает страхование заемщику

Прежде чем решительно отказаться от полиса, стоит взвесить все риски, связанные с заключением кредитного договора. В условиях финансовой нестабильности риск потерять работу или бизнес высок, а обязательства по договору займа никуда не денутся. Их все равно придется выполнять.

В таком случае страховая защита от риска невыплаты кредита поможет справиться в тяжелой жизненной ситуации и позволит продержаться до момента трудоустройства.

Еще более сложные случаи – тяжелое заболевание, инвалидность или смерть заемщика. Банк – не благотворительная организация и не будет ждать, пока горюющие наследники соберутся с силами. Платежи по кредиту должны поступать в строго оговоренные сроки. Никакие жизненные обстоятельства для банка роли не играют.

В такой ситуации все риски с невозможностью выплатить кредит (например, до вступления в наследство) берет на себя страховая компания. В конце концов именно за этой ей и заплатил заемщик. Если страховая сумма превышает сумму по кредиту, наследники еще и получат выплаты после потери кормильца.

Конечно, когда сумма страховки тяжело бьет по карману, лучше от нее отказаться или заключить договор в другой компании на более выгодных условиях. Полисы, оформляемые в кредитных учреждениях, заведомо дороже, поскольку банк получает комиссионное вознаграждение от страховой компании, порой доходящее до 90%. И все это оплачивают заемщики.

Когда можно возвращать страховку

Отказаться от навязанного полиса можно в предусмотренный законом срок или в случае досрочного погашения кредита.

Условия для возврата

В соответствии с распоряжением Центробанка заемщик вправе отказаться от страховой защиты, сопровождающей кредитный договор, в 14-дневный срок. Если это время упущено, банк на претензию ответит отказом.

Необходимые документы

Для возврата денег за страховку в 14-дневный срок понадобится только написать заявление и направить его в страховую компанию любым доступным способом. Лучше всего это сделать заказным письмом с уведомлением.

Важно! Дата отправления на штемпеле не должна выходить за пределы 14 суток с момента заключения договора кредитования

Составление и подача заявления

Для возврата денежных средств по договору страхования составляют заявление, в котором указывают:

- наименование и реквизиты страховой компании, с которой заключен договор и ФИО, паспортные данные, сведения о регистрации страхователя;

- номер и дату заключения договора страхования;

- реквизиты счета, на который будет совершен возврат.

- к заявлению прикладывают копию паспорта, квитанцию об уплате страховой премии, копию кредитного договора.

В заявлении указывают причину расторжения договора. В нашем случае это «отказ от Договора (полиса) страхования в течение 14 дней с момента заключения»

Инструкция по возврату

Заполненное заявление вместе со скан-копиями документов направляют на электронный адрес страховой компании: [email protected]. Или приносят лично в ближайший офис компании.

Страховая организация обязана в течение 10 дней с момента получения заявления принять решение о возврате страховой премии или об отказе в возврате.

Страховая компания может не выполнить требование вернуть деньги в 10-дневный срок. Если такое произошло, подают жалобу в Центробанк РФ через онлайн-приемную на кредитное учреждение и страховую компанию. Как правило, вопрос решается быстро.

Если страховая компания мотивирует свой отказ тем, что у клиента недостает каких-либо документов, такой отказ незаконен. Заемщику достаточно сослаться на Указание Банка России от 20.11.2015г. № 3854-У «О минимальных требованиях к условиям и порядку заключения договоров добровольного страхования».

В этом нормативном акте прямо указано, что для расторжения договора достаточно письменного заявления страхователя. Любые другие документы предоставляются в добровольном порядке по желанию клиента.

Важно! При расторжении договора страхования после досрочного погашения кредита дополнительные документы понадобятся. Достаточно подтверждение исполнения обязательств перед кредитным учреждением.

Для чего оформляется страховка

Простой, но эффективный механизм. Его суть практически ничем не отличается от страхования во всех остальных сферах. При оформлении кредитного соглашения, банк предлагает оформить страховой полис, который поможет заемщику с исполнением обязательств при наступлении неблагоприятных обстоятельств.

Стандартный ипотечный кредит, помимо страхования ответственности, предполагает и оформление полиса на ипотечную недвижимость.

Такими неблагоприятными обстоятельствами признаются чаще всего: потеря работы; проблемы со здоровьем; смерть заемщика. Это минимальный перечень страховых случаев, при наступлении которых страховщик (страховая компания) возмещает банку все убытки. В данном случае речь идет о полном погашении задолженности.

Большинство клиентов не понимают или не до конца понимают этот механизм, поэтому расценивают предложение банка, как типичный маркетинговый ход. Но лишь единицы понимают значимость этой услуги: при наступлении нетрудоспособности, страховая компания будет обязана произвести все расчеты с кредитной организацией. Стандартные этапы процесса выплаты возмещения:

- Наступление страхового случая — список указывается в полисе.

- Извещение кредитора о наступлении страхового случая.

- Передача кредитной организацией данных в страховую компанию.

- Погашение страховщиком оставшейся суммы задолженности.

Следовательно, сам заемщик в данном процессе практически не участвует. Если речь идёт о потере трудоспособности, то в банк будет необходимо предоставить подтверждающие документы.

Большинство клиентов не понимают или не до конца понимают этот механизм, поэтому расценивают предложение банка, как типичный маркетинговый ход. Но лишь единицы понимают значимость этой услуги: при наступлении нетрудоспособности, страховая компания будет обязана произвести все расчеты с кредитной организацией

В случае смерти заемщика всеми организационными мероприятиями по получению возмещения кредитная организация занимается самостоятельно. То есть потребность в оформлении страховки должны испытывать в первую очередь заемщики. Несмотря на то, что расходы на ее оформление часто бывают достаточно ощутимыми.

Как оформляется страховка при заключении кредитного договора

- Цена за страховку добавляется к процентной ставке.

- В случае отказа от страхования, банк увеличивает процентную ставку.

- Страховка оплачивается частями — после заключения кредитного соглашения.

Эти варианты предлагаются заемщику после одобрения его заявки. Важно знать, что оформление страхования не является обязательной опцией по части профильного законодательства. Нет ни одного законодательного акта, который бы обязывал граждан оформлять полисы страхования при получении банковских кредитов.

Поэтому подобные требования кредитных организаций следует расценивать, как навязывание услуг или прямое нарушение сразу нескольких законодательных норм.

Оформляется полис без участия заемщика — ему достаточно принять одно из решений, и поставить личную подпись. Оплата страховой премии производится заемщиком по правилам, указанным в основном (кредитном) договоре. По общему правилу любой кредит под залог недвижимости также предполагает оформление дополнительного страхового полиса.

Возврат страховки по кредиту в банке ВТБ — основные правила

Страховка не должна рассматриваться потенциальными клиентами, как повод для дополнительных трат. Оказавшись в сложном положении, человек рассчитывает на то, что все его обязательства перед кредитной организаций автоматически переходят страховщику.

Для лучшего понимания данного процесса, необходимо знать о принципе действия любого страхового полиса. Страхование ответственности заемщика ничем не отличается от прочих видов страхования

- Оформление кредита (страховки).

- Погашение обязательств — раньше срока и без наступления страхового случая.

- Заявление на возврат — в адрес страховщика.

- Расчеты суммы.

- Получение части страховой премии.

Для лучшего понимания данного процесса, необходимо знать о принципе действия любого страхового полиса. Страхование ответственности заемщика ничем не отличается от прочих видов страхования. Здесь действуют те же самые нормы и принципы, поэтому возврат страховки чаще оказывается невозможным, чем наоборот.

При этом право на досрочное погашение кредита никак не может ограничиваться банками. Оно гарантировано законодательством.

Правило 1 — обязательное продление полиса

По большинству кредитных соглашений полис оформляется на 1 год. Далее клиент или банк проводят его пролонгацию. В итоге, полис должен действовать в течение всего срока действия кредитного соглашения.

Сумма страховки по кредитам в банке ВТБ зависит от суммы кредитного соглашения. Для большей эффективности рекомендуется применять специальный калькулятор кредита, помогающий вычислить точные суммы и сроки погашения задолженности.

Следовательно, ежегодно или чаще, клиент должен вносить сумму на продление договора страхования. Банку необходимо, чтобы полис был действующим до полного исполнения обязательств. Поэтому в договоре заранее прописывается правило — при нарушении требования о пролонгации страхового полиса, кредитная организация получает основания на расторжение договора с клиентом, а также право требования досрочного погашения совокупной задолженности.

Правило 2 — правильный расчет соотношения суммы и сроков

Страховая премия — та сумма, которую заемщик вносит в качестве платы за полис, рассчитана на определенный срок действия. К примеру, годовая стоимость полиса составляет 6000 рублей. Значит без наступления страхового случая эти деньги будут “осваиваться” страховщиком из расчета — 500 рублей за 1 месяц.

Если заемщик получает кредитную сумму на 1 год, то уплаченная им же страховая премия ежемесячно будет уменьшаться в своем размере. При погашении задолженности через 2 месяца, сумма возврата составит 5000 рублей (6000 — 500 х 2). Получается, что 100 рублей ушла в пользу компании за время, в течение которого действовал страховой полис.

Остальная часть премии возвращается заемщику, так как необходимость в наличии полиса отпала.

При попытке возврата страховки крайне важно обращать внимание на сроки. Ошибочно поступают те заемщики, которые обращаются за возвратом страховой премии в конце срока действия полиса. В этом случае сумма будет крайне незначительной.

Правило 3 — комиссия

- Подача заявления — через 2 месяца после оформления кредита.

- Расчет суммы — использованный срок + комиссия в оговоренном размере.

- Выдача клиенту рассчитанной суммы — 6000 — 500 х 2 — 2%.

По вышеописанному примеру заемщик получает 5000 рублей при досрочном погашении задолженности. Из этой суммы компания-страховщик вычитает и 2% — за досрочное прекращение страхового полиса. То есть 100 рублей комиссии уйдут в пользу компании, а 4900 рублей — получает страхователь (заемщик).

На практике цифры могут быть разными. Многое зависит от размера и вида кредита. Алгоритм расчета при этом всегда остается одинаковым, — как описано в приведенном примере. При досрочном погашении задолженности можно и нужно обращаться за возвратом части страховой премии, и это право входит в список неотъемлемых преференций каждого заемщика.

Как отказаться от страховки без досрочного погашения задолженности

Некоторые заемщики ошибочно полагают, что оформив кредит, они смогут отказаться от полиса страхования, чтобы не нести лишних затрат. Теоретически это возможно. Но: во-первых, компания-страховщик направит запрос в банк о состоянии кредитного договора, во-вторых, банк воспользуется своим правом и потребует досрочного возврата всей суммы задолженности.

Следовательно, такой вариант исключается. Кредитные организации контролируют соблюдение заемщиком данного правила, ежегодно (или чаще) взаимодействуя со страховыми компаниями. Если клиент не оформляет пролонгацию страхового договора, банк налагает санкции, предусмотренные кредитным соглашением.

Некоторые заемщики ошибочно полагают, что оформив кредит, они смогут отказаться от полиса страхования, чтобы не нести лишних затрат. Теоретически это возможно

Вариантов отказа от страховки без полного погашения задолженности — нет, только если банк не решит отменить данную опцию самостоятельно.

Комментарии: 18

Здравствуйте, в октябре закрыла досрочно потребительский кредит. Сотрудник банка собрал все документы на возврат страховки за не использованный кредит. Уже декабрь, деньги не поступили на счет, от страховой компании. Можно уточнить в чем причина? Письмо с документами собранные сотрудником банка ВТБ было мной отправлено через почту России.

Добрый день! Погасила кредит досрочно в ВТБ банке ,написала заявление на выплату страховки ,пришел отказ.Что делать дальше?

Уважаемая Наталья, неиспользованная часть страховки возвращается при таких условиях:

— договор страхования заключен не раньше 1 сентября 2020 года;

— страхование добровольное и оформлено при получении кредита;

— не наступало страховых случаев;

— заемщик полностью досрочно погасил кредит.

Если указанные условия соблюдены, требуйте у банка мотивированный отказ с указанием причины. После этого вы можете подать досудебную претензию страховщику и заявление финансовому уполномоченному через личный кабинет.

Здравствуйте в период охлаждения после выдачи кредита после заявления на возврат страховки банк втб поднимает ставку? Или она останется прежней?

Уважаемая Екатерина, изменение ставки возможно, рекомендуем уточнить этот момент в договоре кредитования.

25.11.21 оформила кредит со страховкой вВТБ, 29.11 решила отказаться от страховки. Вернут ли мне деньги?

Уважаемая Валентина, да, отказ от страховки в «Период охлаждения» установлен указанием Банка России от 21.08.2017 № 4500-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования».

Добрый день, подскажите, пожалуйста, как можно узнать, был ли супруг застрахован, кредит от 2016 года, умер в 2021 году, есть только № договора и дата.

Елена, здравствуйте. Попробуйте обратиться в ближайшее отделение банка со всеми имеющимися документами (свидетельство о смерти, сведения о договоре, ваш паспорт и др.).

здравствуйте заболела короновирусом полагается какая-то выплата по страховке втб.причем у меня страховка за досрочно погашенный кредит до 2022 и новая до 2022 года

Уважаемая Елена. это зависит от рисков, которые застрахованы. Уточнить этот момент можно или в договоре страхования, или непосредственно у страховщика.

Здравствуйте. Кредит оформлен в январе 2019 года, в марте 2020г досрочно погашен.

Банк ВТБ. Заявление в банк о возврате писала в марте 2020г, пришла СМС от банка отказ без пояснений. Как можно вернуть страховку?

Уважаемая Татьяна, обратитесь в банк письменно, дождитесь мотивированного ответа и обратитесь в суд, если выяснится, что банк отказал не по причине изначально установленного в договоре запрета на возврат страховки.

Здравствуйте. В апреле этого года досрочно погасила кредит( кредит от 06.2020) вместе с кредитным договором оформлена была страховка СОГАЗ. ( предусмотренная банковским договором) Хотела вернуть часть денег по страхрвке, но страховая отказывает. Ссылаеться на то что договор оформлен ранее 01.09.20.

Уважаемая Оксана, каким образом страховая аргументирует эту дату?

Здравствуйте, хочу погасить досрочно кредит в ВТБ банке через онлайн приложение.Как мне вернётся страховка? Спасибо

Уважаемая Валентина, при досрочном погашении кредита вы самостоятельно должны обратиться в банк для перерасчета суммы страхования, подлежащей возврату.