- Каковы особенности страховки

- Как правильно оформить возврат по полису страхования с выгодой для себя?

- Какая документация потребуется от клиента, если он досрочно погасил кредит?

- Как действовать, если Сбербанк навязывает страхование?

- Как оформить возврат страховки в течение двух недель?

- Реально ли вернуть свои деньги, уплаченные за один или несколько страховых продуктов?

- Стандартные условия возврата страховки в «Сбербанке»

- Особенности возврата страховки при досрочном погашении потребительского кредита

- Возможно ли вернуть страховку при досрочном погашении автокредита или ипотеки в «Сбербанке»?

- Пошаговая инструкция возврата

- Зачем нужна страховка и стоит ли ее оформлять?

- Когда можно вернуть страховку по кредиту в Сбербанке?

- Как вернуть страховку по кредиту в Сбербанке в «период охлаждения»?

- Что делать, если Сбербанк отказывается возвращать страховку?

- Выше сказанное подтверждается судебной практикой

- Ситуация на текущий момент

- Тарифы страхования в Сбербанке

- На что оформляется страховка?

- Продолжит ли действовать страховка при досрочном погашении кредита?

Большинство клиентов, стремящихся добиться положительного решения от Сбербанка, которое касается получения кредита, соглашаются на дополнительные расходы. Все заемщики должны помнить, что страхование обладает рядом преимуществ. Главное достоинство заключается в том, что если заемщик в связи со сложной жизненной ситуацией не сможет погашать кредит, то оно поможет избежать финансовой пропасти, нежелательных разбирательств со Сбербанком.

К тому же страхование является:

- гарантией того, что в случае гибели/летального исхода, близким людям клиента кредитора не придется брать на себя его долг;

- добавочным обеспечением движимого или недвижимого имущества, на приобретение которого клиент берет кредит;

- незаменимым помощником при потере трудоспособности, ухудшении здоровья, увольнении с официального места работы.

Клиент, который хочет знать, как вернуть страховку по кредиту Сбербанка в 2025 году, должен понимать, в каких случаях она является обязательным требованием при оформлении заемных средств, а когда нет. Иногда она носит рекомендованный характер в случаях, предусмотренных российским законодательством. Например, оформляя ипотечный займ, физическое лицо обязано застраховать недвижимое имущество.

Обращаясь за потребительским кредитом, клиент может избавиться от такого рода дополнительных расходов.

Каковы особенности страховки

Сбербанк предлагает заинтересованным в заемных средствах клиентам несколько видов программ страхования. Речь идет о жизни заемщика, залоговом движимом и недвижимом имуществе, получении инвалидности первых двух групп, утрате доходов или трудоспособности из-за болезни. Клиенту необходимо помнить, что после полного или досрочного погашения кредита, он не обязан продлевать страховку.

Еще один важный момент касается заемщиков, которые отказались страховаться, а банк не выдал им кредит. В этом случае можно подать иск в суд. Если удастся доказать то, что основанием отказа в заемных средствах явилось отсутствие страховки, то Сбербанк будет обязан оформить кредит без нее.

Однако практика показывает, что кредитор обычно выходит «сухим из воды», так как по закону только он имеет право принимать решение о выдаче или отказе физическим и юридическим лицам.

Как правильно оформить возврат по полису страхования с выгодой для себя?

Процедура страхования в Сбербанке выглядит всегда примерно одинаково. Клиент, заинтересованный в получении кредитных ресурсов, должен быть готов оформить страховой полис. В этом случае вероятность одобрения займа повышается, а процентная ставка снижается.

Заемщик выбирает страховую компанию или пользуется предложением Сбербанка, который берет на себя все процедуры, связанные со страховкой. До подписания договора клиент должен изучить все его пункты. В этом случае он сможет быть уверенным, что страховку ему удастся вернуть.

Процедура возврата заключается в прохождении нескольких стадий:

- клиент оформляет заявление в двух экземплярах;

- собирает пакет документов;

- предоставляет в страховую или в банк всю необходимую информацию;

- проверяет, чтобы специалист, работающий с документацией, заверил ее;

- ждет положительного или отрицательного решения по своей заявке.

Если страховая компания начинает затягивать с ответом, то можно обращаться в вышестоящие инстанции и ведомства, которые обязаны разбираться и оказывать помощь клиентам кредитных учреждений. Каждый заемщик имеет возможность отказаться от дополнительных услуг, которые относятся к продуктам сферы страхования. Это право закреплено в Гражданском кодексе России.

Отечественное законодательство не регламентирует размер компенсации. Возврат денежных средств, уплаченных за страховку, рассматривается индивидуально. В основном размер выплаты зависит от срока, когда клиент обратился за возвратом:

- в течение 5 дней с момента заключения договора;

- в течение 14 дней после подписания договора со страхователем;

- после двух недель, истекших с даты сделки;

- в связи с погашением кредита досрочно.

Стоит отметить, вряд ли удастся вернуть деньги, уплаченные за страховку, если после заключения договора прошло больше месяца. Если срок меньше или клиент решает досрочно погасить кредит, то оптимальным вариантом будет обращение в специализированную компанию, которая предоставляет услуги юридическим и физическим лицам по сбору документов, оформлению и подаче заявления. При грамотной поддержке опытных специалистов добиться положительного решения будет намного проще и быстрее.

Какая документация потребуется от клиента, если он досрочно погасил кредит?

Чтобы вернуть страховку при досрочном погашении кредита в Сбербанке клиент должен оформить заявление, предоставить ряд документов. Физическому лицу следует подготовить личные документы. Речь идет о паспорте, договоре с кредитором, подтверждении, полученном от банка о закрытии долга (выписка об отсутствии задолженности).

К этим документам необходимо добавить заявление об отказе. Его образец можно найти на сайте банка или обратиться к сотруднику кредитного учреждения. Еще один вариант – оформление запроса в произвольной форме.

Заявление должно содержать такую информацию, как наименование страховщика, его адрес, ИНН, ОГРН. Также в документе необходимо указать данные о заемщике, номер кредитного договора и полиса, дату составления, подпись. Первый экземпляр заявления передается в страховую компанию, второй лист остается у страхователя.

Страховщик не имеет законного права требовать предоставления иных документов, запрашивать причину расторжения кредитного договора. Он обязан принять пакет, вынести положительное для клиента решение, вернуть деньги. Размер денежных средств, которые будут возвращены заемщику, устанавливается индивидуально.

Конечно, клиент не получит обратно 100% уплаченной ранее суммы. С него по закону будет удержаны комиссии, проценты, налоги. Размер выплаты будет зависеть от того, какое время заемщик использовал страховой полис, какой срок остался до окончания его действия.

Как действовать, если Сбербанк навязывает страхование?

Страховые компании не упускают возможности «получить свое» от клиентов, которые берут кредиты на решение разнообразных задач. Заемщики соглашаются на приобретение полиса, чтобы банк не отказал в получении средств. Таким клиентам можно дать полезный совет! Прежде чем оформлять полис необходимо понять, действительно ли он является обязательным для получения кредита или же его предлагают в качестве дополнительной услуги.

Если законом предусмотрен какой-либо вид страхования, то физическое лицо не имеет право от него отказаться. Другие страховые продукты заемщик может спокойно игнорировать.

Если полис оформляется по коллективной программе, то законом возврат денежных средств не предусмотрен.

Каждый сотрудник любого кредитного учреждения, функционирующего на территории России, знает, что в соответствии с законодательством навязывать страховые продукты физическим или юридическим лицам запрещено! При несоблюдении этого условия, то есть, принуждая клиентов к покупке какого-либо полиса, кредитор может столкнуться с санкциями, которые предусмотрены ст. 938 Гражданского кодекса.

Как оформить возврат страховки в течение двух недель?

Для клиентов, которые не хотят получить отказ в кредите из-за несогласия на покупку страховки, пригодится следующая информация. Речь идет о законном способе возврата полиса, после его приобретения. Соглашаясь на дополнительные траты, заемщики должны знать, как вернуть страховку по кредиту в Сбербанке в течение 14 дней.

Такое право есть у каждого клиента банка. Его реализация возможна в следующих случаях:

- оформление соответствующего заявления на возврат денежных средств за полис, не позднее месяца, следующего за датой заключения договора страхования;

- спустя этот срок также можно составить заявление, но сумму возврата устанавливать будет страховщик, руководствуясь множеством параметров.

Стоит отметить, что в большинстве договоров, заключаемых со Сбербанком, есть пункт, в соответствии с которым отказ от страховки является поводом для увеличения процентов по займам. В среднем этот показатель составляет 1%. На пониженный процент вправе рассчитывать клиенты, которые имеют на руках действующий страховой полис.

Некоторые клиенты сталкиваются с ситуацией, когда специалист Сбербанка отказывает в приеме заявления. Притом документ оформлен и предоставлен в течение двух недель с даты заключения договора, покупки страхового полиса. Как действовать в этом случае? Не стоит пускать ситуацию на самотек и уходить из отделения кредитного учреждения! Клиент должен настоять на вызове начальника отделения, составить разговор с ним.

Также можно попросить книгу жалоб и предложений, отправить претензию в ЦБ РФ, обратиться напрямую в Роспотребнадзор. Одно из этих ведомств обязательно поможет разобраться в ситуации.

Реально ли вернуть свои деньги, уплаченные за один или несколько страховых продуктов?

Да. Вернуть денежные средства, которые были затрачены на страхование, можно. Конечно, такая процедура может затянуться.

В некоторых случаях потребуется помощь эксперта в вопросах страхования, который сможет изучить документы и предложить оптимальный вариант решения проблемы. Каждый случай индивидуален и решение по нему зависит от многих факторов. Положительный прецедент в пользу заемщика возможен, необходимо только ответственно подойти к решению такой задачи!

Каждый клиент должен помнить, что он может вернуть уплаченные денежные средства за страховку в полном объеме или частично. Поэтому если кредитор отказывает в выдаче денежных средств из-за отсутствия страховки, то стоит ее оформить, а после заключения договора необходимо сразу составить заявление и вернуть полную стоимость полиса обратно. Также подать на компенсацию можно в любое время действия кредита и страховки.

Главное правило – собрать все необходимые документы, составить заявления, быть настойчивым и упорно добиваться своей цели!

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

Стандартные условия возврата страховки в «Сбербанке»

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выбрать любой из предложенных вариантов:

- Воспользоваться онлайн чатом в нижнем углу экрана.

- Позвонить:

«Сбербанк» является крупнейшим кредитором не только в России, но в странах СНГ. Организация выполняет все требования ЦБ, соблюдает законы РФ, поэтому права заемщиков здесь не ущемляются. Так, если совершается в «Сбербанке» досрочное погашение кредита, вернуть страховку не станет запретом для клиента в соответствие с правовой базой.

Ниже представлены основные законы, регулирующие отказ/возврат страховки и применяемые банком:

В «Сбербанке» достаточно лояльное отношение к клиентам. Конфликтные ситуации кредитор пытается быстро уладить. В банке в отличие от других организаций действует возможность вернуть добровольную страховку в течение 14 дней (ранее срок составлял 30 дней), причем в полном объеме.

Спустя большее количество времени, например через 6 месяцев, 1 год, и при желании вернуть кредит досрочно – процедура выглядит сложнее, процент возврата составит 50% и менее, но вернуть средства вполне реально. Следует также учитывать, если досрочная уплата долга составляет менее половины всего срока кредитования, то возврат страховки рекомендуется в обязательном порядке. В ином случае – это не всегда выгодно даже самому клиенту.

Особенности возврата страховки при досрочном погашении потребительского кредита

Для кредитов, полученных до 2020 года, действовали несколько другие аргументы возврата страховки при досрочном погашении кредита. Сегодня клиент не только «Сбербанка», но и других кредитных учреждений имеет право написать претензию и оставить ее на различных публичных сайтах, где получит развернутый ответ от кредитора и возможность решения проблемы в свою пользу.

Еще раз указываем, что в сегменте потребительского кредитования услуга страхования является добровольной. Да, многие банки при отказе заемщика от полиса повышают процентные ставки по займу и даже отказывают в выдаче денег в долг, что можно оспорить. «Сбербанк» предлагает оформление страховки, включает услугу в программу, но не навязывает полис заемщику.

Так, если потребительский заем получен, к примеру, на 2 года. Долговое обязательство вы решили исполнить полностью через 1 год, то страховка будет возвращена в размере 50%, подоходный налог (13%) вычитаться не будет, что является отличительным условием «Сбербанка». Однако деньги не возвращаются автоматически.

Потребуется написать соответствующее заявление помимо заявления на досрочное погашение кредита. Все необходимые формы обращений к кредитору находятся на официальном сайте «Сбербанка». Кстати, в этом банке, чтобы совершить погашение потребительского кредита ранее установленного срока, составить заявку следует за 1 день до планируемой даты взноса полного/частичного платежа.

Операции, связанные с досрочным погашением долга можно провести полностью в режиме онлайн. После проведения оплаты — приступить к реализации вопроса возврата страховой премии. https://www.youtube.com/watch?v=sjM1wdjqBGs

Возможно ли вернуть страховку при досрочном погашении автокредита или ипотеки в «Сбербанке»?

Нередко, при заключении ипотечного кредита или займа на авто кредитор предлагает оформить сразу несколько страховых полисов:

- Жизни и здоровья.

- Потери трудоспособности.

- Залогового имущества (обязательно при ипотеке).

- ОСАГО, КАСКО (автокредит — обязательно).

От первых двух видов можно отказаться на стадии оформления кредита, вернуть в течение 5, 14 дней – полностью, позже – частично. Премии при обязательных видах страхования возвращаются только при досрочном погашении кредита в «Сбербанке», если это предусмотрено договором между клиентом и страховой компанией/банком. После подачи заявления страхователю страховая сумма пересчитывается в соответствие со временем ее использования.

Остаток возвращается на счет заемщика. Достаточно удобно, когда клиент заранее заключает договор страхования с возможностью ежегодно продлевать сделку. Так, многие проблемы и конфликты исключаются, ведь при полном погашении ипотечного займа или кредита на авто – страховка аннулируется.

Пошаговая инструкция возврата

«Сбербанк» в отличие от некоторых других кредиторов не выдвигает дополнительных условий на возврат страховки при выборе заемщика полного или частичного вида досрочного погашения. Обязательным здесь условием досрочного исполнения обязательств по любому кредитному продукту является написание тематического заявления:

- За 1 день до погашения потребительского кредита.

- За 30 дней до погашения ипотечного кредита.

В указанный в заявлении день требуется провести платежную операцию, удостовериться, что деньги зачислены на счет кредитора. После, потребовать справку о закрытии долга при полном досрочном погашении или документ с внесенными в график платежей изменениями – при частичном досрочном погашении. После досрочного погашения кредита в «Сбербанке» можно обратиться за возвратом страховки.

Допустимо подать заявление непосредственно самому кредитору, но лучше сразу в страховую компанию, с которой заключен договор. При себе необходимо иметь следующие документы:

- Заявление-анкета.

- Паспорт.

- Кредитный договор.

- Справка об отсутствии задолженности перед банком.

Если вас «посылает» и банк и страховая компания, вы вправе обратиться в Роспотребнадзор, Прокуратуру с письменной жалобой. Точкой кипения клиента может стать исковое заявление в суд или Генпрокуратуру. Если ваше заявление принято банком или страховой компанией, то в течение 10 дней ожидайте перерасчета и зачисления остаточных средств на свой банковский счет (указывается в заявлении).

Величина возврата страховой премии является сугубо индивидуальной и зависит от условий полиса, понесенных компанией расходов. Рекомендуем запросить у страховщика расходные документы во избежание возможного обмана, но это делается в случае, если сумма от возврата денег при досрочном погашении кредита в «Сбербанке» вас не устраивает.

Юрист коллегии правовой защиты. Специализируется на ведении дел, связанных с коллекторами, взысканием долгов и банкротства физических лиц.

Зачем нужна страховка и стоит ли ее оформлять?

Страхование по кредиту – это защита от невыплат в случае потери возможности работать, увольнения или из-за других условий, прописанных в договоре (смерть кредитополучателя, получение инвалидности и т.д.). Для банка это гарантия возврата кредитных денег при любых обстоятельствах.

Заключить страховой договор можно с любой аккредитованной компанией. Список доступных организаций размещен на официальной странице банка. Но приоритетное положение – у дочерней компании кредитно-финансового учреждения – «Сбербанк Страхование».

Полис – это дополнительная финансовая нагрузка, но не пустая трата денег. Индивидуальное страхование жизни и здоровья имеет много плюсов:

- при наступлении неприятного случая не нужно будет думать о кредитной нагрузке, компания погасит нужную сумму самостоятельно;

- в тяжелой финансовой ситуации долг не перейдет к поручителям или созаемщикам;

- клиентам «Сбербанк Страхование» доступны бесплатные консультации с медицинскими специалистами.

При этом вероятность одобрения кредита увеличивается, хотя это и негласное условие. В некоторых случаях при согласии на добровольное страхование банк может предложить более выгодные условия – более низкий процент или более длительный срок выплат.

Нужно учитывать, что даже при наступлении страхового случая деньги не всегда выплачиваются. Агентства берегут свой капитал, поэтому есть много исключений, при которых долг не будет погашен. Например, потеря трудоспособности, но из-за алкогольного опьянения.

Или получение инвалидности в результате форс-мажорных обстоятельств (военные действия, природные явления).

Когда можно вернуть страховку по кредиту в Сбербанке?

Российское законодательство позволяет получить обратно деньги за страховую услугу в двух случаях:

- в «период охлаждения»;

- при полном досрочном погашении долга.

Что такое «период охлаждения»? Это 14-дневный период с момента заключения страхового договора. В это время можно отменить действие страховки и вернуть всю сумму оплаты.

Такой двухнедельный срок стал возможен благодаря Центральному банку РФ. Он отреагировал на многочисленные заявления о том, что менеджеры заставляют оформлять страховку, иначе кредит не будет одобрен. Вначале был установлен 5-дневный период для отказа от услуги. Но в 2017 году количество дней возросло.

14-дневный период – это минимальный срок. Организации по своему усмотрению могут его продлить. Но в Сбербанке установлен стандартный срок.

На 15 и последующие дни договор с компанией расторгнуть можно, но страховая премия не возвращается.

Второй случай денежного возврата – досрочное погашение кредита. В этом случае отпадает необходимость страхования. Размер суммы, которую можно получить, рассчитывается в индивидуальном порядке. Она зависит от оставшегося срока действия полиса.

Как вернуть страховку по кредиту в Сбербанке в «период охлаждения»?

Получить всю потраченную сумму реальнее всего именно в это время. Обращаем внимание, что дни, которые входят в период, – это календарные, а не рабочие дни.

Деньги компания может вернуть только за добровольное страхование:

- здоровья клиента;

- транспорта (КАСКО);

- рисков в финансовых операциях;

- от болезней, а также несчастных случаев.

Подать заявление для совершения процедуры можно:

- в отделении банка;

- с помощью почтового отправления (заявление и документы).

Если удобен первый вариант, то нужно прийти в офис и взять с собой:

- заявление о прекращении действия договора;

- паспорт;

- чек об оплате страховых услуг;

- желательно – договор.

Что нужно отправить по почте?

- заявление;

- ксерокопию паспорта;

- копию документа, подтверждающего факт оплату полиса.

В анкете-заявлении нужно указать:

- личные данные – фамилия, имя и отчество, гражданство, информация из паспорта (серия и номер, дата выдача и организация, которая выдавала);

- контакты – адрес проживания и номер мобильного телефона;

- номер заключенного страхового договора, а также точная дата его подписания;

- реквизиты для перевода денег физическому лицу – номер счета, данные банка (можно указать номер карты или счета в другой кредитной организации, не в Сбербанке).

Деньги должны быть переведены на счет в течение недели после получения заявления банком.

Что делать, если Сбербанк отказывается возвращать страховку?

Первый шаг для рассмотрения просьбы клиента – обращение в головной офис. Возможно, отказ связан с непрофессионализмом сотрудника, и вышестоящее руководство примет заявку. Ведь если клиент обратился в 14-дневный период или при досрочном погашении, то закон на его стороне. Кредитное учреждение и страховое агентство обязаны возместить расходы.

В случае отказа можно ссылаться на следующие законы и документы:

- Гражданский кодекс РФ (статьи 1102, 359, 958);

- закон «О защите потребителей» (статья 10 и 32).

Альтернативой консультации в Роспотребнадзоре может стать обращение в суд. Это самая крайняя мера, если диалога с компанией и банком не получается. Перед обращением нужно убедиться, что:

Выше сказанное подтверждается судебной практикой

Гражданка Хохлова И.А. подала иск в суд на ПАО»Сбербанк России», ООО СК «Сбербанк страхование жизни» о прекращении участия в Программе страхования, взыскании платы за подключение к программе страхования, штрафа, неустойки,компенсации морального вреда, расходов на оплату услуг представителя.

Судом было установлено, что 13.08.2015 г. между Банком и Хохловой И.А. заключен кредитный договор, по условиям которого последней предоставлен потребительский кредит в размере 250 000 руб. сроком на 60 месяцев под 23,408% годовых.

В тот же день Хохлова И.А. присоединилась к Программе страхования, собственно ручно написав заявление о заключении договора страхования, и произвела оплату подключения к названной программе в размере 37 375 руб.

Согласно выписке из реестра застрахованных лиц Хохлова И.А. является застрахованным лицом с 13 августа 2015 г. по 12 августа 2020 г., срок страхования составляет 60 месяцев.

Согласно графику платежей от 23 сентября 2016 г. задолженность Хохловой И.А. по кредитному договору полностью погашена.

Письмом от 25 октября 2016 г. ООО СК «Сбербанк страхование жизни» отказал Хохловой И.А.в возврате денежных средств, удержанных за подключение к Программе страхования.

Страховая сумма согласно Условиям участия от 6 апреля 2015 г. устанавливается в рублях в отношении каждого застрахованного лица отдельно и является постоянной в течение срока действия договора страхования.Срок страхования устанавливается в отношении каждого застрахованного лица отдельно,при этом дата окончания страхования совпадает с последним днем действия договора страхования.

При досрочном погашении застрахованным лицом задолженности по кредиту договор страхования продолжает действовать в отношении застрахованного лица до окончания определенного в нем срока или до исполнения страховщиком своих обязательств по выплате страхового возмещения при наступлении страхового случая (пункт 3.2.3 Условий участия от 06.04.2015 г.).

Из приведенных положений Условий участия от 6 апреля 2015 г. в их взаимосвязи следует,что независимо от установления страховой суммы равной величине первоначальной суммы кредита в последующем она остается неизменной в течение всего срока действия договора страхования; возможность наступления страхового случая, срок действия договора страхования и размер страховой выплаты не зависят от досрочного возврата кредита и от суммы остатка по кредиту.

При таких обстоятельствах вывод судебных инстанций о том, что досрочное погашение кредита не прекращает действие договора страхования в отношении заемщика и не предусматривает возврат страховой премии на основании п. 1 ст. 958 ГК РФ, является правильным.

Гражданин Почерней Д.А. обратился в суд с иском к ООО СК «Сбербанк страхование жизни» о возврате части страховой премии в размере 146 482,34 руб., взыскании штрафа в размере 50% от присужденной суммы и возмещении расходов на оплату услуг представителя в размере 25 000 руб.

Судом установлено, что 18.12.2015 г. между ПАО «Сбербанк России» и Почернеем Д.А. заключен кредитный договор, по условиям которого последнему предоставлен потребительский кредит в размере 1 175 778 руб. сроком на 60 месяцев под 18,50% годовых.

В тот же день Почерней Д.А. подписал заявление на добровольное страхование жизни,здоровья и в связи с недобровольной потерей работы заемщика. Страховая сумма составила 1 175 778 руб.,плата за подключение к программе страхования — 175 778,81 руб.

Согласно справке ПАО «Сбербанк России» по состоянию на 18.10.2016 г. задолженность Почернея Д.А. по кредитному договору полностью погашена. Письмом от 21.10.2016 г. ООО СК «Сбербанк страхование жизни» отказал Почернею Д.А. в возврате денежных средств, удержанных за подключение к программе страхования.

Отказывая в удовлетворении исковых требований Почернея Д.А., суды пришли к выводу о том, что досрочное погашение кредита не является обстоятельством, которое в силу п. 1 ст. 958 ГК РФ может прекратить застрахованные по договору риски.

Кроме того, прекращение кредитного договора, учитывая условия договора страхования, не прекратило действие последнего.

Исходя из условий возврата денежных средств, внесенных заемщиком в качестве платы за подключение к Программе страхования (п. 5 Условий участия в программе страхования), а также условия о продолжении действия договора страхования при досрочном погашении застрахованным лицом задолженности по кредитному договору (п. 3.2.3 Условий участия в программе страхования), доводы заявителя о возникновении у него права на возврат части страховой премии вследствие досрочного погашения кредита основаны на не правильном толковании норм права и Условий участия в программе страхования.

Суды правомерно пришли к правильному выводу о том, что досрочное погашение заемщиком кредита не может служить основанием для применения последствий в виде возврата страхователю части страховой премии за неистекший период страхования.

Таким образом, при обращении в суд с требованием вернуть часть страховой премии при досрочном погашении кредита в Сбербанке, суд отказывает заемщикам в удовлетворении исков, ссылаясь на постоянство страховой суммы в Договоре страхования, а следовательно, на невозможность возврата части страховки при досрочном погашении кредита.

Ситуация на текущий момент

После того, как с 1 сентября 2020 года вступил в действие закон о возврате страховки при досрочном погашении сделать это стало проще. Для кредитов, взятых после указанной даты вернуть страховку на 99% стало возможно согласно закона

В случае полного досрочного исполнения заемщиком обязательств по договору потребительского кредита (займа) кредитор и (или) третье лицо, действующее в интересах кредитора, оказывающие услугу или совокупность услуг, в результате оказания которых заемщик становится застрахованным лицом по договору личного страхования, указанному в абзаце первом части 2.1 статьи 7 настоящего Федерального закона, на основании заявления заемщика об исключении его из числа застрахованных лиц по указанному договору личного страхования обязаны возвратить заемщику денежные средства в сумме, равной размеру страховой премии, уплачиваемой страховщику по указанному договору личного страхования в отношении конкретного заемщика, за вычетом части денежных средств, исчисляемой пропорционально времени, в течение которого заемщик являлся застрахованным лицом по указанному договору личного страхования, в срок, не превышающий семи рабочих дней со дня получения кредитором и (или) третьим лицом, действующим в интересах кредитора, указанного заявления заемщика. Положения настоящей части применяются только при отсутствии событий, имеющих признаки страхового случая, в отношении данного застрахованного лица.

- Копия договора страхования

- Копия договора потребительского займа

- Справка об отсутствии задолженности по договору потребительского займа

Банк обязан в течение 7 дней согласно закона вернуть деньги. Сумма к возврату будет определяться простой формулой согласно закону(пропорционально)

Сумма к возврату = Сумма страховой премии * (Срок кредита в мес. — число прошедших месяцев)/Срок кредита в мес.

Однако есть ограничения:

- Не должно быть страховых случаев по данному договору

- Договор страхования — это договор личного страхования. Именно про это говорится в законе

В случае отказа банка следует обратиться к финансовому омбудсмену, а потом в суд.

В случае, если ваш кредит был выдан до 1 сентября 2020 года, то страховку можно вернуть, Но не всегда.Написанная ниже информация относится к договорам, заключенным до 1 сентября 2020 года.

Тарифы страхования в Сбербанке

Подключение к программе страхования составляет 2.6% от суммы задолженности, умноженная на количество лет кредита. Проведем простые расчеты. Вы пришли в банк и хотите получить кредит на 5 лет в сумме 500000 рублей. Чтобы рассчитать комиссию за страховку, нужно поставить все известные величины в формулу:

Получается, что за каждый год страхования клиент заплатит по 13 000 рублей, а за 5 лет — 65000 рублей. Примечательно, что заемщик получает на руки 500 000 р., а по кредитному договору должен 565 тыс. руб. Все потому, что сумма страховки вписывается в сумму кредита. На нее начисляются проценты, неустойки, штрафы и т.д.

Для сравнения страхование жизни и трудоспособности человека в любой страховой компании стоит порядка 2-4 тыс. руб. Сбербанк сначала обогащается на неоправданно завышенной страховке, а потом еще и начисляет на нее проценты, делая деньги из воздуха.

На что оформляется страховка?

Основная страховка Сбербанка, которую он навязывает своим клиентам — страхование жизни и здоровья физического лица. Страховые случаи:

- Смерть

- Инвалидность

- Временная потеря трудоспособности и т.д.

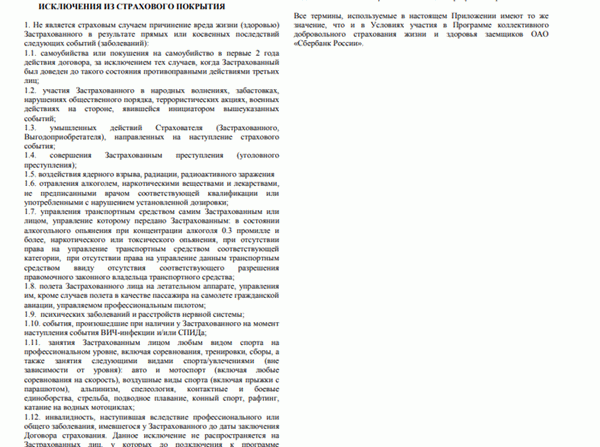

Есть исключения из правил, прописанных в договоре, которые не являются страховыми случаями:

- Самоубийство

- Увечья, полученные застрахованным при участии в забастовках, митингах, при совершении уголовного преступления.

- Отравление алкогольными или наркотическими средствами также не входит в зону покрытия страховки.

Перечень большой, подробнее с ним можно ознакомиться в документе по ссылке Документ называется»Условия участия в программе коллективного добровольного страхования жизни заемщиков ОАО Сбербанк России»

Интересен тот факт, что в Сбербанке существует 2 разных договора страхования, в некоторых моментах противоречащие друг другу.

Продолжит ли действовать страховка при досрочном погашении кредита?

Согласно п 4.1.1 Условий с сайта Сбербанка участие клиента в программе страхования прекращается, если тот полностью исполнил свои обязательства по кредиту, т.е. вернул долг либо написал соответствующее заявление в страховую компанию с отказом.

А вот вернуть часть средств за страховку при досрочном погашении можно лишь при подаче соответствующего заявления, о чем говорится в п.4.2.

Также клиент может полностью отказаться от страховки в течение 14-ти дней с момента ее подключения. Подача заявления на отказ от страховки в «период охлаждения», как часто называют этот срок, гарантирует возврат 100% уплаченной комиссии за подключение к страховке. Это указано в п. 4.3.