- Как выглядит кредитная история

- Что нового предлагает закон 2025 года?

- Что еще изменится с 2025 года:

- Что надо сделать, чтобы очистить свою кредитную историю

- Два способа исправления кредитной истории

- Способ 1. Консервативный:

- Способ 2. Радикальный: банкротство.

- Национальное бюро кредитных историй с 1 января 2022 года начинает расчет Персонального кредитного рейтинга по новой методике

- В статье рассказывается:

- Причины плохой кредитной истории

- Действия заемщика

- По вине банка

- В результате мошенничества

- Как исправить ошибки в кредитной истории

- 1. Соблюдать платежную дисциплину

- 2. Реструктуризировать действующий кредит

- 3. Перекредитоваться

- 4. Оформить кредит

- 5. Воспользоваться кредитной картой

- 6. Взять микрозаем

- 7. Приобрести товары в рассрочку

- Как улучшить кредитную историю, если не дают кредиты

- Часто задаваемые вопросы про исправление кредитной истории

- Проверка кредитной истории: хорошая или «плохая»

- Где найти свою КИ

- Срок хранения данных в БКИ

- Удаление кредитной истории из базы данных: законно или нет

- Пути выведения своей КИ из кризиса

- Кредитка

- Рефинансирование или реструктуризация

- Открытие депозита

- Оформление потребительского кредита

- Микрозайм

- Рассрочка

- Комментарии: 23

Кредитная история — это информация обо всех взятых гражданином кредитах и займах с учетом хронологии выплат по ним. Если гражданин добросовестно выполняет обязательства, то его история, соответственно, хорошая или даже прекрасная. Такому человеку в любом банке можно будет легко взять деньги в долг

Если клиент недобросовестный, допускает постоянные просрочки и нарушает график платежей, то оформить кредит ему будет проблематично. Запрашивать кредитные истории в БКИ могут как банки, микрофинансовые организации, другие юридические лица, так и сами граждане, владельцы своих историй.

Чтобы получить отчет о кредитной истории, нужно знать, в каком из БКИ она формируется и хранится. Для этого необходимо отправить запрос в Центральный каталог кредитных историй Банка России.

Сделать это удаленно можно через портал «Госуслуги»: опция «Сведения о БКИ, в котором хранится кредитная история субъекта кредитной истории» и доступна в разделе «Налоги и финансы».

Получив эту информацию, гражданин может запросить кредитную историю в любой момент бесплатно дважды в год. Пользователи портала «Госуслуги» с подтвержденной учетной записью могут сделать это онлайн, а также через сайты бюро.

Кроме того, запрашивать кредитную историю можно через банки, которые сотрудничают с кредитными бюро.

Так, например, кредитный отчет клиенту Сбербанка на сайте организации можно получить, совершив последовательность действий:

- Открыть приложение СбербанкОнлайн

- Перейти по разделам «Кредиты» — «Управление кредитами» — «Кредитная история»

- Нажать на ссылку — «Заказать кредитный отчет»

Сбербанк на своем сайте отмечает, что так можно получить данные, которые собираются от более чем 600 организаций.

Напомним, что самый большой банк России сотрудничает с «Объединенным кредитным бюро».

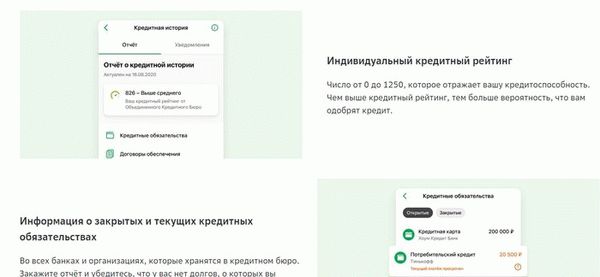

Что можно узнать из кредитного отчета в Сбербанке

Почему иногда проще обратиться в банк, чем в БКИ? Потому что бывает так, что человек живет много лет, но пользуется услугой всего одного банка. Например, зарплата ему приходит на карту Сбербанка или ВТБ.

Там же он взял ипотеку, кредитную карту или потребительский кредит на покупку холодильника и стиральной машинки. Ведь понятно же, что там, где банк знает все о твоих доходах, и удобнее вести расходы. Логично, что если ты «живешь» со Сбером, то о твоих финансах знает абсолютно все именно Сбер?

В Сбере заказать онлайн кредитную историю в 2025 году возможно за 580 рублей.

Если у меня кредит в Сбербанке и кредитная

и зарплатная карта в «Зените» — моя КИ

может вестись каким-то одним бюро?

Как выглядит кредитная история

В документе четыре блока:

- Титульный: ФИО, дата и место рождения человека, паспортные данные, ИНН и СНИЛС (если вы их предоставляли).

- Основной содержит список кредитов и займов — как уже погашенных, так и активных. Также там есть полная информация о сроках погашения, непогашенном остатке, наличии или отсутствии просроченных платежей. Тут же может быть информация о неисполненном решении суда или о взыскании долга судебными приставами, включая требования за долги по ЖКХ и сведения о неоплаченных алиментах. Рейтинг заемщика можно узнать тут же.

- Закрытый содержит информацию о кредиторах: кто выдавал вам кредит или заем и кому уступали вашу задолженность, если она не была погашена (то есть название и данные коллекторского агентства), а также кто и когда запрашивал вашу историю.

- Информационный показывает, куда вы официально обращались за кредитом или займом, а также по какому заявлению и почему получили отказ. Здесь же фиксируются «признаки неисполнения обязательств» — если вы за 120 дней не платили по кредиту два раза подряд.

ВАЖНО. Неоплаченные услуги ЖКХ могут стать препятствием к получению кредита.

В отчете Сбера, например, содержится детальная информация о действующих и ранее выплаченных кредитах, о запросах, которые делали банки и другие организации для проверки кредитной истории. Кредитный рейтинг покажет, насколько хороша ваша история и требуется ли её улучшение.

Сомневаетесь в своей кредитной истории?

Закажите звонок юриста

Что нового предлагает закон 2025 года?

Федеральный закон от 31 июля 2020 г. N 302-ФЗ внес изменения в закон «О кредитных историях», что дает возможность гражданам корректировать свою кредитную историю.

Что еще изменится с 2025 года:

- В кредитных историях граждан информация о заемщике до 2025 года хранились 15 лет, теперь этот срок уменьшили вдвое — 7 лет.

- Граждане смогут вносить изменения в записи БКИ через суд. Сделать это можно будет только в случае, если кредит вообще не оформлялся, или информация, содержащаяся в кредитной истории, полностью или частично не достоверна или не соответствует действительности.

То есть, если заемщик допускал просрочки, нарушая график платежей, то увы — удалить эту информацию он не сможет. А вот если информация в кредитную историю внесена некорректно или вообще не соответствует действительности, то ее можно исправить.

Как исправить кредитную историю через суд и признают ли кредиторы судебное решение Как исправить кредитную историю через суд. Порядок действий для оспаривания кредитной истории в суде. Как правильно составить заявления и иск. Образцы заявлений на исправление кредитной истории

За какой долг по алиментам могут посадить? Сумма значения не имеет, важен факт неуплаты При какой сумме долга возникает уголовная ответственность за долги по алиментам и как можно этой ответственности избежать. Как с долгами по алиментам работают приставы и финуправляющий. Списываются ли долги по алиментам при банкротстве.

В какую очередь кредиторов попадают требования по алиментам.

ВАЖНО. Чтобы составить исковое заявление и собрать необходимые документы для суда, требуются специальные знания и навыки, поэтому без помощи профессионального юриста тут не обойтись. Исправить недостоверную информацию в своей кредитной истории в Москве помогут наши специалисты.

Наши ошибки в своей кредитной истории

и хотите подать в суд?

Процесс этот долгий, и требует особой финансовой дисциплины. По сути, нужно целенаправленно и скрупулезно создавать себе новую репутацию — кредитную историю добросовестного заемщика.

Что надо сделать, чтобы очистить свою кредитную историю

В любом случае, для «выправления» своей кредитной истории самостоятельно придется потрудиться. Что необходимо сделать:

- закрыть все долги: в кредитной истории отражено время, в течение которого заемщик не выплачивает долг;

- не допускать просрочек: если задолженность выплачивается вовремя, в кредитной истории не появляются отметки о нарушениях;

- следовать строго графику выплат: выплата задолженности раньше срока — убытки для финансовой организации, поскольку она теряет проценты.

Конечно же, все перечисленные шаги по отбеливанию своей кредитной истории не уничтожат записи обо всех былых нарушениях. Но, если долгое время в кредитную историю не будут попадать новые «шалости», это значительно повысит доверие банков к вашему доброму имени, улучшит репутацию как заемщика и повысит шанс получить новый кредит в банке.

Если ваша кредитная история — хуже некуда, исправить ошибку никогда не поздно. Но следует понимать: чем больше просрочек, тем тяжелее проблема, и тем больше времени потребуется на исправление своей кредитной истории.

Как банкротство влияет на кредитную историю?

Закажите консультацию специалиста

Два способа исправления кредитной истории

Способ 1. Консервативный:

Необходимо несколько раз получить кредит и успешно выполнить все обязательства по нему.

Хотя банки вам уже не дают кредиты, можно присмотреться к микрофинансовому сектору: МФК тоже передают сведения в БКИ, но к кредитным историям своих клиентов относятся не так жестко, как банки. Спасти ситуацию помогут новые займы и аккуратные выплаты по ним.

Можно, например, кредитоваться в торговых точках, чтобы погашать задолженности в строгом соответствии с графиком платежей или досрочно. Это подтвердит вашу платежеспособность, и после 3-4 займов и успешного погашения всех обязательств по ним, уже можно будет обратиться в банк. Ваша репутация заметно улучшится и есть надежда, что в каком-то банке вы не получите отказ.

Можно обратиться в банки, которые выдают карты рассрочки — например, «Совесть» (Это Киви-банк и его партнеры) или «Халва» (Совкомбанк).

ВАЖНО. Если ваших источников дохода недостаточно для погашения даже небольшого кредита, нельзя брать новые кредиты: так можно ухудшить ситуацию, получив обратный результат — ваш рейтинг заемщика снизится.

Способ 2. Радикальный: банкротство.

Можно списать свои долги и начать жизнь с чистого листа — пройти процедуру банкротства. Конечно, отметка об этом в кредитной истории сохранится на долгие 7 лет. Но, возможно для кого-то такой путь проще и легче, чем копить средства на возврат всей той просрочки, что у них образовалась.

С 2015 года человек может стать банкротом через подачу иска о признании своей неплатежеспособности в Арбитражный суд.

Для признания банкротом в судебном порядке гражданин должен соответствовать следующим условиям:

- общий размер долга должен быть от 350 тыс. рублей;

- допущена просрочка по уплате долга более чем на 90 дней;

- у истца должны быть деньги на оплату работы финуправляющего и на покрытие судебных издержек.

В 2025 году в российском законодательстве присутствует новый правовой институт — внесудебное банкротство гражданина. 1 сентября 2020 года вступил в силу Федеральный закон от 31 июля 2020 г. № 289-ФЗ, регламентирующий процедуру внесудебного банкротства для физлиц.

Для признания банкротом во внесудебном порядке гражданин должен соответствовать следующим условиям:

- общий размер денежных обязательств составляет не менее 50 тыс. и не более 500 тысяч рублей;

- просрочка более чем на 90 дней;

- Гражданин должен представить список всех известных ему кредиторов.

- Против человека должно быть возбуждено судебное производство по факту неуплаты долга, и оно уже должно быть закрыто судебными приставами по причине отсутствия у человека имущества, пригодного для реализации в целях уплаты задолженности.

Для внесудебного банкротства можно самостоятельно подать заявление в МФЦ по месту жительства или пребывания. МФЦ после проверки в течение трех рабочих дней включит сведения о возбуждении процедуры внесудебного банкротства гражданина в Единый федеральный реестр сведений о банкротстве, либо возвратит ему заявление в указанный срок.

Основанием возврата может стать, например, неоконченное исполнительное производство в отношении заявителя.

Негативные последствия банкротства для кредитной истории — в течение многих лет банки будут иметь информацию о статусе банкрота и, скорее всего, не предоставят новых займов.

Национальное бюро кредитных историй с 1 января 2022 года начинает расчет Персонального кредитного рейтинга по новой методике

Одновременно НБКИ вводит шкалу ПКР с диапазоном от 1 до 999 баллов. Как сообщается на сайте бюро, благодаря новым критериям заемщики получат возможность лучше понимать качество своей кредитной истории, сравнивать и сопоставлять свой ПКР с рейтингами других российских заемщиков. С этой целью НБКИ вводит четыре цветовых индикатора качества, за каждым из которых будет закреплен определенный диапазон рейтинговой шкалы.

Красный цвет — от 1 до 179 баллов — означает низкое качество кредитоспособности, желтый — от 180 до 623 баллов — среднее качество кредитоспособности, светло-зеленый (от 624 до 912 баллов) — высокой качество кредитоспособности. А ярко-зеленый (от 912 до 999 баллов) — очень высокое качество кредитоспособности.

Цифровая и цветовая шкала кредитного рейтинга заемщиков

Кроме того, при предоставлении персонального кредитного рейтинга НБКИ будет информировать о причинах, оказавших наибольшее влияние на его значение. Это позволит заемщикам лучше понимать, какие действия необходимо предпринимать для повышения качества кредитной истории и увеличения шансов на получение нужного кредита.

Новая схема расчета и введенные качественных параметров в расчет Персонального кредитного рейтинга позволит заемщикам лучше читать и понимать свою кредитную историю. Новшества позволят всем участникам кредитного рынка расширить каналы коммуникации с самой многочисленной группой клиентов — физ лицами.

При этом изменения в алгоритме расчета кредитного рейтинга не повлияют на скорость получения ПКР субъектами кредитных историй и на стоимость услуги. Персональный кредитный рейтинг по-прежнему будет рассчитываться для заемщиков бесплатно неограниченное число раз. Также новая шкала не повлияет на фактор одобрения заявок со стороны кредиторов и на увеличение отказов в предоставлении ссуд, уверены в бюро.

В статье рассказывается:

- Что такое кредитная история

- На что влияет кредитная история

- Причины плохой кредитной истории

- Как проверить свою кредитную историю

- Как исправить ошибки в кредитной истории

- Как исправить кредитную историю

- Как улучшить кредитную историю, если не дают кредиты

- Часто задаваемые вопросы про исправление кредитной истории

Прежде чем принять решение о выдаче кредита, банк изучает сведения о клиенте для оценки его платежеспособности. При этом учитываются многие факторы: размер дохода, наличие недвижимого имущества, долгов, кредитная история.

Иван и Семен работают в одной организации, оба имеют машины и жилье. Зарплата Ивана на 30% выше, чем у Семена. Но банк отказал ему в выдаче займа на 300 тысяч рублей, хотя совсем недавно менее обеспеченный коллега быстро получил в том же офисе полмиллиона рублей.

Дело в том, что даже при хорошем достатке он частенько пропускал платежи по прошлому кредиту и испортил свою репутацию перед банками. Семен же крайне ответственно относится к своим долгам и никогда не допускает просрочек.

Если заемщик в прошлом нарушал обязательства перед кредиторами – вносил платежи с опозданием или уклонялся от выполнения условий договора, – финансовые организации относятся к нему с недоверием и вряд ли одобрят новый заем.

Причины плохой кредитной истории

Рассмотрим факторы, которые чаще всего являются основанием для снижения рейтинга заемщика и отказов при обращении в банки.

Действия заемщика

Начнем с самой очевидной причины – несвоевременной оплаты. Причем учитываются не даты внесения средств, а факт их поступления на счет. Поскольку денежные переводы иногда занимают несколько дней, кредиторы рекомендуют совершать платежи заранее.

Множество отказов по заявкам. Чем их больше, тем ниже шанс, что в следующий раз решение будет положительным. Если вам не дают кредиты, не стоит «закидывать» различные финансовые учреждения онлайн- и офлайн-заявками в надежде, что рано или поздно повезет. Лучше сначала разобраться с причинами отказов и устранить их.

Наличие исковых требований по оплате жилищно-коммунальных услуг, арендной платы, алиментов и т.д.

Отсутствие кредитов в прошлом также может усложнить получение займа. Не все организации готовы работать с «новичками» – нельзя предугадать, насколько ответственно он подойдет к своим обязательствам.

По вине банка

Некорректные действия сотрудника – ошибки при работе в программах, опечатки при заполнении данных могут отсрочить поступление средств на счет.

Технические причины – обновление мобильного приложения, сайта, через который вы производите оплату, сбой в работе банковского оборудования.

В результате мошенничества

Если мошенники каким-то образом завладеют вашими данными и оформят кредит на ваше имя, то платить по счетам они, разумеется, не станут, и информация о нарушении сроков погашения будет передаваться в БКИ.

Как исправить ошибки в кредитной истории

Не только нарушение условий договора может быть причиной плохой репутации заемщика. К снижению рейтинга часто приводят ошибки при внесении данных.

Как правило, проблемы возникают в результате следующих недочетов в работе сотрудников финансовых организаций:

Неточная информация о заемщике. Это неверные сведения о месте и дате рождения, адресе жительства и регистрации, ошибки в ФИО. Чтобы исправить такие недочеты, требуется минимум времени, и это не вызывает затруднений.

Информация о невыплаченных кредитах. Получив от плательщика все выданные ему средства с процентами, банк должен известить БКИ о завершении действия договора. На деле это происходит не всегда, особенно если Центробанк лишает финансовое учреждение лицензии и назначается временное руководство.

Вины заемщика нет, он полностью рассчитался с банком, но ему все-таки приходится думать, как улучшить подпорченную КИ.

Наличие сведений о займах, к которым гражданин не имеет никакого отношения. Это самый проблемный вид ошибок, их исправить сложнее всего, ведь придется доказать, что они либо появились по вине работников банка, либо человек стал жертвой мошеннических действий неизвестных лиц.

Обо всех недочетах, обнаруженных в отчете, требуется сразу извещать БКИ. К письму с перечислением ошибок прикладываются нотариально заверенные копии подтверждающих документов: чеки о внесении платежей, выписки с банковского счета, справки. Также можно обратиться к кредитору, по вине которого возникли ошибки.

Закон дает один месяц на рассмотрение заявления и вынесение по нему решения. По окончании расследования гражданин получит ответ от организации.

Корректировке подлежит только та информация, которая внесена в базу данных по ошибке. Изменение или удаление данных без законных оснований невозможно.

1. Соблюдать платежную дисциплину

Практически все способы, которые будут описаны ниже, сводятся к этому правилу. Приложите максимум усилий, чтобы больше не нарушать графики платежей по займам, а также другие долговые обязательства и еще больше не испортить КИ.

2. Реструктуризировать действующий кредит

Процедура реструктуризации позволяет перенести дату оплаты на более удобную и снизить размер ежемесячного взноса, значит, рассчитываться с кредитором станет проще.

3. Перекредитоваться

Перекредитование или рефинансирование – это формат банковской сделки, при которой текущие долги погашаются досрочно за счет другого займа, оформленного на новых условиях. Таким образом можно снизить ставку и платеж.

4. Оформить кредит

Если реструктуризировать или перекредитовать нечего, а ждать 7 лет, пока информация из БКИ не будет удалена, вы не готовы (например, собираетесь взять квартиру в ипотеку), чтобы улучшить ситуацию, можно попробовать оформить небольшой кредит.

С этой целью стоит обратиться в банк, в котором у вас вклад или зарплатная карта, поскольку там, в отличие от БКИ, есть информация о поступлениях на ваши дебетовые счета.

5. Воспользоваться кредитной картой

Если в вашем распоряжении есть кредитка, воспользуйтесь частью лимита и восстановите его без задержек. Чтобы у финансовых организаций сложилась более-менее четкая картина, нужно сформировать положительную динамику хотя бы из шести своевременных платежей.

6. Взять микрозаем

МФО активно предлагают свои услуги по быстрому кредитованию людей, нуждающихся в небольших суммах. Для заемщика с низким рейтингом это доступный вариант улучшить КИ.

Для получения микрозайма можно откликнуться на одно из многочисленных рекламных предложений в Интернете онлайн или обратиться в офис. Деньги перечисляются на карту или выдаются наличными. Несколько займов, выплаченных без просрочек, позволят немного улучшить вашу финансовую репутацию.

Однако этот способ имеет серьезный недостаток: проценты за пользование средствами могут достигать 800% годовых. Для усыпления бдительности заемщиков ставка обычно указывается за один день и потому не кажется высокой. На деле переплата получается значительной: спустя 30 дней сумма к возврату может превышать полученную в 2 раза.

Чтобы свести к минимуму риск появления новых финансовых проблем, микрозаймы оформляют на несколько дней и возвращают точно в срок. Спустя некоторое время можно обращаться в солидную финансовую организацию с заявлением на получение кредита.

7. Приобрести товары в рассрочку

Это не только рабочий, но и выгодный способ, если вы планируете дорогостоящую покупку.

На что именно взять рассрочку, не имеет значения. Как и во всех предыдущих способах, главное – своевременно вносить платежи для погашения долга. Это положительно отразится на рейтинге заемщика и со временем позволит рассчитывать на получение крупного займа.

Оформить рассрочку на бытовую технику, мебель, абонемент в фитнес-центр и другие товары и услуги можно непосредственно у продавца, но лучше предварительно заказать онлайн специальную карту «Халва». С ней вы сможете не только оплачивать покупки постепенно, но и получать дополнительный доход в виде кешбэка и процентов на остаток. Оформление и обслуживание – бесплатно.

Как улучшить кредитную историю, если не дают кредиты

Совет 1. Погасите задолженность.

Этот способ помогает исправить КИ, если долг не слишком велик и заемщику по силам рассчитаться с кредиторами. После внесения платежей обязательно запросите документы, подтверждающие отсутствие претензий.

Фото: Shutterstock

Совет 2. Предоставьте залог.

Чтобы повысить шансы на одобрение займа, можно предоставить в залог автомобиль или недвижимость, находящиеся в вашей собственности.

Риски финансовой организации в этом случае сводятся к минимуму: если платежи по договору перестанут поступать, банк продаст предмет залога для компенсации потерь.

Совет 3. Используйте специальные банковские программы.

Банки сами заинтересованы в том, чтобы количество клиентов росло, поэтому разрабатывают программы, которые помогают бывшим должникам исправить свою репутацию и получить крупный заем.

Суть таких мер сводится к тому, что финансовое учреждение предлагает безналичное пользование средствами банка с регулярным внесением потраченных средств и процентов. Сначала речь идет о небольших суммах.

Например, Совкомбанк выдает карты с лимитами 10 и 20 тысяч рублей, потом 40 или 60 тысяч наличными, а после полного прохождения программы реабилитации банк гарантирует кредитный лимит 100 или 300 тысяч рублей. Подать заявку на участие в программе можно онлайн.

Часто задаваемые вопросы про исправление кредитной истории

Как исправить кредитную историю?

Чтобы проявить себя, как добросовестного заемщика, можно взять небольшой кредит, микрозаем или воспользоваться кредиткой. Главное – больше не допускать просрочек.

Можно ли очистить кредитную историю?

Предложения посодействовать в улучшении репутации должника, удалив данные о его займах из реестров БКИ, встречаются постоянно, иногда даже бесплатно. Не поддавайтесь обещаниям мошенников – закон позволяет удалять информацию из КИ только для исправления допущенных ошибок.

Как обнулить кредитную историю?

Легального способа в любое время обнулить КИ одним нажатием клавиши не существует. Удаление информации из базы данных БКИ произойдет только через 7 лет после внесения последнего изменения при условии отсутствия новых займов и запросов в бюро.

Как исправить кредитную историю бесплатно?

Репутация стоит дорого. Однако, есть один способ, который позволяет доказать свою платежеспособность без лишних переплат. Это рассрочка. С ее помощью вы сможете разделить крупные расходы на несколько месяцев и внести сумму займа без процентов.

Проверка кредитной истории: хорошая или «плохая»

Подавая заявку на кредит в любом банке или другом кредитно-финансовом учреждении, у клиента берут письменное разрешение на запрос данных о его кредитном досье. Без его согласия никто не имеет права получить эту информацию, потому что в ней содержатся персональные данные гражданина, которые охраняются законом №218 от 30 декабря 2004 года.

На основании сведений из КИ, которые получит представитель банка, будет сделан вывод об уровне финансовой ответственности клиента, и его умении соблюдать условия договора. Поэтому высокая заработная плата не всегда гарантирует то, что кредит выдадут в том объеме или на тех условиях, которые хочет заемщик.

В случае, когда гражданин уверен, что исполнял свои обязательства перед кредитными организациями в срок, но его заявки на выдачу очередного кредита неизменно отклоняют необходимо самостоятельно запросить КИ и изучить причины отказов. Нередки ситуации, когда в данных обнаруживается ошибка, допущенная при внесении данных, или выявляется долг, вообще не относящийся к этому лицу. В этом случае гражданин вправе оспорить свою кредитную историю в какой-то отдельной части или полностью.

Где найти свою КИ

По российскому законодательству данные обо всех кредитуемых лицах хранятся в Бюро кредитных историй (БКИ). На 2019 год зарегистрировано и аккредитовано в Центробанке 13 таких учреждений. Установить в каком из них будет находиться информация об определенном заемщике можно, если направить запрос.

Данные об одном и том же физическом или юридическом лице могут храниться в 2-3 или даже 4 БКИ. Чтобы получить весь перечень есть два варианта:

- Направляют запрос в Центральный каталог кредитных историй (ЦККИ).

- Обращаются в обслуживающий банк, где был оформлен последний кредит.

ЦККИ предоставляет информацию бесплатно, главное требование при оформлении запроса знать свой код субъекта кредитной истории. Государство с 2019 года регламентировало право всех заемщиков получать свои КИ бесплатно дважды в год, причем на бумажном носителе информацию предоставят только один раз. В случаях, когда требуется узнать данные о личной КИ чаще, чем два раза в год, можно оформить платный запрос.

Количество платных обращений не ограничивается.

Срок хранения данных в БКИ

Информация о заемщиках и том, насколько тщательно и своевременно им производились выплаты, хранится в течение 10 лет с момента последней операции по договору. В случае, когда счет к кредитному договору был закрыт позже, чем прошли последние платежи, последней датой будет считаться день закрытия счета.

Если после закрытия кредита у заемщика не было никаких долговых обязательств, все платежи по оплате услуг связи, найму жилья, другие обязательные выплаты, например по алиментам, производились исправно, данных об этом субъекте в БКИ спустя 10 лет не будет.

Удаление кредитной истории из базы данных: законно или нет

Несанкционированное удаление данных о кредитной истории заемщика запрещено законодательством России. Поэтому любые предложения о зачистке, уничтожению, аннулированию, изъятию или корректировке несостоятельны. Чаще всего подобные действия предлагают провести мошенники, которые хотят нажиться на желании тех, кто испортил свое досье заемщика несвоевременной выплатой по долгам.

Если такие предложения поступают от сотрудников БКИ, то они совершают должностное преступление, которое карается законом. В любом случае, такие действия противоправны и чаще всего после получения денег за свои «услуги», преступники перестают выходить на связь с обманутым лицом.

Официальное обнуление КИ происходит только спустя 10 лет с даты погашения последнего кредитного взноса, или когда досье исключается из реестра хранимых по решению суда. Чтобы оспорить все данные в полном объеме, которые зафиксированные в КИ, необходимо собрать подтверждающие документы. Они должны однозначно доказывать, что была допущена ошибка, и человек не брал никаких кредитов, займов, рассрочек или не оформлял других долговых обязательств.

В этом случае досье будет изъято из базы данных БКИ в судебном порядке.

Важно знать, что на обнуление или очистку кредитной истории не повлияет утеря паспорта, смена фамилии или места жительства.

Пути выведения своей КИ из кризиса

- депозиты;

- кредитные карты;

- микрозаймы в небольших финансовых организациях;

- оформление покупок в рассрочку;

- рефинансирование;

- депозит.

Планомерное исполнение обязательств поднимет кредитный рейтинг (КР) заемщика, и это положительно повлияет на его характеристики при последующих обращениях в банк за большой суммой или для одобрения ипотеки. Приведем законные способы, как подчистить кредитную историю и поднять КР.

Кредитка

Не все банки выдают потребительские кредиты с низким кредитным рейтингом, а вот кредитные карты с плохой кредитной историей оформляют охотнее. Правильный подбор пластикового средства платежа поможет улучшить КР без финансовых потерь. Если, например, оплачивать покупки картой в период беспроцентного срока, и пополнять картсчет до начисления процентов за пользование средствами.

Данные обо всех кредитках фиксируются в КИ заемщика и исправляют КР.

Рефинансирование или реструктуризация

Когда клиент запутался в своих обязательствах перед несколькими кредитными учреждениями, неизбежны ошибки по срокам и суммам. Банки помогут провести реструктуризацию долгов или рефинансирование.

Разобраться какой из способов лучше подойдет и окажется выгоднее для клиента поможет Бробанк. Решение по рефинансированию от банков поступает в срок от 15 минут до максимальных 2-х дней. С помощью этой стратегии клиент получает возможность объединить все свои обязательства и контролировать выплаты в одном банке, а не в трех или пяти.

Когда все текущие обязательства и просрочки закрыты – это автоматически повышает доверие к клиенту.

Открытие депозита

Открытие вклада характеризует любого клиента, как человека, у которого нет сложностей с финансами. Регулярное пополнение накопительного счета доказывает, что субъект умеет правильно распоряжаться деньгами и способен откладывать часть средств из своих доходов.

Когда возникнет необходимость в выдаче кредита в этом же кредитном учреждении, где открыт депозит, накопленная суммы может стать гарантией возвратности. Владельцев вкладных счетов кредитуют охотнее, чем тех, кому нечего предложить банку в качестве подтверждения своей платежеспособности. При этом сотрудник банка в любом случае запросит все сведения из БКИ, которые хранятся о клиенте.

Оформление потребительского кредита

Претендовать на ипотеку с низким кредитным рейтингом сложно, а вот поднять его уровень при помощи потребительского кредитования можно. Банки чаще дают в долг небольшие суммы. При своевременной и исправной выплате 3-4 потребительских кредитов заемщику проще претендовать на существенные займы.

Микрозайм

Когда в банках отказывают в выдаче средств с долг, помогут микрофинансовые организации, которые работают с плохой КИ. Для получения кредита в МФО не надо собирать много документов, чаще всего достаточно общегражданского паспорта.

Полученные в МФО средства выдаются, как правило на небольшой срок и под высокий процент. При этом деньги можно использовать для погашения существующих на данный момент обязательств. Данные из МФО тоже попадают в БКИ, поэтому своевременный возврат долгов в этих учреждениях тоже поднимет кредитный рейтинг заемщика.

Рассрочка

Приобретение товаров в рассрочку со своевременным внесением платежей отразится в КР. Некоторые банки предоставляют карты рассрочки клиентам даже без проверки КИ.

Все платежи, которые производит клиент, будут занесены в досье, хранящееся в БКИ, и помогут улучшить репутацию гражданина.

Важно запомнить, что официально обнулить данные в своей кредитной истории можно, если это признал суд или не брать и не накапливать долги в течение 10 лет. Все остальные способы помогут улучшить кредитный рейтинг заемщика и повысить лояльность к нему со стороны финансово-кредитных организаций, но данные 3-5 летней давности все равно будут храниться в базе данных в БКИ.

Комментарии: 23

хотела бы предостеречь людей о способе исправления кредитной истории с помощью микрозайма, так в моем случае это событие послужило тому, что мой «очень высокий рейтинг» превратился в просто «низкий». Я являюсь идеально добросовестным клиентом на протяжении 18 лет, ни единой просрочки, бюджетница, 18 лет на одном рабочем месте, без иждивенцев. В марте оформила заем на 150000 в Paylate буквально на пару месяцев (даже не для себя), деньги, естественно, вернули в полном объеме без просрочек; при этом сам факт возврата практически никак не добавил баллов к моей истории, а вот факт обращения в микрофинансовую организацию просто «убил» мой кредитный рейтинг на 60%.

Совет по рефинансированию кредитов для улучшению истории тоже оказывается бесполезным: кредитный рейтинг низкий, отказ, а так как сейчас рассмотрение заявки происходит автоматически, то ваша добросовестность, платежеспособность и тп. никого не интересует. Вот так сам факт обращения в микрофинансовую организацию превращает идеального заемщика в клиента с низким рейтингом……….

Здравствуйте я не брал кредита в Совком банке .Они мне предлогали доктора а я отказался теперь в истории висит просрочка что можно сделать?

Уважаемый Андрей, обратитесь в БКИ с заявлением, где подробно опишите ситуацию. Бюро проверит данные и внесет изменения в ваш кредитный рейтинг. В кредитной истории не может находиться информации о финансовых обязательствах, которые вы не оформляли.

У меня безвыходная ситуация плохая кредитная история подскажите пожалуйста как можно исправить?

Луиза, здравствуйте. Попробуйте взять по очереди несколько займов в МФО и своевременно их погасить (микрофинансовые компании, которые выдают первый займ без процентов, представлены по этой ссылке). Также можете воспользоваться услугой «Кредитный доктор» от Совкомбанка.

Отправлено кучу заявок на кредиты,получила много отказов,как исправить ситуацию, чтобы почистить свою ки

Анастасия, добрый день. Исправить свою кредитную историю можно с помощью сервиса Совкомбанка «Кредитный доктор». Для повышения шансов на получение кредита можете подать заявку во все банки по этой ссылке.

Здравствуйте! Моя кредитная история началась в 2007 году. И продолжается по сей день. За все время не было ни одной просрочки.

Недавно отправил очередной запрос в Сбербанк, но получил отказ по причине большой загруженности. На данный момент остался кредит по кредитной карте Хоум кредит. Также есть карта рассрочки Халва, которой не пользуюсь.

Но по информации от Сбербанка на мне висят ещё два кредита ( т.е. в общей сложности — четыре ). Кредиты закрыты, и я даже не помню где их брал ( в данных от Сбербанка информацию не нашел ).

Скажите пожалуйста, как убрать информацию о давно закрытых кредитах из БКИ ?

Спасибо заранее.

У мен таже самая ситуация.

Уважаемый Илья, запросите кредитную историю по этой ссылке, уточните, в каких банках были кредиты и и обратитесь в эти банки с требованием внести обновленные данные в вашу КИ.

а этого банка, например, ДжиМани давно уже нету, а кто его приобрел еще в 2014м году- Совкомбанк, говорит, что не видит долгов, да их и нет, а в НБКИ он светится красным все равно. Перед несуществующим банком несуществующий дог 300тысяч! Вы понимаете, если бы он реально был бы, да меня коллекторы бы давно сьели уже! Его нет, а БКИ говорит что есть. И что дальше?

Уважаемый Сергей, вы имеете право обратиться в Бюро для подачи заявления на внесение изменений в кредитную историю. С целью проверки заявления, БКИ запрашивает у кредитной организации информацию по существу заявления. При наличии оснований, соответствующая кредитная организация самостоятельно вносит в кредитную историю необходимые изменения, либо, при отсутствии оснований внесения изменений, направляет в БКИ уведомление об отсутствии таких оснований.

По результатам проверки заявления, БКИ направит вам почтой России мотивированное уведомление. И если вы будете не согласны с принятым решением по существу заявления, то сможете оспорить его в судебном порядке.

Здравствуйте! Помогите пожалуйста исправить свою КИ… Уже много попыток делала сделать рефинансировние по кредитной карте, автокредиту и по ПК… Все время заявка отклоняется с формулировкой «Рефинонсироаание недоступно». Рассрочки мне тоже не дают.

Уважаемая Елена, как вариант, попробуйте воспользоваться услугой «Кредитный доктор» — условия и онлайн-заявка на получение кредита доступны по этой ссылке.

Подскажите,как можно и через кого,очистить свою кредитную историю?

Уважаемая Анастасия, улучшить кредитную историю можно путем исправной оплаты кредита или займа. Рекомендуем обратить внимание на специальный продукт от Совкомбанка — по этой ссылке. Если вы воспользуетесь данной программой улучшения КИ и не допустите нарушений, то сможете получить в Совкомбанке кредит на сумму до 300 000 рублей без залога.

Анастасия, здравствуйте. Актуальную информацию можно найти в нашей статье «Как исправить кредитную историю».

Пожалуйста,помогите найти варианты по чистке КИ.Умоляю.

Любовь, здравствуйте. Эффективные способы исправить кредитную историю описаны в нашем материале. Ознакомиться с ним можно, пройдя по этой ссылке. Самые популярные предложения по улучшению кредитной истории от легальных организаций собраны на этой страничке.

Хочу очистить кредитную историю

хочу очистить кредитную историю и что бы получить не большои кредит помагите

Мы подобрали для вас варианты улучшения кредитной истории по этой ссылке.