- 1. Направьте в суд исковое заявление с требованием взыскать с виновника ДТП сумму причиненного ущерба

- 2. Примите участие в судебном заседании и получите решение суда

- 3. Обратитесь в службу судебных приставов

- Если у виновника ДТП нет ОСАГО, что его ожидает?

- Что делать потерпевшему, если у виновника ДТП нет ОСАГО, и он причинил вред здоровью

- Кто платит, если у виновника нет ОСАГО, а у пострадавшего оформлено КАСКО

- Порядок действий, если попал в ДТП, а у виновника нет ОСАГО

- Этап 1. Оформление аварии в установленном законодательством порядке

- Этап 2. Взыскание возмещения с виновного водителя

- Если виновный водитель не является хозяином транспортного средства

- Если ОСАГО поддельный либо просроченный

- Если виновник ДТП скрылся с места аварии и не имеет ОСАГО

- Если виновник без ОСАГО и без работы

- Получение компенсации по ОСАГО, если страховщик обанкротился либо потерял лицензию

- Порядок действий для оформления досудебной претензии

- Ответственность за езду без полиса ОСАГО

- Что делать, если у виновника ДТП нет ОСАГО?

- Вызов ДПС в случае ДТП без страховки

- Оформление расписки о ремонте автомобиля

- Досудебная претензия к виновнику ДТП без страховки

- Как определить размер ущерба?

- Решение вопроса в суде, если у виновника ДТП нет ОСАГО

- Исполнительное производство в отношении виновника ДТП, у которого нет страховки

- Судебная практика по возмещению вреда

- Частые вопросы

Если в результате ДТП причинен вред здоровью или жизни потерпевшего (потерпевших), законодательство РФ возлагает обязанность возмещения вреда на профессиональное объединение страховщиков — Российский союз автостраховщиков (РСА). Вред жизни или здоровью потерпевшего возмещается вне зависимости от наличия у виновника полиса ОСАГО и даже от того, известен ли виновник ДТП (например, он скрылся с места ДТП и впоследствии не был обнаружен) (пп. «в» и «г» п.

1 ст. 18, ч. 1 ст.

19 Закона от 25.04.2002 N 40-ФЗ).

Правом на получение компенсационной выплаты обладают также, в частности, наследники потерпевшего (если он выплату не получил) или его представитель (при наличии соответствующих полномочий в доверенности) (п. 2.1 ст. 18 Закона N 40-ФЗ).

Лицу, обладающему правом на получение компенсационной выплаты, необходимо обратиться в РСА с заявлением и представить письменные доказательства, подтверждающие объем и характер вреда, причиненного здоровью потерпевшего.

Если потерпевший погиб, в РСА вправе обратиться лица, имеющие право на возмещение вреда в случае смерти кормильца. При отсутствии таких лиц за выплатой могут обратиться супруг, родители, дети потерпевшего, а также граждане, у которых он находился на иждивении (если не имел самостоятельного дохода).

Кроме того, выплату вправе получить лица, понесшие расходы на погребение потерпевшего (п. 1 ст. 1088 ГК РФ; п. 6 ст. 12, п. п. 1, 2, 3 ст. 19 Закона N 40-ФЗ; п. п. 3.10, 4.1, 4.2, 4.4 — 4.7 Приложения 1 к Положению Банка России от 19.09.2014 N 431-П; п. 7 Обзора, утв. Президиумом Верховного Суда РФ 24.04.2019).

В дальнейшем сумма компенсационной выплаты, произведенной потерпевшему РСА, взыскивается в порядке регресса по иску РСА с виновного лица (п. 1 ст. 20 Закона N 40-ФЗ).

1. Направьте в суд исковое заявление с требованием взыскать с виновника ДТП сумму причиненного ущерба

Иск необходимо подать в суд по месту жительства виновника ДТП (ст. 28 ГПК РФ).

Если цена иска при предъявлении иска имущественного характера не превышает 50 000 руб., иск подается мировому судье; при цене иска свыше 50 000 руб. иск следует подавать в районный суд (п. 4 ч. 1 ст. 23, ст. 24 ГПК РФ).

Данные документы представляются в виде подлинника или надлежащим образом заверенной копии (ч. 2 ст. 71 ГПК РФ).

Размер госпошлины по иску имущественного характера составляет при цене иска (пп. 1 п. 1 ст. 333.19 НК РФ):

свыше 1 000 000 руб. — 13 200 руб. плюс 0,5% от суммы, превышающей 1 000 000 руб., но не более 60 000 руб.

Вы можете требовать возмещения не только ущерба, причиненного автомобилю, но и расходов на проведение экспертизы, хранение автомобиля на стоянке, судебных расходов, а также компенсации морального вреда (ст. 94 ГПК РФ; ст. 151 ГК РФ; п. 2 Постановления Пленума Верховного Суда РФ от 21.01.2016 N 1).

2. Примите участие в судебном заседании и получите решение суда

В течение пяти дней со дня поступления искового заявления судья рассматривает вопрос о принятии его к производству. О принятии заявления судья выносит определение, на основании которого возбуждается дело. Копии определения направляются лицам, участвующим в деле, не позднее следующего рабочего дня после дня его вынесения (ч. 1, 3 ст. 133 ГПК РФ).

Решение суда вступает в законную силу по истечении срока на апелляционное обжалование, если оно не было обжаловано. Обжаловать решение можно в течение месяца со дня его принятия в окончательной форме (ст. 209, ч. 2 ст. 321 ГПК РФ).

После вступления в силу решения суда о взыскании с виновника ДТП суммы причиненного ущерба судом выдается исполнительный лист (ст. 428 ГПК РФ).

3. Обратитесь в службу судебных приставов

Исполнительное производство возбуждается судебным приставом-исполнителем. Заявление и исполнительный документ подаются взыскателем в подразделение службы судебных приставов по месту жительства виновника ДТП. Кроме того, предусмотрена возможность направления исполнительного листа для исполнения непосредственно судом по вашему ходатайству (ч.

1 ст. 428 ГПК РФ; ч. 1, 3, 5 ст.

30, ч. 1 ст. 33 Закона от 02.10.2007 N 229-ФЗ).

Судебный пристав-исполнитель может обратить взыскание на счета должника в банках, все виды доходов, имущество (даже если стоимость этого имущества превышает сумму долга) и т.д. (п. 16 Обзора, утв. Президиумом Верховного Суда РФ 20.12.2016).

При этом законодательством не допускается обращение взыскания по долгам должника, в частности, на имущество, переданное на депонирование эскроу-агенту, а также на денежные средства, находящиеся на публичном депозитном счете. В указанных случаях взыскание обращается на соответствующие право (требование) должника к эскроу-агенту или его требования к владельцу счета (ч. 1 ст.

73.3, ч. 1 ст. 73.4 Закона N 229-ФЗ; ст.

ст. 860.11, 926.1 ГК РФ).

Потерпевшему остается ожидать поступления на свой счет денежных средств, взысканных приставом-исполнителем с виновника ДТП.

Если у виновника ДТП нет ОСАГО, что его ожидает?

Владелец автотранспорта при его эксплуатации должен заключить соглашение автогражданки. Поэтому при езде без полиса первое наказание – наложение штрафа. КоАП РФ в статье 12.37 пункте 2 установлена величина ответственности – 800 рублей.

Но что делать пострадавшему, если у виновника ДТП нет полиса ОСАГО? Может ли потерпевший обратиться к собственному страховщику за компенсацией? Здесь важно понимать сущность страхования автогражданской ответственности.

Федеральный закон №40 в статье 6 пункте 1 указывает: «Объект обязательного страхования – это имущественные интересы, которые связаны с риском автогражданской ответственности собственника ТС по обязательствам, которые появились в результате нанесения ущерба имуществу, здоровью и жизни пострадавших при эксплуатации автотранспорта на территории России».

Это значит, что автогражданка страхует вероятность возникновения ответственности шофёра. Если на виноватого в дорожной аварии действует страхование автогражданской ответственности и возник страховой случай (авария), тогда организация возместит причинённый вред потерпевшему. По ОСАГО нельзя произвести ремонтные работы по отношению к его транспортному средству.

Что делать потерпевшему, если у виновника ДТП нет ОСАГО, и он причинил вред здоровью

Если в дорожном инциденте виноват водитель, у которого нет действующей автогражданки, а в аварии пострадали граждане, травмированные имеют право на компенсацию. Это устанавливает 18 статья ФЗ №40. Потерпевший должен направить профессиональному объединению страховщиков обращение и предоставить им заявление с требованием о возмещении.

Ему следует приложить документацию, её комплект устанавливают правила автогражданки.

Невиновной стороне будет выплачена компенсация. В будущем в порядке регресса по заявлению РСА сумма будет взыскана с виновника ДТП, который управлял автомобилем без полиса ОСАГО. Сейчас у потерпевшего есть возможность выбирать: потребовать компенсации ущерба после аварии у её виновника либо с Союза автостраховщиков.

Кто платит, если у виновника нет ОСАГО, а у пострадавшего оформлено КАСКО

Если у пострадавшего есть КАСКО, а виновник ДТП без ОСАГО, это значительно облегчает ситуацию. В таких условиях не нужно будет самостоятельно взыскивать с нарушителя правил ущерб, а это нередко бывает проблематично. Компенсацию будет производить компания, с которой заключён договор комплексного страхования.

Для этого важно правильно оформить дорожно-транспортное происшествие, только после этого необходимо обратиться к страховщику.

Собственнику автомобиля необходимо восстановить его по КАСКО. Однако это не значит, что виновный водитель будет освобождён от ответственности. После компенсации причинённого вреда потерпевшему страховщик предъявит требования в порядке суброгации к виновной стороне и возместит причинённые убытки.

Порядок действий, если попал в ДТП, а у виновника нет ОСАГО

С самого начала после аварии на дороге важно определить, имеет ли другая сторона действующую автогражданку. Второй водитель должен предоставить данные сведения. Если окажется, что у виновного автомобилиста отсутствует полис, порядок действий будет зависеть от определённой ситуации и может отличаться в каждом конкретном случае.

Этап 1. Оформление аварии в установленном законодательством порядке

Это поможет упростить взыскание компенсации причинённого вреда с виноватого в аварии водителя, у которого нет действующей автогражданки. Также будут отсутствовать основания для обвинения автомобилиста в том, что он оставил место аварии и нарушил правила дорожного движения.

Если у виновника нет полиса ОСАГО, оформление документов о дорожно-транспортном происшествии не может производиться без инспектора ГИБДД. Если хотя бы у одного участника ДТП нет автогражданки, тогда не допускается оформление европротокола. Без дорожной полиции правильно оформить инцидент не получится.

Этап 2. Взыскание возмещения с виновного водителя

Важно удостовериться, что виновный в ДТП автомобилист осознаёт, что если у него нет действующего ОСАГО, то именно он будет обязан компенсировать причинённый ущерб. Сделать это можно следующим образом:

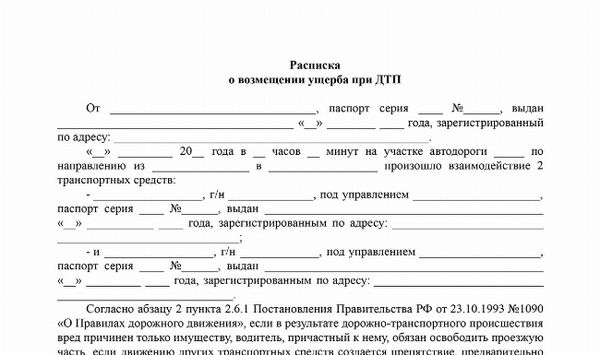

- Непосредственно на месте аварии. Если у виновника нет ОСАГО, но он хочет сразу же заплатить и компенсировать причинённый ущерб, с величиной которого согласен пострадавший. Тогда важно, чтобы водитель пострадавшего авто после получения денег должен написать соответствующую расписку.

- Через некоторое время после аварии. Если виновный водитель не имеет возможности сразу же после ДТП произвести возмещение причинённого вреда, он может составить расписку о компенсации ущерба с обязательством произвести возмещение. Стороны инцидента могут разработать договор о возмещении ущерба. Когда причинённый вред будет выплачен, пострадавший составит и направит виновному водителю без ОСАГО расписку, что необходимая сумма получена.

На практике не всегда виновный водитель, который пообещал произвести денежную выплату, в будущем отказывается это делать. Рассмотрим, как можно защитить свои права.

Если виновный водитель не является хозяином транспортного средства

Если у виновного в аварии отсутствует ОСАГО, а он при этом не является хозяином транспортного средства, тогда требование о выплате вреда предъявляется ему. Это происходит лишь в том случае, если у шофёра отсутствует автогражданка. При наличии страховки, в которую не вписан автомобилист-виновник, пострадавший может подать заявление страховщику о выплате возмещения.

Если ОСАГО поддельный либо просроченный

Если виновный водитель имеет просроченную автогражданку либо договор является поддельным, тогда его статус приравнивается к тому, что автомобилист не имеет страховки.

Понятия «период эксплуатации автотранспорта» и «срок страхования» – это не одно и тоже. Федеральный закон №40 позволяет подписать соглашение обязательного страхования при сезонной эксплуатации машины либо в течение нескольких месяцев в году. При возникновении дорожно-транспортного происшествия в период, который не охватывает автогражданка, пострадавший сможет получить страховую компенсацию, а виновному водителю будет выдвинуто регрессивное требование страховой компенсировать причинённый вред.

Если виновник ДТП скрылся с места аварии и не имеет ОСАГО

Оставшийся на месте аварии автомобилист должен вызвать инспектора ГИБДД и сообщить о происшествии. Свидетели дорожного инцидента могут оказать помощь в поиске и установлении вины. В случае нахождения сбежавшего виновника аварии, если он откажет в компенсации причинённого вреда, пострадавший имеет право подать судебный иск.

Во время разбирательства нужно будет доказать, что ДТП случилось из-за действий ответчика.

Если виноватого в ДТП найти не получилось, тогда возмещение ущерба, который был причинён транспортному средству, получить не удастся. В случае причинения вреда ущерба здоровью неизвестным лицом пострадавшему может быть произведена компенсация. Чтобы её получить, нужно обратиться в РСА.

Если виновник без ОСАГО и без работы

Если в дорожном происшествии виноват водитель, у которого нет действующей автогражданки и он является безработным, это не может выступать основанием для освобождения от ответственности. Например, можно договориться с пострадавшей стороной производить возмещение по частям.

В тех случаях, если у виновника нет полиса ОСАГО, и он не хочет производить возмещение, тогда для его получения пострадавшему придётся подать судебный иск на автомобилиста за уклонение от ответственности. Суд может учесть отсутствие дохода у виновного и уменьшить возмещаемую сумму.

Получение компенсации по ОСАГО, если страховщик обанкротился либо потерял лицензию

Если страховщик признан банкротом либо у него отозвана лицензия, является ли это равнозначным отсутствию автогражданки у виновного водителя? В соответствии с 18 статьёй закона №40, при отзыве лицензии у страховой компании виновного водителя либо при её признании банкротом будет произведена компенсационная выплата ущерба, который был причинён:

- имуществу пострадавшего;

- жизни и здоровью людей.

Чтобы получить компенсацию, пострадавший обязан обратиться в РСА, подать в организацию заявление с требованием произвести возмещение. Также необходимо предоставить документацию, которую требуют правила ОСАГО.

Порядок действий для оформления досудебной претензии

Перед тем, как подавать судебный иск, лучше попробовать уладить дело миром. Так, если виновный водитель возражает против возмещения, следует вызвать на место ДТП инспектора ГИБДД. Последний должен получить все данные о виновнике – ФИО, адрес прописки, контактную информацию и наличие ОСАГО. После этого следует составить юридическую претензию.

- Отчёт об экспертной оценке. Обычно эта услуга стоит несколько тысяч рублей. Без неё шансы на успех будут минимальны. В случае выигрыша дела в суде расходы компенсирует проигравшая сторона. При экспертной оценке обязательно должен присутствовать виновный в аварии водитель.

- В случае невозможности восстановления транспортного средства требуется отчёт о его утилизации. Его цена приблизительно такая, как и независимой экспертизы.

- Досудебная претензия. Её могут разработать юристы, но при желании документ можно составить самостоятельно. В нём следует обозначить такие данные: место ДТП, направление движения машины и детали инцидента. Лучше свои требования подтвердить цитатами из российского законодательства. В претензии должна чётко фигурировать величина возмещения.

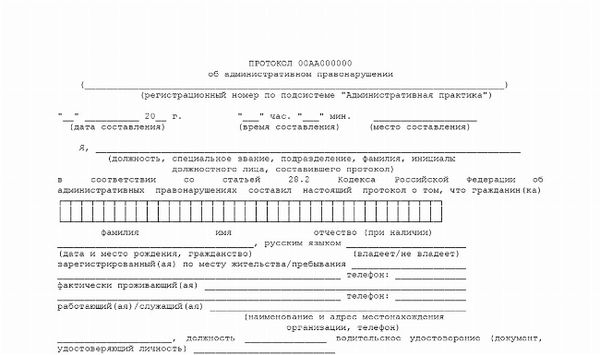

Потерпевший может включить в сумму возмещения деньги, которые потрачены на юридические услуги, проведение экспертизы, а также включить компенсацию морального ущерба. К претензии необходимо приложить копии каждого используемого в процессе документа и подтверждение расходов (чеки). К ним относятся: досудебная претензия, отчёт экспертизы, бумаги на автомобиль, а также постановление об административном нарушении.

Многие виновники соглашаются уже на данном этапе произвести возмещение убытков пострадавшему. Это связано с тем, что шансов выиграть в суде у них немного. Однако в случае судебного разбирательства проигравший дополнительно возместит расходы на проведение тяжбы, а это немалые деньги.

Как видно, даже если у виновника ДТП нет полиса ОСАГО, это вовсе не значит, что у потерпевшего нет шансов получить финансовое возмещение. Конечно, процедура может затянуться. Но если всё делать правильно и не допускать ошибок, то удастся получить компенсацию не только материальных потерь и вреда здоровью, но и морального ущерба.

Ответственность за езду без полиса ОСАГО

Федеральным законом от 25.04.2002 № 40-ФЗ и ст. 12.37 КоАП РФ предусмотрена административная ответственность за управление автомобилем без оформления полиса обязательного страхования гражданской ответственности. Штраф предусмотрен в размере от 500 до 800 рублей.

Сам факт наличия или отсутствия полиса ОСАГО не влияет на виновность лица и возможное наказание за совершенное правонарушение или преступление на дороге.

Важно! Есть возможность воспользоваться скидкой 50% при оплате штрафа в течение 20 дней с момента вынесения постановления об административном правонарушении.

Что делать, если у виновника ДТП нет ОСАГО?

Хорошо, если у вас есть КАСКО. Имея этот полис и попав в аварию, вам следует обратиться в свою страховую компанию, а она уже в свою очередь будет разбираться с виновным и возмещать потери. А если полиса нет? Оформить европротокол не получится, страховая компания не возместит потери, и принимать меры, чтобы защитить себя, нужно уже самому.

Какие – рассмотрим ниже.

Вызов ДПС в случае ДТП без страховки

В интернете встречаются советы о том, что после аварии, если виновник ДТП без ОСАГО, но раскаивается и со всем согласен, можно по-быстрому разобраться на месте и разойтись. Для такого лица это выгодный вариант, поскольку не придется оплачивать штраф за езду без полиса и нарушение ПДД. А если виновник ДТП без страховки и пьяный, то еще и избежать штрафа или лишения прав за вождение в нетрезвом виде.

Состояние опьянения водителя при отсутствии полиса ОСАГО на процедуру и объем компенсаций никак не влияет.

С одной стороны быстрое возмещение, конечно, экономит время, и если повреждения небольшие, а другая сторона готова заплатить вам за ущерб сразу же, претензий ни у кого нет, то это хороший вариант. Иначе придется столкнуться с досудебным и судебным порядком решения споров, и вся волокита ляжет на ваши плечи.

Если с вами произошла авария и у виновника нет ОСАГО, вызывайте ГИБДД для оформления происшествия. Это ваша дополнительная страховка.

С другой стороны, хоть виновник аварии и признал вину, но может потом передумать, и вы останетесь ни с чем. Иногда прийти к обоюдно выгодному решению на месте не получается. Поэтому начать надо со звонка в Госавтоинспекцию и документальной фиксации дорожно-транспортного происшествия.

Среди прочего вы сами можете делать фото, снимать видео, которое, возможно, пригодиться в дальнейшем разбирательстве.

Оформление расписки о ремонте автомобиля

Документ составляется в произвольной форме. В текст расписки необходимо вписать:

- ФИО участников ДТП с указанием паспортных данных, адресами регистрации и проживания, телефоном (если паспорт отсутствует – водительские права)

- Данные автомобилей – участников аварии с указанием модели, регистрационного номера, номера ПТС, VIN

- Описание обстоятельств происшествия с указанием даты, точного адреса места происшествия

- Факт признания своей вины оппонентом

- Повреждения, полученные вашим автомобилем

- Сумма, необходимая для ремонта и восстановления

- Сроки, в которые деньги должны быть переданы потерпевшему

Данный документ лучше подписать обеими сторонами с расшифровкой подписи. И желательно, чтобы виновник своей рукой написал, что вину он признает полностью и с суммой компенсации согласен.

Досудебная претензия к виновнику ДТП без страховки

Однако, создавший аварию не всегда согласен со своей виной или размером ущерба. Или же после компенсации на месте аварии при дальнейшем ремонте может выясниться, что повреждения более серьезные и сразу заметны не были. С необоснованно завышенными расходами другая сторона тоже вряд ли согласится, где же золотая середина?

Как определить размер ущерба?

В идеале лучше провести независимую оценочную экспертизу. Затраты на нее первоначально ложатся на заинтересованную сторону, но в дальнейшем в претензионном порядке и судебном ее стоимость, при положительном решении, будет компенсирована за счет виновника аварии.

Того, кто виноват в ДТП без страховки, закон обязывает известить о дате, времени, месте проведения экспертизы. И не просто позвонить, а направить письменное извещение по его адресу заказным письмом с уведомлением. Поскольку вторая сторона имеет право присутствовать при проведении экспертизы, задавать вопросы и спорить о цене ремонта.

Судебная практика исходит из стоимости ремонта без учета амортизации заменяемых запчастей. Виновник происшествия может сразу же согласиться компенсировать ущерб, но и в этом случае рекомендуется оформить и направить претензию на случай задержки с выплатой, смерти должника и иных.

Главное в досудебной претензии не её требования, а их обоснование: документы, подтверждающие виновность лица в ДТП, чеки на расходы, приглашения на экспертизу, само экспертное заключение и иные. Если вопрос решится на досудебной стадии, то это сэкономит клиенту много времени и денег. Юристы ЕЮС, основываясь на многолетнем опыте, помогут вам грамотно рассчитать размер ущерба, подготовить такую претензию, поддержат вас и будут вести переговоры с противоположной стороной вплоть до окончательного решения вопроса.

Решение вопроса в суде, если у виновника ДТП нет ОСАГО

Когда в претензионном порядке стороны не договорились, то следующим шагом будет подача иска в суд. На основании ст. 1064, ст.

1079 ГК РФ ответственность за вред, причиненный деятельностью, создающей повышенную опасность для окружающих, несет виновник ДТП без страховки. Судебная практика здесь встает на путь защиты интересов пострадавшего. И в некоторых случаях суд взыскивает ущерб не только с причинителя вреда, но и солидарно с владельца автомобиля.

Особенно это актуально в случаях с такси.

Исковое заявление о возмещении ущерба, причиненного в результате аварии, по общему правилу подается в суд по месту проживания ответчика. Подсудность зависит от цены иска. Требования до 50 000 рублей рассматривает мировой судья, свыше данной суммы – районный суд. Стоимость госпошлины также рассчитывается исходя из стоимости иска.

Для обеспечения иска и гарантии исполнения решения суда зачастую имеет смысл предъявить в суд ходатайство о наложении ареста на имущество ответчика и в частности на его транспортное средство.

Помимо требований, указанных для досудебной претензии, к судебным можно добавить:

- государственную пошлину

- понесенные убытки

- затраты на лекарства

- почтовые расходы

- траты на ксерокопирование документов

Список открыт и зависит от конкретной ситуации. Естественно, что каждый пункт нужно обосновать.

Исполнительное производство в отношении виновника ДТП, у которого нет страховки

Есть вероятность, что у водителя без ОСАГО может не оказаться суммы, достаточной для погашения долга по исполнительному листу. Однако безработица, отсутствие дохода от ответственности за совершенное дорожное происшествие не освобождают, а грозят только накручиванием пени в случае неуплаты. Розыск имущества и отслеживание поступающих должникам денежных сумм – работа приставов.

Судебные приставы – исполнители имеют право как реализовать имеющуюся собственность, так и, при наличии дохода, удерживать из него в случае повреждения только имущества до 50%, а при причинению вреда здоровью – до 70 %. Но рабочая нагрузка на ФССП такова, что не до каждого исполнительного производства доходят руки, и тогда процесс возврата стоимости ремонта может затянуться надолго.

Мало добиться положительного решения суда о возмещении виновником ДТП без страховки материального ущерба и вреда здоровью, нужно еще добиться возврата этих денег. Круглосуточные консультации наших юристов поддержат вас и покажут, что тупиковых ситуаций нет. Мы осуществляем представление интересов клиентов в государственных органах, в том числе и в ФССП, и помогаем им ускорять бюрократические процессы.

Судебная практика по возмещению вреда

В случае, когда виновник ДТП без страховки, судебная практика идет по пути соблюдения баланса интересов потерпевшей стороны, которая заинтересована как можно скорее полностью компенсировать свои расходы, восстановить поврежденное транспортное средство, и причинившего вред лица, заинтересованность которого в том, чтобы на него не были возложены иные, не находящиеся в причинно-следственной связи с аварией, расходы (Постановление Конституционного Суда РФ от 10.03.2017 № 6-П).

На основании этого суд вменяет в обязанность ответчику возместить ущерб без учета износа узлов и деталей, подлежащих замене. То есть, если в момент инцидента пострадал бампер автомобиля, и он был уже достаточно изношен, суд, определяя стоимость затрат, подлежащих возмещению, исходит из полной стоимости такого бампера, как если бы он был новый. А разница между этими двумя суммами может быть очень значительной.

Пример

Дело № 2-1752/2020 Кузовенко В.В. — виновник ДТП без страховки. Пострадавший Елешев И.К.

обратился в суд с иском о взыскании суммы ущерба размером в 122 666 рублей за поврежденный автомобиль и дополнительных расходов. Как доказательство затрат на восстановление автомобиля в суд предъявлена независимая экспертиза, в выводах которой значилось, что рыночная стоимость ремонта без учета падения стоимости заменяемых запчастей из-за износа составляет 122 700 рублей, а с учетом падения стоимости — 61 300 рублей. Суд принял эту экспертизу и взыскал с виновника аварии Кузовенко В.В.

полную стоимость ремонта размером в 122 666 рублей.

Частые вопросы

Что делать, если у виновника аварии нет ОСАГО, и при этом он ещё и гражданин иностранного государства?

В данном случае ситуация усложняется. Обратиться за возмещением ущерба в суд можно и в России. Однако после вступления судебного решения в силу, если оно вынесено в вашу пользу, нужно обратиться в суд той страны, гражданином которой является виновник, для признания и передачи местной службе судебных приставов.

И на положительный исход таких действий можно надеяться, если между Россией и это страной заключено международное соглашение о признании и приведении в исполнение иностранных судебных решений. Если виноват в ДТП без страховки таксист – иностранец, то есть вариант подать исковое требование о возмещении вреда в отношении владельца автомобиля. Но тут уже нужно разбираться в договорных взаимоотношениях таксиста и агрегатора такси.

Виновник ДТП без страховки, но и пострадавшая сторона никак не застраховала свой автомобиль. В чем особенности компенсации вреда?

Начнем с того, что пострадавшей стороне при таком развитии событий также придется заплатить административный штраф. Однако право на получение выплаты у него сохраняется на общем основании, независимо от того виновник ДТП без ОСАГО или нет. При этом составление европротокола также невозможно, нужно оформлять аварию с участием сотрудников ДПС.

И далее действовать по описанной выше схеме. Если бы у виновного лица страховка была, а у потерпевшего нет, то тогда нужно самому обращаться в страховую компанию участника движения, устроившего аварию.

Как быть, если не известно, у виновника ДТП нет страховки или есть, потому что он скрылся с места происшествия?

Начать нужно с вызова ГИБДД на место аварии так как необходимо зафиксировать сам факт аварии, причиненные повреждения технике и здоровью человека. После этого сотрудники полиции обязаны принять меры для установления машины и лица, находившегося за рулем. В том случае, если автомобиль будет найден и окажется, что он застрахован, то всё возмещение будет происходить в обычном порядке.

Иначе возможно получение компенсации за причиненный вред жизни и здоровью со стороны Российского союза автостраховщиков (РСА). Но сумма её ограничена в 500 000 рублей на каждого потерпевшего.

Смерть не освобождает от ответственности за причиненный ущерб и расходов на его погашение. При условии, что судебное решение по иску потерпевшей стороны вступило в силу и на руках имеется исполнительный лист, то автонарушитель становится должником. После его кончины, если он не погасил долг, такая обязанность переходит к его правопреемникам.

Однако право требования с наследника(-ов) приобретается пострадавшей стороной только после того, как он(и) вступят в наследство, то есть не ранее, чем через полгода после смерти родственника.