Разберем на примере. Евро сейчас стоит 90,44 рубля. Мы думаем, что через час оно будет стоить дороже этой суммы. Насколько дороже – без разницы. Мы говорим своему брокеру (компании, которая выполняет мои торговые приказы): «Ставим сто долларов на то, что евро подорожает».

Брокер находит человека, который думает, что евро, наоборот, подешевеет через час.

И тоже ставит на это сто долларов. Мы заключаем «пари». Каждый поставил сто долларов. Сидим, ждем.

Проходит час. Брокер смотрит на график цены. Евро стоит 90,45 рубля. На 0,01 рубля больше, чем было. Мы выиграли.

Человек, который со мной спорил, отдает брокеру сто долларов. Брокер оставляет часть этой суммы (долларов двадцать) себе, а остальное отдает нам. Почему брокер забрал 20% моего «выигрыша»? Потому что надо было найти того, кто сделает такую же ставку, как мы, проследить на курсом евро, списать у проигравшего деньги со счета.

Все эти услуги не бесплатные.

Итог: наш оппонент потерял 100 долларов, мы заработали 80, брокер – 20 долларов. Всё.

Чем сделки с опционами отличаются от обычного трейдинга? Трейдинг – это когда вы покупаете какой-то финансовый инструмент (тот же евро, например), ждете, когда он подорожает, продаете, забираете себе разницу. Чем больше разница в курсе покупки и курсе продажи, тем больше ваш заработок.

Опцион – это «пари» с другим трейдером. Вы делаете какой-то прогноз, ставите заранее определенную сумму денег и назначаете определенное время, когда надо будет проверять результат. Когда время выходит, вы смотрите, оправдался ваш прогноз или нет. Если оправдался – получаете фиксированную сумму денег, если нет – теряете свою ставку.

В опционе заранее известны:

- Размер прибыли, если ваш прогноз оправдался.

- Размер убытка, если прогноз не оправдался.

- Время, через которое «подводятся итоги»: секунда, минута, час, день…

Опционы, Форекс или фондовый рынок – что лучше

Мы уже сравнивали опционы со ставками на футбол. Форекс – это как ставки на лошадей. Вы предполагаете, какая лошадь в паре USD/RUB (доллар/рубль) придет первой – будет доллар стоить дороже рубля или рубль будет стоить дороже доллара.

Когда вы инвестируете в фондовый рынок, вы покупаете ценные бумаги. Обратите внимание на само слово – «ценные», они априори имеют ценность. Если покупаете акцию – получаете право на часть доходов компании (дивиденды) или на часть имущества, которое остается после банкротства компании.

Если покупаете облигацию – даете деньги в долг компании или государству, получаете право на их возврат с процентом в определенный срок.

Ваши ценные бумаги никуда не денутся, потому что хранятся в депозитарии (что означает это слово, читайте в отдельной статье). Даже если брокер обанкротится, эти бумаги будут переданы другому брокеру. Нельзя просто так взять и продать ваши акции и облигации без вашего разрешения.

Фондовый рынок позволяет вам покупать реальные активы, а не делать ставки и надеяться на удачу в азартной игре.

Более того, мнение всех специалистов таково, что фондовый рынок в долгосрочной перспективе постоянно растет. Да и графики это подтверждают. Вот динамика роста индекса Московской биржи с 1998 по 2020 год:

Индекс S&B 500 с 1970 года:

Вот динамика роста американских акций за сто лет:

Скрины доказывают перспективность не столько трейдинга, сколько пассивных инвестиций в фондовый рынок, но это уже тема отдельной статьи.

Принцип торговли

Если трейдер не угадал — он теряет деньги, которые потратил на покупку контракта. Если цена не изменилась, трейдер ничего не теряет и не получает.

Некоторые брокеры, если трейдер проиграл, компенсируют ему несколько процентов от вложения, чем и привлекают клиентов.

Поскольку бинарные опционы позволяют получить большую прибыль за короткий промежуток времени, их в основном используют в спекулятивных целях.

Воровство

Мошенники блокируют вывод средств и отказываются возвращать депозит и прибыль клиента, либо просто воруют деньги со счетов трейдеров под видом комиссий.

Манипуляции с платформой

Брокеры манипулируют с торговой платформой. Они изменяют размеры выплат и цены, и не соблюдают временные интервалы, чтобы сделка получилась убыточной. Такие методы используют при краткосрочных опционах, чтобы трейдер не смог ничего доказать, либо вообще не заметил обман.

Бывает, что платформа зависает, когда клиент пытается совершить успешную сделку, и активируется, когда сделка становится проигрышной.

Обещание бонусов и запрет на снятие денег

Бывает, что мошенники зачисляют бонусные средства новому клиенту. Однако вывести их можно только сделав оборот, который во много раз превышает сумму бонуса. Пока трейдер не сделает оборот на нужную сумму, он не может снять никакие деньги со своего счета.

Использование персональных данных клиентов

Брокеры запрашивают фото кредитной карты, документов и персональные данные клиента, чтобы снять деньги с его карты, открыть счета на имя трейдера в других компаниях или продать эти данные другим мошенническим организациям. Бывает, что мошенники присылают трейдеру на электронную почту письмо со ссылками, которые используются для кражи паролей.

Стоит ли торговать бинарными опционами?

Торговля бинарными опционами не безопасна. Даже если попадется добросовестный брокер, шансов потерять деньги больше, чем заработать, ведь потенциальный убыток по каждой сделке выше потенциальной прибыли.

Чтобы уберечь себя от обмана и серьезных потерь, лучше не использовать сомнительные инструменты, особенно когда есть альтернативные, более надежные варианты заработка.

Как это работает?

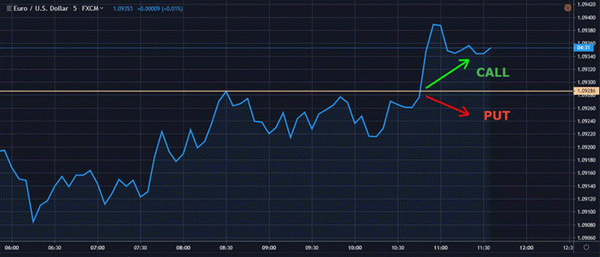

Пример соглашения для валютной пары EUR/USD. Анализ 5-минутного графика показывает, что имеется два варианта развития конкретной рыночной ситуации в ближайшее время – стоимость может вырасти после выхода за определенный диапазон или оттолкнется от его верхней границы и уйдет вниз. Базовым средством в данном примере является валютная пара Евро/Доллар.

Цена выходит за границы диапазона и можно предполагать, что движение вверх продолжится. В таком случае целесообразно купить опцию «Вверх» (Call). Открытие сделки происходит по цене «страйк», завершение — в установленный срок экспирации.

Если на завершающем этапе котировки будут располагаться хоть на один пункт сверх уровня страйка, транзакция принесет прибыль, если уйдет в противоположный бок — убытки. Величина прибыльности не зависит от количества пунктов, на которое переместился товар, а только от объема миссии — ставки и результативности опциона. Если трейдер купил Кол за $100, с доходом 80%, периодом истечения через 15 минут, то при закрытии в плюс прибыль составит $80, при минусовом результате трата денег равна ставке, в нашем случае $100.

При прогнозе понижающего движения, покупается Put.

Электронные соглашения и бинарные торги отлично подходят для начинающих торговцев. Старт не требует огромных вложений и глубоких финансово-экономических знаний в сфере рыночных биржевых процессов.

Бинарные брокеры устанавливают минимальный размер депозита — всего от 10 долларов, совершать процедуры можно от 1-го доллара. Такие лояльные условия привлекают перспективой торговать без значительных трат и угроз для семейного бюджета.

Особенности инструмента

Пришло время рассказать все о торговле бинарными опционами .

Здесь оперируют теми же объектами, что и на Форексе или фондовом рынке. Аналитика базируется на методах фундаментального и технического анализа. Используются аналогичные торговые стратегии.

Но процедуры с цифровыми договорами имеют свои особенности, и отличаются от простой покупки/продажи валюты или акций. По механизму действия и терминологии они ближе к классическим ванильным опционам .

Доходность

Прибыль в операциях с этими договоренностями не зависит от изменения цены товара с момента начала до закрывания сделки. Ее значение составляет процент от ставки — стоимости покупки опциона. Величина процентных поступлений указана в спецификации и варьируется для разных объектов и сделок в зависимости от ликвидности и рискованности, составляет от 10% до 80%, по особенно незащищенным транзакциям может превышать 100% и не меньше.

Так что стоит хорошо подумать, прежде чем начать использовать такие опции.

В среде специалистов и экспертов много неоднозначных точек зрения об этом рыночном инструменте. Он имеет сильные и уязвимые стороны.

Плюсы и минусы

К преимуществам можно отнести:

- Относительную простоту — фиксирование суммы потенциальных поступлений или потерь, что избавляет от необходимости производить сложные расчеты уровней стоп-лосса и тейк-профита, когда еще нет опыта.

- Простую регистрацию на сайте брокера опций — минимум времени без пакета документов, а его потребует сотрудник фондовой биржи или фьючерсной.

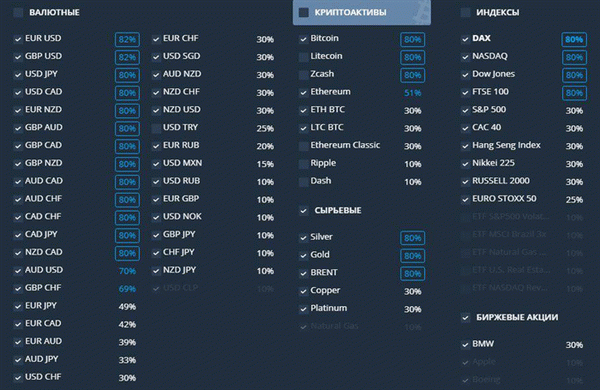

- Перспектива работать с обширным числом разнообразных ресурсов — акциями ведущих компаний, фондовыми индексами, нефтью, золотом, но с минимальными средствами, начиная от 100 долларов. Торговле на фондовом или срочном рынках необходимы более серьезные суммы на счете.

Из недостатков:

- Серьезная рисковость и отрицательное соотношение потенциальной прибыли и убытков. Доходная эффективность до 80% в соглашении сопровождается стопроцентной незащищенностью. Поэтому каждая неудачная операция будет обходиться дороже, чем выигрышная.

- Режим «турбо» на дистанции приносит неудачи. Вы не получите постоянный доход с минутных транзакций. Некоторые пробуют применить приемы из казино при торгах, что категорически противоречит «здравому» трейдингу. Это – 100% слив депозита в перспективе.

- Комиссионные достаточно крупные и взимаются при любом удобном случае при проведении торгов.