- Кто и когда сдает отчет

- Ответственность за несоблюдение сроков

- В каких случаях не накажут

- Способы отменить или снизить размер санкции

- Когда необходимо подавать отчёт СЗВ ТД в 2022 году?

- Что будет, если СЗВ ТД не подать вовремя?

- Заявление на получение цифровой электронной трудовой книжки

- Как подавать сведения о сотруднике без трудовой книжки

- Включать ли сотрудника при переводе с совместительства на постоянную основу

- Какая отчётность сдаётся и какой порядок существует

- Сроки сдачи отчётности в ПФР

- Штрафные санкции для нарушителей по отчётности в ПФР

- Подытожим

- В статье узнаете

- Кто и когда сдает СЗВ-ТД

- Какие штрафы

- Сдавать ли на совместителей и дистанционных

- Вносить ли иностранцев

- Заполнять ли Код выполняемой функции

- Как исправить

С 2025 года форму СЗВ-ТД сдавать не нужно! Последний раз отчитываемся за декабрь 2022 года. Это нужно сделать до 16.01.2023.

Изменение связано с объединением ПФР и ФСС. Законодатели объединили 5 форм СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД, ДСВ-3 и 4-ФСС в единый отчет ЕФС-1.

Кто и когда сдает отчет

Отчет сдают все работодатели при приеме или увольнении, переводе, регистрации заявления о способе ведения трудовой книжки и т. д. Сведения подают на всех работников, включая дистанционных, совместителей.

В отчете указывают сведения:

- прием, перевод, увольнение;

- подача заявления о переходе на электронную трудовую или о желании сохранить бумажный вариант трудовой книжки;

- изменение наименования организации;

- установление (присвоение) работнику второй и последующей профессии, специальности или квалификации;

- лишение права по приговору суда занимать определенные должности или заниматься определенным видом деятельности.

На основе передаваемых данных формируют электронную трудовую книжку, поэтому закон устанавливает штраф за не вовремя сданный СЗВ-ТД для организаций. Помимо просрочки с отчетом, накажут за его непредоставление и за неверные сведения. Законом установлено, какой штраф за опоздание СЗВ-ТД по заявлению о бумажной трудовой книжке, — от 300 до 500 рублей.

Конкретную сумму определяют по количеству дней просрочки и количеству сотрудников.

Сроки направления отчетности установлены ст. 11 ФЗ № 27: не позднее 15-го числа месяца, следующего за отчетным. Сведения о приеме и увольнении передают не позднее дня, следующего за изданием соответствующего приказа. Сроки исчисляют в рабочих днях, закон устанавливает штраф за несданный СЗВ-ТД — от 300 до 500 рублей.

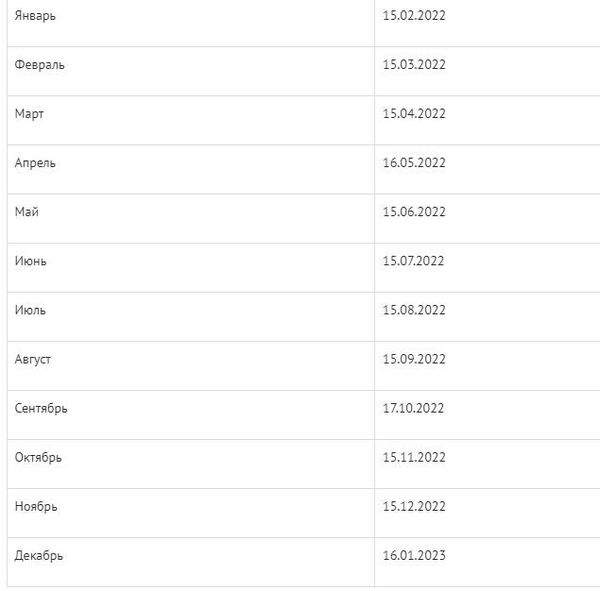

Ознакомьтесь с графиком сдачи:

Ответственность за несоблюдение сроков

К ответственности привлекут по ст. 15.33.2 КоАП РФ. Норма предусматривает наказание: штраф за несдачу СЗВ-ТД в 2022 году — от 300 до 500 рублей за предоставление недостоверных сведений о работниках.

По ст. 15.33.2 КоАП РФ, санкции за несвоевременную сдачу отчета применяют с 01.01.2021, когда вступила в силу новая редакция кодекса. Ранее действовала иная норма за нарушение трудового законодательства: штрафные санкции за СЗВ-ТД назначали по ст.

5.27 КоАП РФ, к ответственности привлекали организации и должностных лиц. Должностных лиц наказывали от 1000 руб. до 5000 руб., организации — от 30 000 руб.

до 50 000 руб.

Действующая редакция КоАП РФ ст. 15.33.2 устанавливает, какой размер штрафа, если не отправил отчет об увольнении сотрудника при увольнении СЗВ-ТД и за иные нарушения: на должностных лиц — в размере от 300 до 500 рублей. Под должностным лицом понимают работника организации, выполняющего организационно-распорядительные и административно-хозяйственные функции (ст.

2.4 КоАП РФ): руководители организаций или структурных подразделений. К административной ответственности привлекут директора или руководителя отдела кадров.

Норма устанавливает штраф за нарушение срока сдачи СЗВ-ТД, за неверно указанные сведения в отчете, за его несдачу. Размер санкции зависит от тяжести нарушения, его определяет контролирующий орган или суд.

Закон устанавливает санкции за не вовремя сданный отчет СЗВ-ТД, штраф за несвоевременную сдачу в 2022 году распространяется на должностных лиц, для ИП ответственность не предусмотрена.

Эксперты КонсультантПлюс разобрали 5 причин, по которым могут снизить штраф по СЗВ-М. Используйте эти инструкции бесплатно.

В каких случаях не накажут

Не допускается назначение наказания за отчетность в период нерабочих дней (письмо ПФ РФ от 17.04.2020 № НП-08-24/8051 «О применении финансовых санкций»).

Способы отменить или снизить размер санкции

Снизить размер штрафа за несвоевременную сдачу СЗВ-ТД в 2022 году при приеме на работу и при нарушении иных сроков допустимо в судебном порядке. Оспорить в административном порядке размер нельзя: у ПФР нет полномочий по уменьшению санкций.

Направьте в суд ходатайство о снижении размера санкции, укажите на смягчающие вину обстоятельства:

- нарушение совершено впервые;

- просрочка незначительна;

- отсутствие негативных последствий нарушения;

- отсутствие умысла на совершение нарушения;

- наличие обстоятельств, препятствующих сдаче сведений вовремя.

Суд примет решение, какой штраф, если отчет об увольнении отправлен через 10 дней, с учетом тяжести совершенного правонарушения и наступивших последствий.

В 2017 году окончила НФИ КемГУ по специальности «юриспруденция». Начала работу помощником арбитражного управляющего (банкротство). Спустя 1,5 года перешла в администрацию бизнес-центра на должность руководителя юр. отдела. Сопровождаю бизнес.

Когда необходимо подавать отчёт СЗВ ТД в 2022 году?

Работодатель должен создать отчётность по форме СЗВ ТД в новом 2022 году, в котором предоставить список сотрудников, не зависимо от того, когда они были приняты на работу.

Если отчёт формируется за прошлый месяц, подать его нужно не позднее 15 числа следующего. Так, например, отчёт за февраль должен быть составлен и отправлен в пенсионный фонд любого числа до 15 марта. Сотрудники вносятся в опись при следующих случаях:

Заполнять форму СЗВ ТД необходимо на сотрудников, которые в течении периода отчётности подавали заявление на получение одного из видов трудовой книжки. Отчёт должен быть сформирован на следующую дату, когда происходили кадровые изменения с сотрудником. Если этот день припадает в дни праздника, её заменяют следующим рабочим днём.

Форму должны сформировать работодатели всех типов, а также индивидуальные предприниматели. Отчётность должна затрагивать лиц на удалённой работе, в том числе. Отчётность подаётся в пенсионный фонд по месту регистрации предприятия.

Что будет, если СЗВ ТД не подать вовремя?

Если предприниматель или предприятие вовремя не подаст отчётность по форме СЗВ ТД, фонд может выписать штраф в размере от 500 до 50 000 рублей. При этом учитывается не только факт не сдачи, но и нарушения правил заполнения формы. Если в отчёте найдутся грубые нарушения, также предполагается штраф.

Начальная сумма в размере 500 рублей может быть присвоена за неверные данные в отчёте за одно физическое лицо. Более крупные суммы штрафов предназначаются для крупных предприятий.

При очередном нарушении правил подачи отчётности или за отсутствие отчёта за определённый период штрафы возрастают для всех категорий предпринимательства. Это правило ещё не вступило в силу. Закон будет утверждён в июне 2022 года.

При этом можно учитываться случаи, когда штрафы не применяются. Также при сдаче отчёта СЗВ ТД может вовсе не назначаться наказания в виде оплаты штрафа. В некоторых случаях могут выноситься только предупреждения.

Сумму штрафа можно попытаться снизить. Для этого дождаться акта от ПФР с причинами нарушений и предоставить документ в письменном виде в фонд. В описи также указать свои возражения, описав подробно ситуацию.

А также добавить просьбу сократить сумму штрафа. Это может сработать, если она действительно завышена, на ваш взгляд, не соответствует провинности. Штраф может быть назначен ПФР за отчётность, которая была подана год или даже два назад.

И его необходимо будет выплатить по закону.

Заявление на получение цифровой электронной трудовой книжки

Работникам, которые устраиваются на работу в новом 2022 году, уже не будут оформляться бумажные копии документа о трудовом стаже. Это положение регулирует новый закон о цифровизации трудовой деятельности. Вести учёт будет пенсионный фон России, а все данные из старой книжки будут перенесены в электронную базу фонда.

Это в первую очередь выгодно гражданам, чтобы избавить их от потери документа и самостоятельного восстановления трудового стажа. Больше не придётся восстанавливать данные о том, где и сколько проработал человек.

Электронный документ также обезопасит граждан от потери данных о трудовой деятельности при ликвидации организации или реорганизации предприятия. Работник в любое время может получить сведения:

Для обращения на сайт Госуслуг пользователь должен завести учётную запись или войти в созданную, если она была заведена ранее. Для запроса данных никаких дополнительных документов не потребуется.

Как подавать сведения о сотруднике без трудовой книжки

Если работник не подавал заявку на получения того или иного вида документа после принятия нового закона, его также необходимо включить в список сотрудников. Это касается всех сотрудников, которые были зарегистрированы ранее, в том числе тех, которые поступили после 1 января 2022 года. При этом понадобится один раз создать по нему отчёт и в будущем включать в документ только в том случае, если были кадровые изменения с его участием: увольнение, повышение, принятие на другую ставку и т.д.

Когда сотрудник увольняется, отчёт необходимо составить на следующий день после подачи заявления об уходе. В остальных случаях кадровых изменений отчёт необходимо формировать не позднее 15 числа следующего месяца. Если включить работника в отчётность в тот же день, когда он подал заявку, это считается нарушением.

За который можно получить штраф при сдаче СЗВ ТД в 2022 году. Сюда нет необходимости включать сведения о награждениях сотрудников или о премиальных выплатах.

Не следует также включать сотрудника в отчётность в том случае, если в прошлом или текущем месяце произошло восстановление его на рабочую должность. А в случае, если в прошлом месяце или за предыдущие периоды были записаны данные об увольнении, их нужно перекрыть отменяющей формой СЗВ ТД. Для этого создаётся новая форма, в которой указываются это положение.

Остальные графы, которые не требуется заполнять, можно заполнить знаком x. Если сотрудник переводится в другой отдел, филиал на постоянную основу, эти данные также вносятся в отчёт.

Включать ли сотрудника при переводе с совместительства на постоянную основу

При изменении вида сотрудничества и приёме работника по совместительству на постоянную работу, этот факт также записывается в отчётности. Но перед этим необходимо составить форму СЗВ ТД на увольнение его из предыдущей должности. После чего создать документ на принятие сотрудника на новую должность.

Если было создано ранее дополнительное соглашение к договору об изменениях в условии сотрудничества, то данное мероприятие нужно оформить в виде приёма на работу по совместительству у определённого работодателя.

Кадровые изменения бывают разного типа, из-за чего может происходить путаница. К примеру, при повышении в звании или переводе сотрудника на новую должность этот факт должен быть освещён в отчёте. Тогда как повышение оклада сотрудника не является важными сведениями для отчётности.

Эти данные не следует вносить в отчёт. Дополнительные положение по трудовому кодексу можно найти на сайте пенсионного фонда.

Какая отчётность сдаётся и какой порядок существует

Существуют три формы отчётности , которые являются обязательными. Всё это прописано в ст. 11 ФЗ от 01.04.96 № 27-ФЗ.

- СЗВ-М. Это форма, утверждённая постановлением № 103п от 15.04.2021, в которой указывают всех сотрудников и их данные (ФИО, СНИЛС, ИНН).

- СЗВ-СТАЖ. Как понятно из второй части названия, в этой форме содержатся данные о стаже сотрудников компании или наёмных работников ИП. Форму утвердили постановлением № 507п от 06.12.2018.

- СЗВ-ТД. Эту форму, утверждённую постановлением № 730п от 25.12.2019, ввели не так давно. В ней содержится полная информация о кадровых событиях и датах (приём на работу, перевод на другую должность, увольнение). Эти данные становятся основой для ведения электронной трудовой книжки.

Существует и дополнительная отчётность. Три формы, которые подаются по требованию, утверждены одним постановлением — № 507п от 06.12.2018.

- СЗВ-ИСХ. Эта форма должна сдаваться тогда, когда страхователь до 2017 года не подал сведений о своих сотрудниках.

- СЗВ-КОРР. Это форма для исправления ошибок, которые оказались в уже сданных отчётах.

- ОДВ-1. По своей сути это форма-опись. Она не сдаётся отдельно, но при этом сопровождает другие сданные формы (обязательную СЗВ-СТАЖ и две дополнительные).

Бумажная форма сдачи отчётности может быть использована только теми компаниями или ИП, где общее число сотрудников не превышает 25 человек, но при желании они также могут сдавать и электронные формы. Во всех остальных случаях (от 26 работников) отчётность сдаётся исключительно в электронном виде. Это прописано в п. 2 ст. 8 ФЗ № 27-ФЗ.

Используйте Личный кабинет Эвотора для управления продажами. Контроль выручки, подключение приложений, дашборд с показателями бизнеса.

Сроки сдачи отчётности в ПФР

Из трёх обязательных форм отчётности ежемесячно сдаётся только одна — СЗВ-М. Её нужно предоставить до 15 числа следующего месяца — к примеру, отчёт за сентябрь нужно сдать до 15 октября. Вторая обязательная форма сдаётся ежегодно, один раз, не позже 1 марта.

Исключение — если кто-то из сотрудников выходит на пенсию: в таком случае форму нужно будет сдать не позже, чем через три дня после приказа.

Третья из обязательных форм сдаётся при приёме на работу нового сотрудника или увольнении действующего. Это необходимо сделать сразу же, на следующий день после подписания приказа в обоих случаях.

Для того чтобы обозначить переводы с должности на должность или из отдела в отдел, переименования, заявления о выборе формата трудовой, отчётность сдаётся каждый месяц — не позже 15 числа того месяца, который наступает за отчётным. СЗВ-ИСХ, СЗВ ‑ КОРР — формы, которые нужно сдать сразу же после того, как была обнаружена ошибка, а ОДВ-1 по срокам привязана к тому времени, когда сдаются сразу три формы — СЗВ-СТАЖ, СЗВ-КОРР и СЗВ-ИСХ.

Важно: когда срок сдачи той или иной формы попадает на выходной или официально праздничный день, то отправка формы смещается на первый же рабочий день после него.

Штрафные санкции для нарушителей по отчётности в ПФР

В Пенсионном фонде строго следят за правильностью заполнения форм и соблюдением сроков их сдачи . Все формы, а также порядок их заполнения, описаны в постановлении Правления ПФР № 485п от 27.09.2019. Штраф назначат в нескольких случаях:

- когда просрочена отчётность по сотрудникам (по одному или нескольким);

- если отчётность представлена не в полном объёме или же её вовсе не сдали.

Если обнаружены нарушения, Пенсионный фонд первым делом должен составить акт. Именно этот документ передаётся работодателю и становится предпосылкой для начисления штрафа. ПФР может использовать три способа: передать акт под расписку руководителю компании, отправить заказное письмо или же отослать документ в электронном виде по ТКС.

С момента получения акта у работодателя есть 15 дней, в течение которых должны быть представлены разъяснения по выявленным ошибкам или по несдаче отчётности. Если ситуация спорная, работодатель может подать возражение — в таком случае будет созвана комиссия, которая его и рассмотрит. В лучшем случае штраф будет отменён, а в худшем — работодатель будет привлечён к административной ответственности и получит денежное взыскание.

На выплату штрафа после подтверждения нарушения выделено десять дней. В случае если работодатель не выполнит это условие, деньги будут взысканы в принудительном порядке — через суд. Начиная с августа 2020 года иск в суд подаётся только тогда, когда сумма штрафа превышает 3000 рублей.

Также Пенсионный фонд может подождать, пока нарушитель накопит штрафы на вышеназванную сумму, а после этого подать в суд со сборным штрафом.

Важно: срок давности по взысканию штрафов ПФР составляет три года.

За что и в каких суммах назначает штрафы Пенсионный фонд Российской Федерации:

- отсутствие данных, которые должен предоставлять работодатель о своих сотрудниках, а также ошибочные данные повлекут за собой штраф в размере 500 рублей — это соответствует Федеральному закону от 01.04.1996 № 27-ФЗ;

- отчётность в бумажном виде, если в компании или у ИП работает более 25 человек, приведёт к взысканию в сумме 1000 рублей;

- отчётность сдана с опозданием ( несвоевременно ) — это приведёт к взысканию 500 рублей за каждый такой отчёт.

Если дело дошло до суда, то он может уменьшить размеры штрафных санкций. Чаще всего сумма штрафов снижается при первом нарушении. Также суд может пойти нарушителю навстречу, если он полностью признает свою вину и обязуется в дальнейшем не допускать подобных ошибок.

Ещё один повод уменьшить сумму штрафа — когда нет негативных последствий для бюджета.

Штраф назначается и должностному лицу работодателя — в сумме от 300 до 500 рублей. Это оговорено в ч. 2 ст. 15.33.2 КоАП РФ. Если должностное лицо успевает сдать все выправленные формы, то штраф не назначают.

С сервисом «Управление ассортиментом» от Эвотора работа с товарами станет проще и удобнее. Быстрый простой импорт поступивших товаров, планирование закупок, анализ продаж, даже печать ценников — всё это делается в пару кликов в удобном приложении.

Подытожим

В статье узнаете

Кто и когда сдает СЗВ-ТД

Простыми словами отчет СЗВ-ТД — это трудовая книжка, которую хранит Пенсионный фонд, а заполняет работодатель. Теперь ПФ ведет такие электронные книжки на всех, даже если работник выбрал бумажную трудовую.

Раньше трудовые книжки работодатель заполнял на бумаге, и только перед пенсией книжки поступали в ПФ. Теперь работодатель ведет все записи электронно и сразу же сдает в ПФ в виде отчета СЗВ-ТД. Поэтому СЗВ-ТД обязаны сдавать все организации-работодатели и ИП с наемными работниками, обо всех работниках.

Основных, совместителях, иностранных, дистанционных и надомниках.

Срок сдачи СЗВ-ТД зависит от «важности» события.

- прием,

- увольнение.

- перевод на другую постоянную работу,

- присвоение нового разряда, квалификации,

- переименование работодателя, по решению суда,

- заявление работника о выборе электронной или бумажной ТК.

Сроки не надо контролировать, если работаете в СБИС. Программа заранее напомнит о сроках сдачи отчетности и сформирует СЗВ-ТД сразу после увольнения или приема сотрудника.

Отчеты сдаем электронно с квалифицированной подписью работодателя в Пенсионный фонд по месту регистрации фирмы, ИП или обособленного подразделения. Если работников меньше 25, отчет можно сдать на бумаге.

Какие штрафы

С 2021 года штрафы уменьшили и юрлиц не привлекают. Теперь штрафуют должностных лиц на 300-500 рублей, если отчет не сдать, сдать не вовремя или с ошибками.

Отчет мы сдаем в Пенсионный фонд, а штраф выписывает инспекция труда. Это особенность СЗВ-ТД. Если ошибку в отчете не исправить, Пенсионный передает документы в Инспекцию труда. Инспектор при проверке может «зацепить» и другие нарушения трудового законодательства. А это уже штрафы до 50 тысяч рублей.

Ошибки в СЗВ-М, СЗВ-СТАЖ не так опасны, протоколы по ним составляет Пенсионный фонд, а привлекает суд.

Сдавать ли на совместителей и дистанционных

Сдавать, даже если в трудовую книжку запись не вносили.

Некоторые кадровики сомневаются. Ведь они не вели бумажные трудовые книжки на «дистанционщиков», пока работник не попросит. И не касались трудовой книжки совместителя.

Чтобы внести запись в трудовую книжку, работник брал трудовой договор, шел на основное место работы и там ему вносили запись о совместительстве. Там же он выбирал формат трудовой книжки.

Но СЗВ-ТД — это не просто электронная замена трудовых книжек, это сведения о трудовой деятельности, которые каждый работодатель сообщает сам. Поэтому независимо от желания дистанционного работника мы сдаем по нему СЗВ-ТД. И отчитываемся о приеме совместителя, его увольнении и перемещении, но не заполняем строчку о выборе совместителем формата ТК.

Вносить ли иностранцев

Вносить. Постоянно или временно проживающих (пребывающих) иностранцев и высококвалифицированных иностранных специалистов, если заключили с ним трудовой договор.

Въедливые кадровики удивляются. Мы же не сдаем СЗВ-М и СЗВ-СТАЖ на высококвалифицированных иностранных специалистов, а почему СЗВ-ТД должны? Хитрость вот в чем. СЗВ-ТД мы обязаны сдавать на зарегистрированных лиц (со СНИЛС), а остальные отчеты на застрахованных (за кого платим взносы).

Выскококвалифицированные специалисты не застрахованы по ОПС. Поэтому сдаем по ним только СЗВ-ТД.

Важно. Если у иностранца нет СНИЛС, отчет СЗВ-ТД по нему не сдать. Регистрировать иностранца в ПФ обязанность работодателя.

Для регистрации отправьте в Пенсионный фонд форму АДВ-1 и АДВ-6-1. Используйте последнюю редакцию форм от 23 января 2021, иначе их не примут и опоздаете с СЗВ-ТД. Не хотите «заморачиваться», используйте СБИС, там всегда актуальные формы.

Оформить СНИЛС в СБИС.

Заполнять ли Код выполняемой функции

С 1 июля 2021 года все работодатели обязаны заполнять код выполняемой функции. Это требование Постановления Правления ПФ РФ от 27.10.2020 № 769п. Иначе отчет СЗВ-ТД не примут.

Цифры для кода выполняемой функции ищем по Общероссийскому классификатору занятий. Делаем это с учетом трудовых обязанностей работника из трудового договора или должностной инструкции, потому что в классификаторе нет должностей.

Например, для «Менеджера по продажам» код ОКЗ «2433.9 Специалисты по сбыту продукции (исключая информационно-коммуникационные технологии)». Для Главного бухгалтера код «1211.1 Управляющие финансовой деятельностью». А вот для секретаря код совпадает с названием должности «4120.1 Секретари (общего профиля)».

Как исправить

Если Пенсионный фонд найдет ошибку в СЗВ-ТД, он пришлет

и Протокол проверки. Исправьте отчет в течение 5 рабочих дней с даты электронной отправки уведомления. Иначе, как мы уже знаем, Пенсионный сообщит Инспекции труда, а инспектор не только оштрафует на 300-500 рублей, но может найти еще какие-то нарушения трудового законодательства.

Как же действовать?

- Понять ошибку. Она написана в Протоколе проверки, но часто «абракадаброй». Например: «ошибка 30.ВСЗЛ.ОП.1.1». Если отправляете отчетность в СБИС, то сразу увидите перевод на человеческий: «неправильно указан СНИЛС».

- Отправить исправленный СЗВ-ТД. Для этого готовим новый отчет по той же логике, как при ошибках в трудовой книжке. Пишем, какая информация недействительна и на что ее заменяем.

Пример исправления записи в трудовой книжке: «Запись за №10 недействительна. Переведен на должность менеджера».

В СЗВ-ТД также. Делаем 2 записи:

- полностью дублируем ошибку и ставим «Х» в графе Признак отмены записи,

- следующей строкой заносим правильную информацию.