- Активы

- Коэффициент оборачиваемости оборотных средств

- Дебиторка

- Кредиторка

- Запасы

- Финансовый анализ

- Определение активов предприятия

- Оценка активов предприятия. Формула расчета показателя

- Какая норма для показателя?

- Период оборота имущества

- Показатель оборачиваемости активов. Экономический смысл

- Коэффициент оборачиваемости активов. Расчет на примере ОАО «Мегафон»

- Сравнение показателей оборачиваемость активов (AT) и рентабельность активов (ROA)

- Коэффициент оборачиваемости активов. Расчет на примере ОАО «Мегафон»

- Анализ расчетов с дебиторами

- Анализ оборачиваемости денежных средств

- Анализ оборачиваемости материальных оборотных активов

Фундаментальный элемент — это выручка предприятия. Для изучения зачастую берется какой-то конкретный период. Общим считается — годовой. Но это не единственный диапазон времени.

Отношения этой цифры к различным расходам, как кредиторская задолженность или размеру вложений в активы демонстрирует нам интенсивность движения предприятия в целом. Не намечаются ли тенденции по стагнации, присутствует ли планомерный рост. Причем стоит понимать, что темпы у каждой фирмы сугубо индивидуальные.

И любому управленцу нужно точно осознавать, как определяется коэффициент оборачиваемости оборотных средств — это в общем случае отношение выручки к активу. То есть, мы буквально делим общий доход (не маржу, это важный момент) на среднее значение стоимости ресурсов, направленных на производство или закупку, вкупе с доставкой и размещением.

Что нам сообщают полученные сведения? В первую очередь мы узнаем, насколько быстро возвращаются финансы. Сколько циклов продажи успевает сделать тот или иной отдел за выбранный промежуток времени. Значит, мы знаем, как быстро денежные массивы вернутся и снова будут готовы к отправке в круговорот.

Или мы волне на основе высоких показателей можем исключать часть доходного объема в пользу прямого капитала, например. Так мы проработаем само предприятие, сможем масштабировать его, открыть филиалы, упростить и автоматизировать работу, сокращая персонал или повысить выхлоп на основе инновационного и более эффективного оборудования. Зная, какие позиции характеризуют коэффициент оборачиваемости оборотных средств, мы всегда можем сказать, существует ли стагнация на определенном участке.

Не присутствует ли зависимость от сезона, которая выбивается сверх установленных нормативов, нет ли задержек в движении филиалов, по сравнению друг с другом. Это комплексная информация, которая будет полезна почти на всех этапах. И продуктивно строить экономическую стратегию без этих данных не представляется возможным.

Как уже отмечалось, важно понимать, что темпы различных фирм не должны прямо коррелировать друг с другом. На скорость влияют масса отдельных факторов. Это:

- Тип продукции, с которой все это время работает компания.

- Средняя ценность единичной сделки.

- Время года, которое используется для анализа.

- Поведение рынка и востребованность товаров или услуг в текущий период.

- Размеры самого юридического лица. Разумеется, обернуться, когда весь объем закупленных ТМЦ в стоимостном выражении умещается в 10 тысяч куда легче, нежели если значение достигает 10 миллионов.

Причем это только фундаментальные факторы, которые сразу бросаются в глаза. Коэффициент оборачиваемости оборотных средств рассчитывается как отношение общей выручки к определенному финансовому массиву. Он необязательно складывается только из закупок. Это может быть кредит, а в некоторых случаях и дебиторская задолженность.

Теперь конкретно перейдем к различным показателям, которые высчитываются для дальнейших экономических исследований, рассмотрим факторы оборота.

Активы

Это наиболее общее изыскание. Нельзя сказать, что оно дает конкретное понимание об эффективности работы отдельных отраслей компании, отделов, сфер. Но обобщенные суждения на основе построить все же вполне можно.

Для работы нам понадобится весь доход разделить на всю совокупность имеющихся активов. То есть, далеко не только тех, кто непосредственно ушли в оборот на обозначенный момент. А вся сумма полностью. Но вычисляется при этом средний показатель, ведь нам нужно узнать число циклов.

Данную величину легко взять из баланса, конкретно по сальдо. А общий объем дохода, соответственно, мы получим из отчета «о фин. результатах».

Что нам подскажет данная величина? В первую очередь, темпы роста. Так, замедление оборачиваемости оборотных активов приведет к падению интенсивности движения. Меньше циклов за период — это снижение объема выручки.

А значит, предприятие либо откатиться назад, либо ему придется использовать резервные средства, чтобы сохранить динамику на установленном уровне. Оба варианта не выглядит многообещающими. Поэтому, как только намечается отрицательное движение, сразу стоит принимать меры по финансовому оздоровлению.

Возможно более логично распределить материально-производственные ресурсы, провести новую маркетинговую кампания или даже полностью сменить ракурс политики, скорректировать ценник на некоторые виды продукции или весь ассортимент в целом. Вариантов множество.

Коэффициент оборачиваемости оборотных средств

Это более узкое понятие. Теперь для исследования мы берем исключительно ресурсы, направленные на приобретение ТМЦ. Причем только в ценовом выражении.

И теперь мы знаем не общую картину динамики всей фирмы в целом, а лишь скорость циклов. Стоит понимать, что она зависит не только от того, как хорошо продается продукция. Но и от всех аспектов ее использования.

Как организована доставка, какие рамки по времени занимает производство, в каких условиях происходит хранение, находятся ли товарные потери в пределах нормы.

Для обеспечения автоматизации бизнес-процессов, обращайтесь в «Клеверенс».

- Быстрое решение задачи от момента приобретения до интеграции софта в общую систему.

- Своевременное сервисное обслуживание.

- Полное соответствие программного обеспечения текущим установленным нормам российского законодательства.

Теперь, как найти коэффициент оборачиваемости оборотных средств, рассчитывается по формуле — К=В/С.

- К — в этом варианте и является тем самым показателем, с ним все понятно.

- В — общая выручка за искомый период.

- С — средняя стоимость активов.

Теперь рассмотрим, как найти С. Для этого нам необходимо начальное стоимостное выражение сложить с остатком на конец указанного срока и разделить на два. На примере — 430000 на 1 число года, 340000 на последнее. С вычисляется, как (430000 + 340000)/2 = 385000.

Для сравнения итоговых результатов допустимо выставлять конкурирующую параллель исключительно с организациями в этой же сфере или отрасли деятельности. Ведь легко понять, что огромный и неповоротливый в плане экономической стратегии завод-исследовательский центр будет точно проигрывать маленькому магазинчику, который оперирует несоизмеримо меньшими объемами с десятикратно превосходящей ликвидностью ТМЦ.

Дебиторка

В этом варианте используется стандартная формула, только выявляется уже отношение выручки к среднему остатку по дебиторской задолженности. Также весьма важная величина, которая демонстрирует нам, насколько быстро организация избавляется от дебиторской задоженности. То есть получает оплату товаров и услуг.

Чем выше оперативность в этой сфере, тем быстрее ТМЦ приобретают денежную форму. И соответственно, направляются в свои финансовые потоки, например, для закупки сырья и материалов, оплаты услуг посредников и аутсорсинговых компаний и так далее.

Кредиторка

Этот аспект показывает уже скорость возвращения кредитных средств. Он не менее важен, чем предыдущий пункт. Ведь если заемные финансы будут выплачиваться с солидным опозданием, это породит серьезные затруднения.

Будут организовываться штрафные санкции, пени, неустойки. А по российскому законодательству общая совокупность штрафов достигает трехкратного размера тела долга. Что зачастую серьезно бьет по финансовой устойчивости хозяйствующего субъекта.

Запасы

По сути, показатели, характеризующие оборачиваемость оборотных средств — основные, а вот этот является дополнительным. Да, он также используется в общем анализе, но поясняет в базе своей логичность объемов закупок по отношению к реализуемому товару. Да, в некоторых моментах накопления ТМЦ могут сыграть главную роль, если на рынке вдруг наступит дефицит.

Или поставщик просто заморозит отправки, придется некоторое время искать нового. И во избежание стагнации в указанный момент логично будет использовать собственные запасы. Но слишком высокий их объем свидетельствует о том, что значительная часть ресурсов организации просто не используется на этом этапе, уходит впустую, в качестве меры диверсификации.

Не стоит и пояснять, что в этом аспекте важно соблюдать баланс.

Финансовый анализ

Итак, коэффициент оборачиваемости оборотного капитала формула — К=В/С, это основной и важнейший показатель, на основе которого проводится большая часть аналитики. Как мы уже пояснили, для исследований берется не только остаток продукции в денежном выражении, но и дебиторка, кредиторка и запасы. В итоге мы получаем универсальный инструмент, который всегда становится фундаментов для анализа общего уровня развития предприятия.

И уже на основе его рассчитываются различные отраслевые показатели, темпы динамики и величина издержек.

Соответственно, каждый руководитель даже мелкого звена всегда должен уметь самостоятельно проводить работу подобного характера. Уметь определить коэффициент оборачиваемости оборотных средств, анализ, построенный на этих данных, будет наиболее верным и приближенный к действительности.

Определение активов предприятия

Активы предприятия – это имущество, которое принадлежит компании и используется для ведения деятельности. Информация о его составе отражается в левой части баланса и включает в себя оборотные и внеоборотные средства.

К активам относятся:

- Основные фонды (здания, сооружения, оборудование, инвентарь, инструмент, машины). (исключительные и авторские права, патенты, другие объекты интеллектуальной собственности).

- Объекты незавершенного строительства.

- Запасы.

- Дебиторская задолженность.

- Денежные средства.

Важно! К активам относится только то, что числится на балансе предприятия и способствует росту оборотов компании. Это имущество, которое уже находится в собственности и приносит прибыль или способно принести ее в будущем.

Оценка активов предприятия. Формула расчета показателя

Коэффициент оборота активов (КОА) – это отношение выручки к средней стоимости активов.

Простыми словами: сколько полных циклов производства было за анализируемый период. Показатель используется для оценки скорости оборачиваемости.

Подробнее об оборачиваемости имущества можно посмотреть на видео:

Формула для расчета выглядит следующим образом:

Выручка от продаж – сумма средств, которую предприятие получило от реализации своей продукции (услуг, работ). Это могут быть денежные или имущественные поступления.

Средняя стоимость активов (ССА) – ½ суммы фондов предприятия на начало (АНП) и конец периода (АКП). Рассчитывается по формуле:

КОА находят за определенный период: обычно это год, но также может быть квартал или месяц. И данные для расчета этого финансового показателя надо брать за это же время.

Выручка от продаж

Стоимость активов на начало периода

Стоимость активов на конец периода

Средняя стоимость активов

Коэффициент оборачиваемости активов

Таким образом, КОА компании за 2017 год составил 1,45. То есть за эти 12 месяцев компания совершила 1,45 циклов производства, и выручка в 1,45 раз превысила стоимость фондов.

Расчет по бухгалтерскому балансу:

- Ст. 2110 – строка 2110 из формы 2.

- Ст. 1600 нг – строка 1600 на начало года из формы 1.

- Ст. 1600 кг – строка 1600 на конец года из формы 1.

Какая норма для показателя?

Само по себе значение коэффициента ни о чем не говорит. Нельзя утверждать, что 1,45 – это много или мало. Показатель всегда рассчитывается в динамике и также сравнивается с данными за аналогичные периоды прошлых лет.

А уже отталкиваясь от роста/падения и величины изменений, можно оценить экономическую ситуацию на предприятии. Сравнивать нужно в рамках одной компании или внутри отрасли (для прямых конкурентов). В разных сферах будет свой размер показателя.

Для производственных предприятий значение показателя всегда будет меньше, чем у компаний, занятых во многих сферах услуг, особенно когда для работ не требуется дорогостоящего оборудования. Чем меньше стоимость фондов – тем выше коэффициент.

Быстрее оборачивается капитал

Повышение стоимости имущества

Фонды стали более прибыльными

Эффективнее используются ресурсы

Неэффективное использование фондов

На каждый вырученный рубль приходится больше прибыли

На каждый вырученный рубль приходится меньше прибыли

Таким образом, рост оборачиваемости имущества – хороший признак для любой организации. Однако при анализе важно принимать во внимание и тот факт, что стоимость ресурсов может быть искусственно занижена. Например, продали оборудование, которое было в собственности, и взяли его же в аренду.

Арендные платежи не учитываются при расчете коэффициента. Собственных средств стало меньше – следовательно, КОА вырос. Но вырос он не за счет эффективного управления, а за счет изменения стоимости фондов в структуре баланса.

Период оборота имущества

Имея на руках значение КОА, можно узнать период, в течение которого предприятие проходит один полный оборот. Считается он по формуле:

Возьмем данные из примера выше и рассчитаем:

252 дня нужно компании, чтобы превратить свое имущество в деньги.

Вывод: КОА важен для оценки скорости оборачиваемости предприятия и работы сбыта, ведь чем выше выручка, тем больше значение коэффициента. Анализируют его только в динамике, имея на руках данные за прошлые периоды. Увеличение значения говорит о грамотном управлении фондами, повышении оборотов.

А снижение – это признак неэффективной работы с имуществом, падение выручки.

Показатель оборачиваемости активов. Экономический смысл

Сначала определим экономический смысл коэффициента. Показатель оборачиваемости активов отражает то, как предприятие использует (как интенсивно) свои имеющиеся активы. Коэффициент определяет эффективность использования собственных средств (как собственных, так и заемных) в производстве и реализации продукции.

Читать данный коэффициент следует следующим образом. К примеру, коэффициент оборачиваемости активов равен 4 (анализируемый период год). На основе этого можно сделать вывод, что предприятие получило за год выручку (суммарно), которая в 4 раза больше стоимости активов. Говорят, активы предприятия оборачиваются 4 раза за год.

Чем больше значение данного показателя, тем более эффективно предприятие работает. Коэффициент оборачиваемости активов прямо пропорционален объему продаж (в формуле у него в числителе стоит «Выручка»). Увеличение данного коэффициента говорит о том, что продажи тоже увеличились.

Чем меньше оборачиваемость, тем большая зависимость предприятия в финансировании своего производственного процесса. В таблице ниже представлены причины изменения показателя.

Показатель оборачиваемости активов. Синонимы

Зачастую в различной экономической литературе данный коэффициент называется по-разному. Чтобы у вас не было путаницы в его трактовке приведем наиболее часто используемые синонимы оборачиваемости активов:

- Ресурсоотдача,

- Показатель фондоотдачи,

- Assets turnover ratio,

- AT,

- Total assets turnover,

- Turnover ratio,

- Asset management ratio.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Коэффициент оборачиваемости активов. Расчет на примере ОАО «Мегафон»

| Пришло время разобрать пример. Рассмотрим расчет коэффициента оборачиваемости активов для ОАО «Мегафон». Крупнейшее предприятие, предоставляющее услуги сотовой связи. |

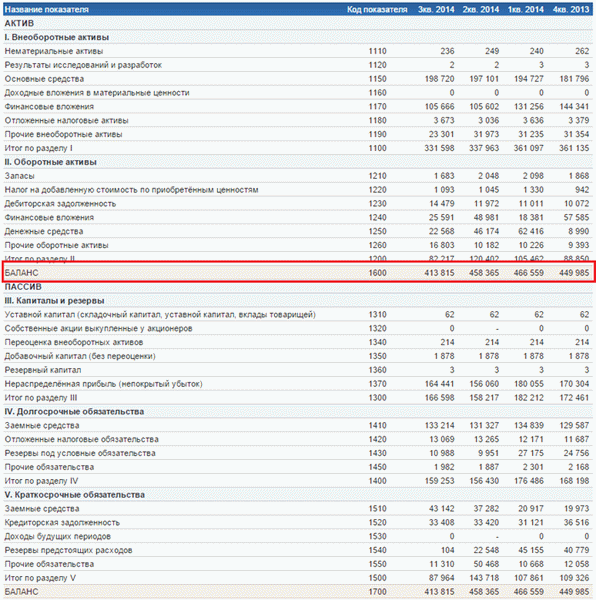

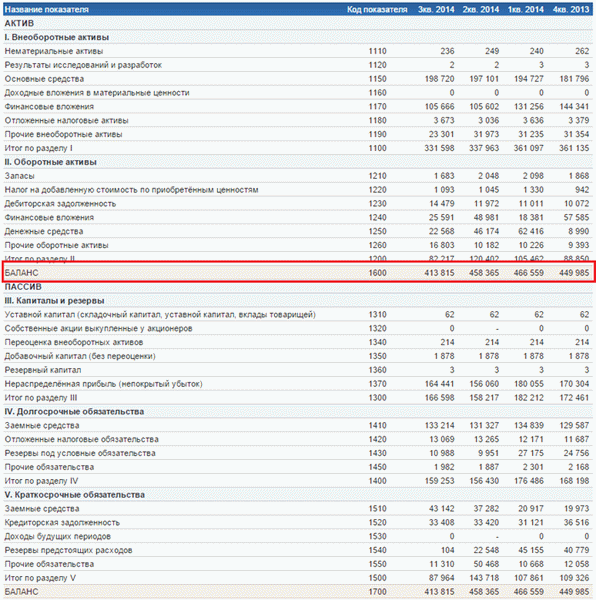

Расчет оборачиваемости активов для ОАО «Мегафон». Баланс

Расчет оборачиваемости активов для ОАО «Мегафон». Баланс

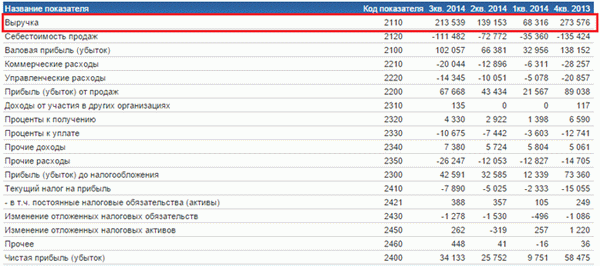

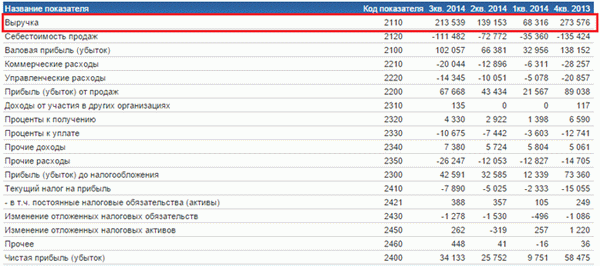

Расчет оборачиваемости активов для ОАО «Мегафон». Отчет о прибылях и убытках

Для расчета показателя необходимо взять данные бухгалтерского баланса с официального сайта компании ОАО «Мегафон».

Показатель оборачиваемости активов 2014-1 = 68316/(449985+466559)/2 = 0,14

Показатель оборачиваемости активов 2014-2 = 139153/(466559+458365)/2 = 0,30

Показатель оборачиваемости активов 2014-3 = 213539/(458365+413815)/2 = 0,48

Не забывайте, что необходимо брать среднее значение активов за период. Поэтому мы делили на 2 в знаменателе сумму активов на начало периода и на конец. У ОАО «Мегафон» значение коэффициента оборачиваемости активов увеличивалось.

Можно сделать вывод, что предприятие увеличивало свои продажи, так как именно продажи напрямую влияют на данный коэффициент.

Сравнение показателей оборачиваемость активов (AT) и рентабельность активов (ROA)

Давайте определим разницу между коэффициентом оборачиваемости активов и коэффициентом рентабельности активов (ROA). Формула ROA приведена ниже:

Коэффициент рентабельности активов = Чистая прибыль/Активы=стр.2400/стр.1600

Более подробно про коэффициент рентабельности активов читайте в статье: «Коэффициент рентабельности активов (ROA). Расчет на примере ОАО «КБ Сухой»«.

Резюме

Показатель оборачиваемости активов определяет эффективность деятельности предприятия, но не с точки зрения прибыльности, а с точки зрения интенсивности (скорости оборачиваемости). Чем выше значение коэффициент, тем предприятие более эффективно работает. Коэффициент напрямую связан с продажами: если они увеличиваются, то он тоже увеличивается.

Для углубленного изучения финансовых коэффициентов читайте статью: «Топ-12 коэффициентов для финансового анализа«.

Коэффициент оборачиваемости активов. Расчет на примере ОАО «Мегафон»

| Пришло время разобрать пример. Рассмотрим расчет коэффициента оборачиваемости активов для ОАО «Мегафон». Крупнейшее предприятие, предоставляющее услуги сотовой связи. |

Расчет оборачиваемости активов для ОАО «Мегафон». Баланс

Расчет оборачиваемости активов для ОАО «Мегафон». Баланс

Расчет оборачиваемости активов для ОАО «Мегафон». Отчет о прибылях и убытках

Для расчета показателя необходимо взять данные бухгалтерского баланса с официального сайта компании ОАО «Мегафон».

Показатель оборачиваемости активов 2014-1 = 68316/(449985+466559)/2 = 0,14

Показатель оборачиваемости активов 2014-2 = 139153/(466559+458365)/2 = 0,30

Показатель оборачиваемости активов 2014-3 = 213539/(458365+413815)/2 = 0,48

Не забывайте, что необходимо брать среднее значение активов за период. Поэтому мы делили на 2 в знаменателе сумму активов на начало периода и на конец. У ОАО «Мегафон» значение коэффициента оборачиваемости активов увеличивалось.

Можно сделать вывод, что предприятие увеличивало свои продажи, так как именно продажи напрямую влияют на данный коэффициент.

Анализ расчетов с дебиторами

Для оценки качества расчетов с дебиторами используют коэффициент оборачиваемости дебиторской задолженности, значение которого характеризует скорость возврата денежных средств за товары, проданные в кредит, увеличение этого показателя в динамике свидетельствует об улучшении работы с дебиторами, эффективности политики цен.

Коэффициент оборачиваемости и продолжительность оборота рассчитываются по формулам:

Ко(ДЗ) = В / ДЗср

где, ДЗср — средняя за период сумма дебиторской задолженности

Величиной, связанной с оборачиваемостью дебиторской задолженности, является средний срок кредитования То(ДЗ) покупателей (в днях), показывающий, на сколько в среднем предоставляется отсрочка в платеже покупателям.

То(ДЗ) = 360 / Ко(ДЗср) или То(ДЗ) = ДЗср / В * 360

Зная дневную выручку и средние остатки дебиторской задолженности, легко определить средний срок кредитования покупателей, что может быть полезно при ведении переговоров и заключении контракта. Средние значения кредитования покупателей необходимо сопоставить с аналогичными значениями кредиторской задолженности, в частности коэффициентом оборачиваемости кредиторской задолженности Ко(КЗ), и средним сроком кредитования поставщиков То(КЗ), которые рассчитываются следующим образом:

Ко(КЗ) = S / 0,5(КЗ0 + КЗ1)

где, S — себестоимость реализованных товаров; 0,5(КЗ0 + КЗ1) — кредиторская задолженность средняя за период.

То(KЗ) = 360 / Ко(КЗ)

Для рационального ведения расчетов отсрочка в платеже, предоставляемая поставщиками, должна быть больше, чем средний срок кредитования покупателей. Если такого не происходит, то компания будет испытывать напряженность в использовании оборотного капитала. Сроки кредитования определяются формами расчетов с поставщиками и покупателями и могут быть ускорены при использовании авансов и аккредитивов в расчетах с покупателями и инкассо с поставщиками.

В процессе анализа необходимо обратить внимание на выявление соотношений между дебиторской и кредиторской задолженностями (о которых мы уже писали) по показателям оборачиваемости и длительности оборота. Анализируется также скорость оборота собственного капитала, что для акционеров особенно важно.

Анализ оборачиваемости денежных средств

Коэффициент оборачиваемости денежных средств рассчитывается по формуле:

Значение показателя показывает сколько раз за период, денежные средства, находящиеся на счетах и в кассе организации совершили оборотов. Продолжительность оборота денежных средств рассчитывается по формуле:

С помощью этих показателей оценивают деловую активность компании в использовании денежных средств.

Снижение оборачиваемости и рост среднего срока оборота денежных средств свидетельствует о нерациональной организации работы предприятия, допускающего замедления использования высоколиквидных активов, основное назначение которых – обслуживание производственно – хозяйственного оборота предприятия.

Анализ оборачиваемости материальных оборотных активов

Для оценки уровня использования запасов используют коэффициент оборачиваемости запасов, который показывает, насколько компания эффективно использует запасы, показывает скорость оборота запасов. Оборачиваемость запасов показывает, сколько раз в отчетном периоде производились закупки. Расчет коэффициента оборачиваемости запасов производится по данным баланса и отчета о прибылях и убытках по следующей формуле:

Ко(ЗАП) = S / 0,5*(E0+E1)

где, S — себестоимость реализованных товаров; 0,5*(E0+E1) — запасы средние за период, Е0 — запасы на начало периода, Е1 — запасы на конец периода.

При расчете этого показателя необходимо принимать во внимание методику расчета себестоимости реализованной продукции, которая может быть различной при разных методах распределения косвенных расходов. Определение средних остатков запасов необходимо для выравнивания данных о запасах, которые могут значительно колебаться в течение отчетного периода.

Тесно связан с этим коэффициентом средний срок складирования запасов (Тскл), измеряющийся в днях. Его можно подсчитать, разделив число дней отчетного периода на Ко(ЗАП), при этом год часто округляется до 360 дней, квартал до 90 дней, месяц до 30 дней.

Если, например, оборачиваемость запасов составляет 6, то средний срок складирования 60 дней – столько в среднем запасы находятся на предприятии от момента их приобретения у поставщиков до момента реализации. Высокие показатели Ко(ЗАП) должны насторожить аналитика. С одной стороны, они свидетельствуют о большой скорости оборота, что приводит к росту прибылей, с другой – характеризуют рискованную политику компании в управлении запасами, возможную их нехватку при росте продаж.

Высокая оборачиваемость запасов и невысокие сроки складирования могут характеризовать бурный рост продаж, не обеспеченный надлежащим уровнем запасов, недостаточное внимание руководства этому вопросу.

При анализе предпочтительнее оценивать любой финансовый показатель не с точки зрения его соответствия неким нормативам, а скорее в контексте реального состояния дел в компании. При этом, безусловно, полезно сравнивать показатели рассматриваемой организации с показателями его конкурентов и в целом со средними по отрасли.

Кроме того, важно понимать, что стоит за каждым показателем. Например, для какого-нибудь крупного авиационного предприятия с длинным производственным циклом оборачиваемость запасов в 180 дней может быть абсолютно приемлемой, а для торговой сети такое значение может свидетельствовать о серьезных проблемах с реализацией товара.

Анализ показателей деловой активности (оборачиваемости) предприятий в условиях прошедшего финансового кризиса выявил такие тенденции, как затоваривание, рост просроченной дебиторской и кредиторской задолженности, возникновение (увеличение) «плохих» долгов и т.д., которые ранее не наблюдались и, по сути, серьезно не анализировались. В настоящее время, когда острота экономической ситуации несколько спала, можно сказать, что оборачиваемость оборотных активов у большинства компаний стабилизировалась. Тем не менее очевидно, что в дальнейшем аналитикам следует более внимательно смотреть на эти показатели для адекватной оценки финансового состояния компаний.

В заключении отметим что, на длительность нахождения средств в обороте предприятия определяется совокупным влиянием ряда факторов внешнего и внутреннего характера.

К числу внешних факторов следует отнести:

- сферу деятельности компании (производственная, снабженческо-сбытовая, посредническая и др.);

- отраслевую принадлежность;

- размеры предприятия.

Решающее воздействие на оборачиваемость активов предприятия оказывает макроэкономическая ситуация. Разрыв хозяйственных связей, инфляционные процессы ведут к накоплению запасов, значительно замедляющему процесс оборота средств.

К факторам внутреннего характера относятся ценовая политика предприятия, формирование структуры активов, выбор методики оценки товарно-материальных запасов.