При выплате зарплаты сотруднику возникает 2 вида налогов:

Налог на доходы физических лиц (НДФЛ), который считается налогом физического лица, но удерживает и перечисляет налог в бюджет компания. Сотрудник получает на карту сумму на руки, а все налоги с зарплаты остаются для него скрыты.

Страховые взносы, которые уплачивает компания с суммы ФОТ — это «налог» компании (по определению страховые взносы не считаются налогом — это просто страховые взносы). ФОТ = зарплата на руки + НДФЛ.

Взносы в пенсионный фонд (ПФР) — это «пенсия» сотрудника.

Взносы в фонд обязательного медицинского страхования (ФОМС) — это «бесплатная» медицина.

Взносы в фонд социального страхования (ФСС) — это пособия по безработице; пособия при материнстве; дополнительные выплаты для физических лиц, которые работали на опасном производстве.

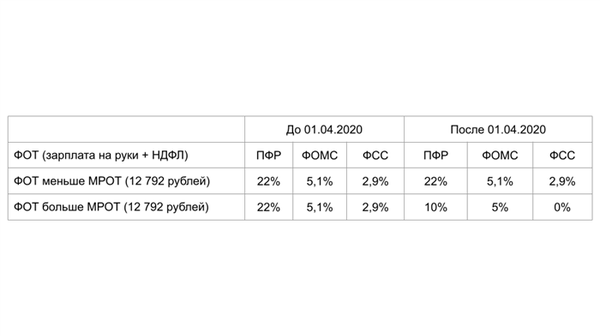

Ставки по страховым взносам отличаются в зависимости от размера ФОТ:

Ставки страховых взносов до и после 01.04.2020 ( п.9 ст. 2 № 102-ФЗ от 01.04.2020 ).

Чтобы пользоваться пониженными ставками компания должна находиться в реестре малого и среднего предпринимательства (п.9 ст. 2 № 102-ФЗ от 01.04.2020). Для этого компания должна отвечать 2-м требованиям:

Выручка не более 2 млрд. за год.

Среднее количество сотрудников в месяц за календарный год не более 250 человек.

Также у компаний есть страховые взносы на травматизм в ФСС. Ставки по этим страховым взносам находятся в диапазоне 0,2-8,5%. Чем опаснее вид деятельности, тем выше ставка. Например, у компании, которая занимается разработкой ПО ставка травматизма будет составлять 0,2%. У компании, которая добывает уголь ставка составит 8,5%.

Объясним на примере логику расчета налогов с зарплаты.

Например, сотрудник IT-компании получает на руки 100 000 рублей:

ФОТ = 100 000 / 0,87 = 114 943 рублей, где 14 943 рублей НДФЛ и 100 000 рублей на руки.

Страховые взносы = 12 792 × 30,2% + (114 943 — 12 792) × 15,2% = 3 863 + 15 527 = 19 390 рублей

Общие расходы компании = 114 943 + 19 390 = 134 333 рублей.

С каждых 100 рублей, которые сотрудник получит на руки, компания заплатит 34 рубля налогов.

Как можно уменьшить налоги

Есть 3 способа уменьшения зарплатных налогов и НДФЛ:

Оформление договора ГПХ.

Работа с физическим лицом через ИП.

Работа с физическим лицом через самозанятого.

Оформление договора ГПХ с физическим лицом

При использовании договора ГПХ у компании не будут возникать страховые взносы на травматизм (0,2-8,5% от ФОТ). Все остальные страховые взносы и НДФЛ останутся, как при использовании трудового договора.

Договор ГПХ чаще используют для того, чтобы не связываться с ограничениями трудового законодательства. При этом физическое лицо, которое работает с вашей организацией не будет считаться вашим сотрудником.

Экономия на налогах будет незначительной.

Работа с ИП

В этом случае вы ставите обязательное условие — вы работаете с физическим лицом только если физическое лицо имеет статус ИП. При этом ваши отношения должны быть в формате Заказчик-Исполнитель.

Для того, чтобы работать с физическими лицами ИП нужно поддерживать формат отношения Заказчик-Исполнитель:

Договор оказания услуг должен быть сделан без намеков на трудовой договор: не должно быть штатного расписания, должности, выполняемой функции, графика работы.

Результат оказания услуг должен быть привязан к конечному результату: генерация 10 лидов, сборка 10 стульев, 10 окрашиваний.

Оплата услуг должна быть привязана к конечному результату работ: сборка 10 стульев = 10 000 рублей, сборка 15 стульев = 15 000 рублей.

Ежемесячная сумма вознаграждения не должна быть фиксированной (следствие оплаты за результат): в апреле 50 000 рублей, в мае 60 000 рублей.

Даты выплаты вознаграждения не должны совпадать с датой выплаты зарплаты в компании. Оплата услуг должна происходить по факту оказания услуг и условиям, которые закреплены в договоре.

Все документы должны быть корректно оформлены (подписи, печати, оригинальность документов) и подробно прописаны результаты работы.

Если придерживаться этих правил, то риск привлечения внимания со стороны налоговой минимален.

При работе с ИП у компании не будет возникать страховых взносов, а у физического лица-ИП не будет НДФЛ.

Если налоговая заподозрит, что вы использовали ИП, чтобы уходить от уплаты страховых взносов и НДФЛ, то налоговая запросит все закрывающие документы и договоры с ИП, а также проведет тщательную проверку, включая допросы в налоговой. Если налоговая докажет свою правоту, то вам доначислят страховые взносы, НДФЛ, штраф и пени.

Также ИП потребуется сдавать отчетность и открыть расчетный счет в банке.

Подробнее про отношения с ИП можете почитать в нашей статье.

Работа с самозанятыми

Принцип работы с самозанятыми аналогичен принципу работы с ИП, только в этом случае физическому лицу не потребуется сдавать отчетность и уплачивать фиксированные страховые взносы.

Также физическому лицу будет проще зарегистрироваться и уплачивать налог. Все это можно сделать в приложении. Однако лимит выручки для самозанятого устанавливается в размере 2.4 млн. рублей в год. Если этот лимит будет превышен, то с сумм свыше 2.4 млн. рублей самозанятому придется уплатить НДФЛ, а компании страховые взносы.

Компании также потребуется заключить договор оказания услуг и поддерживать отношения Заказчик-Исполнитель по аналогии с ИП.

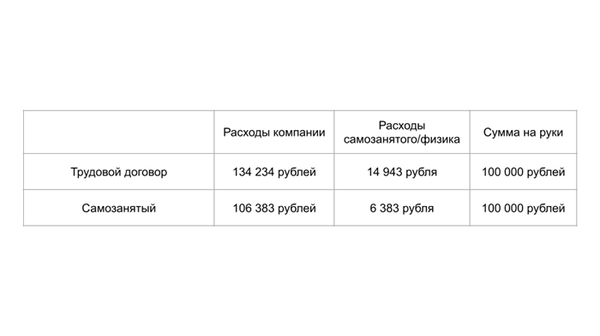

В случае использования самозанятых компания и физическое лицо будут значительно экономить на налогах.

Расходы самозанятого и компании в сравнении с трудовым договором.

Подробнее про работу с самозанятыми читайте в нашей статье.