- Когда НДФЛ не платим

- Расчет налога

- Как можно снизить налог

- Первый способ — использование вычета в 1 000 000 рублей

- Второй способ — использование вычета расходов

- Когда надо заплатить НДФЛ

- Ответственность

- Каким налогом облагается продажа земли?

- Налог с продажи земельного участка в собственности более и менее 3 или 5 лет

- Сумма налога

- Порядок и сроки уплаты земельного налога в 2023 году

- Куда обращаться за налоговым вычетом при продаже земельного участка?

- Проверка налогов по

- Нужно ли платить налог с продажи земельного участка

- Когда можно не платить налоги при продаже земли

- Какие ставки налога для физлиц

- Как рассчитать налог при продаже

- Как считается налог, если в собственности несколько участков, но продается один

- Надо ли платить налог, если сразу после продажи купить новый участок

- Кого и как оповещать о продаже участка и получении прибыли

- Как налоговая может узнать, что земельный участок продан

Продав свою недвижимость, собственник получит доход в виде ее стоимости. С этого дохода и положено заплатить налог на доходы физических лиц. Сокращенно — НДФЛ. Даже если собственник был, например, самозанятым, он все равно должен заплатить НДФЛ, т.к. владеет и продает участок как физическое лицо.

Когда НДФЛ не платим

- куплен до 1 января 2016 года

- получен в дар от членов семьи или близких родственников

- получен в наследство (считать с даты смерти наследодателя)

- оформлен в собственность по договорам/свидетельствам на бессрочное пользование или пожизненное наследуемое владение

- получен при разделении участка на несколько

- получен при объедении нескольких отдельных участков в один

- получен при объединении части соседнего участка к своему

- получен по решению суда

- получен по договору ренты

В случае продажи участка раньше вышеуказанных сроков, попадем под НДФЛ. Но налог всегда можно уменьшить — об этом в следующих разделах.

С 2016 года действует новое налоговое законодательство, но оно касается только сделок по покупке недвижимости. Поэтому если участок был куплен в 2016 году и позже — минимальный срок составляет 5 лет. Куплен до 2016 года — 3 года.

При получении участка в дар, по наследству, при оформлении по «Дачной» амнистии, через суд и т.п., минимальный срок владения всегда 3 года.

Если участок получен в наследство, срок владения начинается с даты смерти наследодателя — п. 1 ст. 1114 и п.

4 ст. 1152 ГК. Если получен по решению суда (при наследстве или любом другом основании), тогда с даты вступления его в силу — п.

1 ст. 209 и ст. 210 ГПК РФ, разъяснение.

В остальных случаях считаем с даты регистрации права собственности — п. 2 ст. 8.1 и п.

1 ст. 131 ГК. Это касается и продажи участков, образованных при разделении или объединении — разъяснения ФНС и определение Верховного суда.

Ведь при данных процедурах образовываются новые участки, а старые прекращают свое существование — ст. 11.4 и ст. 11.6 ЗК РФ.

Дату регистрации можно посмотреть в выписке ЕГРН на участок (строка «Вид, номер и дата регистрации права») или свидетельстве о государственной регистрации прав собственности (обычно в строке «Документы-основания»).

(нажмите на картинку для ее увеличения)

Дата в свидетельстве

Пример №1 : Алексей купил участок по договору купли-продажи. Дата регистрации права — 15 марта 2019 года. Так как сделка была после 1 января 2016 года, минимальный срок владения составляет 5 лет, который заканчивается 15 марта 2025 года.

Пример №2 : Владимир купил участок в 2009 году. Затем разделил его на два и один из участков решил продать. Дата регистрации права на новые участки — 18 июня 2020 года. С этой даты отчитываем 3 года для продажи без налога.

Пример №3 : Софья купила участок. Дата регистрации права — 7 сентября 2015 года. Так как сделка была до 2016 года, минимальный срок владения составляет 3 года.

Пример №4 : Анна получила участок по наследству через нотариуса, т.е. без суда. Дата смерти наследодателя — 1 марта 2018 года. С этой даты считаем 3 года.

Пример №5 : Артему подарили участок мать с отцом, т.е. члены семьи. Дата регистрации права — 13 февраля 2020 года. С этой даты считаем 3 года.

Пример №6 : Светлане подарила участок тетя, т.е. не член семьи и не близкий родственник. Дата регистрации права — 5 апреля 2021 года. С этой даты считаем 5 лет.

Пример №7 : Дмитрий оформил участок в свою собственность по «Дачной» амнистии на основании свидетельства о бессрочном пользовании. Дата регистрации права — 14 декабря 2017 года. С этой даты считаем 3 года.

Пример №7 : Марина через суд оформила участок в свою собственность. Дата вступления в силу решения суда — 23 апреля 2020 года. С этой даты считаем 3 года.

Расчет налога

Стандартная формула НДФЛ расписана в п. 1.1 ст. 224 и пп. 2 п. 1 ст. 228 НК.

- Для налоговых резидентов: 13% * деньги, полученные с продажи участка . У них есть право уменьшить НДФЛ.

- Для налоговых нерезидентов: 30% * деньги, полученные с продажи участка. Уменьшить НДФЛ им нельзя, поэтому платят бОльший процент со всей суммы доходов от продажи.

Сумма распределяется между всеми собственниками по размеру их долей в продаваемом участке. Для каждого продавца формула такая: налоговая ставка * (цена участка * размер доли).

Если участок продается за цену меньше 0,7 от его кадастровой стоимости, НДФЛ рассчитывается от кадастровой с этим коэффициентом 0,7 — п. 2 ст. 214.10 НК.

Например, участок продали за 1 840 000 рублей (цена в договоре купли-продажи). Кадастровая стоимость участка на момент сделки была 2 690 000 рублей. 0,7 * 2 690 000 = 1 883 000 руб.

Значит НДФЛ будет рассчитываться с 1 883 000 руб. Она будет взята за налоговую базу.

Как можно снизить налог

По закону есть 2 способа, из которых следует выбрать один из них. Воспользоваться ими можно один раз в год.

Первый способ — использование вычета в 1 000 000 рублей

С денег, полученных с продажи участка (налоговой базы), можно вычесть 1 000 000 рублей — пп. 1 п. 2 ст. 220 НК. Это называется стандартный вычет. Формула НДФЛ в этом случае: 13% * ( деньги, полученные с продажи участка — 1 000 000 ).

Если участок продан и НДФЛ получился «нулевым» (например, продан за 1 000 000 и ниже), подавать налоговую декларацию не потребуется — Федеральный закон от 02.07.2021 № 305-ФЗ.

Второй способ — использование вычета расходов

Способ можно использовать, только если участок был куплен, унаследован или получен в дар.

Первый вариант — участок был куплен. В этом случае, с дохода от продажи участка можно вычесть расходы на его покупку — пп. 2 п. 2 ст. 220 НК. Проще говоря, с цены продажи вычесть цену покупки. И с этой разницы считаем НДФЛ. Формула следующая: 13% * ( деньги, полученные с продажи — деньги, потраченные на покупку ). К расходам также относятся уплаченные ипотечные проценты — письмо ФНС от 22.07.2014 N БС-4-11/14019@.

Если участок был куплен и разделен на несколько других, то при продаже нового образованного участка можно вычесть расходы на покупку старого участка, пропорционально его площади. Это я разобрала ниже в примере №4. Тоже самое касается при продаже объединенного участка — пример №5.

Если продать в одном году несколько участков, то в отношении одного участка можно вычесть расходы на покупку, а в отношении другого можно использовать вышеуказанный вычет в 1 000 000.

Расчет НДФЛ таков: 13% * ( деньги, полученные с продажи участка — расходы наследодателя ).

Расчет НДФЛ таков: 13% * ( деньги, полученные с продажи участка — расходы наследодателя ).

Когда участок получен в дар НЕ от члена семьи или не от близкого родственника, одаряемый обязан заплатить налог в размере 13% от кадастровой стоимости — п. 1.1 ст. 224 и п. 6 ст. 214.10 НК РФ. Этот тот же НДФЛ. До 2019 года налог исчислялся с инвентаризационной, рыночной или кадастровой стоимости на выбор.

Если налог с подарка уже оплачен, с цены продажи участка можно вычесть налоговую базу. Формула НДФЛ будет такая: 13% * ( деньги, полученные с продажи участка — стоимость, с которой был уплачен налог с дарения).

Расходы на покупку участка нужно подтвердить документами: распиской, написанной покупателем; выпиской из банка (при безналичном расчете); договором купли-продажи, но только если в нем указано, что до его подписания расчеты были сделаны и выполнены в полном объеме. Поэтому даже если НДФЛ будет «нулевым», собственнику все равно придется подать декларацию 3-НДФЛ.

Если участок получен в собственность по другим сделкам или не получается подтвердить расходы на покупку, остаётся воспользоваться вычетом в 1 000 000.

Ниже будут примеры, когда собственники продают участок раньше минимального срока, поэтому попадают под налог. И они являются налоговыми резидентами. Продажа нерезидентом указана в последнем примере.

Пример №1 : Алексей и Светлана получили участок по наследству. У каждого по 1/2. В 2023 году они решили его продать за 2 500 000 рублей.

Это больше 0,7 от кадастровой стоимости, поэтому налог будет с цены по договору. Наследодатель ранее покупал данный участок и у них есть подтверждающие документы — оригиналы расписки от продавца и договор купли-продажи. Наследодатель покупал участок за 1 500 000 рублей.

Алексею и Светлане выгодней с дохода от продажи вычесть расходы наследодателя, т.к. они больше стандартного вычета в 1 000 000. Доход каждого из них будет (2 500 000 — 1 500 000) * 1/2 = 500 000 рублей.

НДФЛ у каждого 13% * 500 000 = 130 000 рублей. В 2023 году до 30 апреля им следует подать в свою налоговую инспекцию декларацию 3-НДФЛ и документы о расходов наследодателя.

Пример №2 : Марина получила участок в дар от родителей. В 2022 году продает его за 2 200 000 рублей. Родителям данный участок достался по наследству, поэтому расходов они не понесли (расходы нотариуса не в счет).

С дохода от продажи Марина может только вычесть стандартные 1 000 000 рублей. Ее доход составляет 2 200 000 — 1 000 000 = 1 200 000 рублей. НДФЛ будет 13% * 1 200 000 = 156 000 рублей.

Пример №3 : Дмитрий купил участок за 2 000 000 рублей. Его площадь была 15 соток. Затем разделил его на два участка — 8 и 7 соток.

Затем в 2023 году он решил продать участок в 7 соток за 1 400 000 рублей. Он может с доходов от продажи вычесть расходы на покупку, пропорционально его площади от старого участка. Он сохранил — выписку из банка о перечислении денег продавцу, а копию договора купли продажи получил в МФЦ.

За 1 сотку старого участка Алексей заплатил 2 000 000 / 15 = 133 334 рубля. За 7 соток получается 933 334 рубля. Алексею выгодней вычесть стандартный 1 000 000, а не расходы на покупку.

Доход Алексей получается 1 400 000 — 1 000 000 = 400 000 рублей. НДФЛ его будет 13% * 400 000 = 52 000 рублей. В 2023 году до 30 апреля ему нужно подать в свою налоговую инспекцию декларацию 3-НДФЛ и документы о расходов на покупку.

Пример №4 : Олег получил участок по дарению от тети, т.е. не от члена семьи или близкого родственника. Он заплатил НДФЛ с дарения 120 000 рублей. Затем решил продать участок за 2 800 000 рублей. Посчитаем что ему выгодней:

1)С НДФЛ от продажи вычесть оплаченный НДФЛ при дарении. НДФЛ от продажи будет 13% * 2 800 000 = 364 000 рублей. С этой суммы вычетаем НДФЛ при дарении. Итоговая сумма НДФЛ к оплате будет 364 000 — 120 000 = 244 000 рублей.

2) Или с дохода от продажи выесть стандартный 1 000 000. Тогда НДФЛ будет 13% * (2 800 000 — 1 000 000) = 234 000 рублей.

Второй вариант выгодней. Даже если бы тетя покупала данный участок, ее расходы он учесть не смог бы, потому что она ему не близкий родственник.

Пример №5 : Владимир и Софья получили участок в наследство. У каждого по 1/2. Затем они выкупили часть соседнего участка и присоединили к своему.

Заплатили за данный кусок соседней земли 400 000 рублей. В итоге решили продать участок за 1 900 000 рублей. Наследовать получил участок в собственность по «Дачной» амнистии, поэтому расходов не понес.

Им выгодней вычесть с цены стандартные 1 000 000 рублей, чем расходы на покупку соседнего участка (400 000 рублей). Доход каждого составил (1 900 000 — 1 000 000) * 1/2 = 450 000 рублей. НДФЛ у каждого будет 13% * 450 000 = 58 500 рублей.

Пример №6 : Кристина и Артем получили участок по дарению от близкого родственника. У Кристины 2/3, у Артема 1/3. Решили продать его за 3 200 000 рублей.

Артем является нерезидентом РФ, поэтому он заплатит повышенный НДФЛ со всей суммы дохода и никак его уменьшить нельзя. НДФЛ у него будет 30% * (3 200 000 * 1/3) = 320 000 рублей.

Кристина — резидент РФ, поэтому может уменьшить НДФЛ. Даритель покупал данный участок за 1 500 000 рублей и у нее есть подтверждающие документы. Ей выгодней вычесть эти расходы, потому что они больше стандартного вычета в 1 000 000. Итого доход у нее составляет (3 200 000 — 1 500 000) * 2/3 = 1 700 000 рублей. 221 100 рублей.

Когда надо заплатить НДФЛ

Налоговую декларацию 3-НДФЛ нужно подать в налоговую инспекцию до 30 апреля следующего года после продажи участка (п. 1 ст. 229 НК РФ), а до 15 июля заплатить НДФЛ (п.

4 ст. 228 НК РФ). Декларацию заполняем за тот год, когда была зарегистрирована сделка.

Например, участок продали в 2023 году. Декларацию заполняем за 2023 год, подаем ее до 30 апреля 2025 года и оплачиваем НДФЛ до 15 июля.

Ответственность

Согласно п. 1 ст. 119 НК, за несвоевременную подачу декларации полагается штраф — 5% от суммы неоплаченного налога за каждый месяц просрочки.

Просрочка начинается с 1 мая. Согласно п. 1 ст.

122 НК, за несвоевременную оплату НДФЛ штраф — 20% от его суммы. Плюс начисляется пеня на каждый день просрочки в размере 1/300 от текущей ставки рефинансирования ЦБ. Про пеню написано в п.

1. ст. 75 НК.

Каким налогом облагается продажа земли?

Любой получаемый физическим лицом доход, и от продажи недвижимости в том числе, подлежит обложению налогом (НДФЛ).

Налог с продажи земельного участка в 2023 году для физических лиц остаётся прежним – 13%. Для не резидентов налоговая ставка — 30%.

Эта норма закреплена в статье 207 Налогового кодекса РФ. Налогоплательщиками являются физические лица как резиденты РФ, так и не резиденты, получившие доход от российских источников. Для расчета налоговой базы берутся все полученные в любой форме доходы согласно статье 210 НК.

Отметим, что к налоговым резидентам относятся только те физические лица — граждане РФ, которые проживали на Российской территории за 12-месячный период времени не меньше 183 календарных дней. Исключением служат военнослужащие и госслужащие командированные за границу.

Налог с продажи земельного участка в собственности более и менее 3 или 5 лет

Следует уточнить, что не все обязаны уплатить налог с полученных средств от реализации объекта недвижимости. Фактически будете ли вы освобождены от НДФЛ при продаже земельного участка, находится в зависимости от того, сколько лет до момента совершения сделки владели имуществом. Две ситуации предусматривает Налоговый кодекс, когда налоговая сумма не будет рассчитана:

- Когда земля приобреталась до наступления 2016 года, действующий срок владения ей составляет минимально 3 года (п. 17.1 ст. 217 НК РФ). Этот же срок распространяется на случаи получения земельного участка (п. 3 ст. 217.1 НК):

- в качестве наследства или дара от близкого родственника (по соответствующему договору);

- в результате приватизации;

- при передачи плательщиком ренты по договору бессрочного содержания с иждивением.

В случае продажи участка после трех лет владения не требуется представлять декларацию в налоговый орган, исчислять и уплачивать в бюджет НДФЛ.

- В других случаях применяется минимальный срок владения наделом в 5 лет.

Эти периоды начинают отсчитываться с момента регистрации права в государственном органе, с даты, указанной в выписке из Реестра прав на недвижимость (ЕГРН) или свидетельстве о регистрации.

Не взимается налог при продаже участка в следующих случаях:

- при владении объектом более минимально установленного срока (3 года или 5 лет);

- участок земли приобретался по цене меньшее или равной той, за которую продается, и это подтверждается документально.

Сумма налога

Продавая земельный участок до истечения минимального срока владения, нужно знать, что расчет налога происходит с предоставлением на выбор налогоплательщика:

- Расходный вычет. Уменьшив доходы от продажи на ту сумму расходов, которые были затрачены на приобретение этой земли, как объекта недвижимости. Сюда же относятся расходы по процентам по кредиту, взятому на покупку земли, а также услуги риэлтора. Обязательным условием является документальное доказательство понесенных затрат. Таким правом можно воспользоваться только резидентам РФ.

- Имущественный вычет. Размер его составляет 1 млн. рублей. Используется, не превышая эту сумму в одном налоговом периоде. Это означает, что продать в одном календарном году можно несколько наделов, которыми владели и оформлены были в собственность меньше 3 лет. Но вычет будет предоставлен не более миллиона рублей. Остальная сумма будет подлежать налогообложению по ставке в 13 % для резидентов (30 % для нерезидентов).

Если при продаже, стоимость земельного участка ниже 1 000 000 рублей, то налог можно не платить, если использовать имущественный вычет. Но декларацию по форме 3-НДФЛ в этом случае подавать нужно обязательно, указав в ней необходимый вычет.

Доход, который был получен при продаже земли, исчисляется следующим образом:

- уточняется сумма, переданная продавцу покупателем, указанная в договоре сделки;

- эта сумма уменьшается на документально подтвержденные расходы на приобретение объекта, который продан в результате этой сделки или величину имущественного вычета.

- С применением имущественного вычета налогооблагаемая база будет равна 1,5 млн. – 1 млн. = 500 тыс. рублей. НДФЛ = 500 тыс. руб. × 13% = 65 тыс. руб. (Этот вариант применим, когда покупатель не может предоставить документы, доказывающие покупку участка и подтвердить понесенные на это расходы.)

- Очевидно, что выгодным вариантом будет уменьшение налогооблагаемой базы на сумму расходов: 1,5 млн. – 1,2 млн. = 300 тыс. рублей. НДФЛ = 300 тыс.рублей × 13% = 39 тыс. рублей.

Можно ли занизить стоимость при продажи земельного участка для налоговой?

Отдельно следует сказать про случай, когда земельный участок был продан ниже кадастровой стоимости, чтобы уйти от налогообложения. В новой редакции Налогового кодекса определяются положения, когда продается любой недвижимый объект, к которым относится и земельный участок, приобретенный после наступления 2016 года.

Если земельный участок продан ниже кадастровой стоимости, то для них применяется сравнение с кадастровой оценкой на начало года, когда переход прав собственности на него зарегистрирован. В случае, когда сумма дохода от продажи окажется ниже стоимости по кадастру, то для расчета налогооблагаемой базы применяется коэффициент 0,7.

Например:

1. Гражданин Марков М. М.

вступил в наследство на земельный участок в 2019 году и в этом же периоде продал его за 300 тыс. рублей. Его кадастровая стоимость значительно выше и оценена в 1500 тыс.

рублей.Базой для исчисления налога будет 1,5 млн. руб. × 0,7 = 1 050 000.

рублей. Если применить имущественный вычет, то уменьшим ее на 1 млн. рублей и останется 50 тыс.

рублей.

НДФЛ = 50 000 × 13% = 6500 рублей.2. В случае, когда кадастровая стоимость этого участка оказалась меньше полутора миллионов рублей, то уменьшив ее на коэффициент 0,7, получили бы итог менее 1 млн.рублей. После имущественного вычета облагаемого НДФЛ дохода нет.

Значит, гражданин Марков М.М. в результате облагаемого дохода не получил и освобожден от налога.

1,3 млн. руб. × 0,7 = 910 тыс. рублей — 1 млн. рублей = 0 (не платится налог)

При продаже участка, находящегося в долевой собственности нескольких лиц, существуют особенности:

- при продаже долей по одному договору сделки применяется имущественный вычет один раз, т.е. на всю стоимость объекта недвижимости в размере 1 млн. рублей (например, участок находится в совместной собственности у двух лиц в равных долях и продается по одному договору, тогда вычет будет предоставлен каждому по 500 тыс. рублей);

- при продаже долей по разным договорам у каждого собственника возникает право воспользоваться имущественным вычетом относительно своей доли (по каждому договору вычет составит 1 млн. рублей).

Порядок и сроки уплаты земельного налога в 2023 году

Полученные доходы в случае, когда продана земля, которой владели менее минимального срока и имеется НДФЛ к уплате в бюджет, декларируются. Это является обязанностью налогоплательщика. Даже полученный нулевой результат по НДФЛ требует подтверждения расчетов в налоговый орган.

Значит, требуется заполнение декларации по форме 3-НДФЛ и представление ее в следующем году после получения дохода, не позднее 30 апреля. Заплатить же НДФЛ необходимо в год подачи декларации не позднее 15 июля.

Если землю продали 2021 году менее положенного срока, то налоговую декларацию (3-НДФЛ) нужно передать до 30 апреля 2023 года, а земельный налог нужно оплатить до 15 июля 2023 года.

Если же декларация подана в ИФНС вовремя, но пропустили срок уплаты налога, то будет применены пени за каждый день просрочки. Когда не исполнена обязанность и по декларированию и по уплате, то на провинившееся лицо накладывается штраф в 20% от суммы налогооблагаемого дохода. Помимо штрафа подлежат взысканию и пени, исчисляемые в размере 1/300 от ставки рефинансирования ЦБ, действующей на дату расчета задолженности.

Примеры заполненной декларации при:

Оштрафовать налоговики могут и за несвоевременное предоставление декларации. Сумма штрафа не может быть менее 1 000 рублей даже для тех, у кого расчеты налога окажутся нулевыми, но декларация сдана не в срок. Поэтому лучше своевременно побеспокоиться о ее заполнении и передаче в налоговой орган лично или через личный кабинет ФНС, Госуслуги.

Куда обращаться за налоговым вычетом при продаже земельного участка?

Для этого нужно обратиться в ФНС по месту жительства и предоставить документы на право получения вычета, а именно:

- Налоговую декларацию по форме 3-НДФЛ — инструкция заполнения.

- Копии документов, подтверждающие факт продажи земли: договор купли-продажи или мены и т.д.

- Для расходного вычета потребуются дополнительные документы, доказывающие расходы:

- чек;

- банковская выписка; ;

- ПКО или платежное поручение.

С собой необходимо кроме копий иметь оригиналы документов, для проверки налоговым инспектором.

Проверка налогов по

Нажимая « Проверить налоги », вы соглашаетесь с политикой конфиденциальности и принимаете пользовательское соглашение.

Нужно ли платить налог с продажи земельного участка

Да, вырученные деньги после реализации участка государство считает доходом граждан. Ставка — 13% от суммы сделки.

Когда можно не платить налоги при продаже земли

Если срок владения землей больше пяти лет. Это правило работает для недвижимости, которую приобрели после 2016 года. Если до 2016-го — не платить налог можно уже при продаже через три года.

Если срок владения больше трех лет, но собственник его не покупал. Вот условия, при которых работает правило:

- плательщик налога получил участок в наследство или по договору дарения от родственника. Родственником по Семейному кодексу считается близкий человек по прямой линии — бабушка, дедушка, мать, отец, сестра, брат;

- плательщик приватизировал участок;

- плательщик был арендатором и получил участок по договору пожизненного содержания с иждивением. Например, гражданин сможет оформить землю на себя в обмен на уход за пожилым человеком.

Какие ставки налога для физлиц

Для резидентов. Для тех, кто фактически живет в России без выезда более 183 дней, или полугода, ставка налога стандартная — 13%.

Для нерезидентов. Если срок нахождения в России меньше 183 дней, плательщик обязан отчислять налог с повышенной ставкой — 30% от суммы продажи.

Как рассчитать налог при продаже

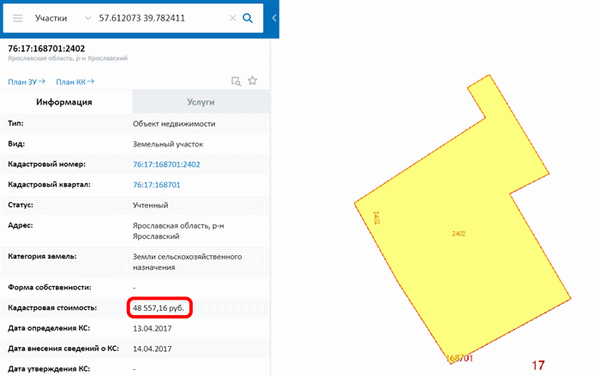

Узнать кадастровую стоимость участка. Эта стоимость обновляется каждые два года в Москве, Петербурге и Севастополе, в остальных регионах — раз в три года. Чтобы узнать стоимость конкретного участка, у граждан есть три способа:

- лично заказать выписку из Единого государственного реестра недвижимости в отделении Росреестра вашего города. Выписка для физлиц в электронном виде стоит 150 рублей, в бумажном — 400 рублей;

- найти участок на публичной кадастровой карте. Для этого выберите в выпадающем списке — «Участки», а в боковом меню пункт «Объекты в точке». Затем увеличьте карту до нужного масштаба и нажмите на нужный участок; Росреестра. Введите номер вашего участка в окне поиска. Номер присваивается каждому объекту недвижимости при его создании и записан в кадастровом паспорте. Паспорт выдает Росреестр.

Если не согласны со стоимостью, указанной на сайте или в выписке, вы вправе ее оспорить. Как это сделать, читайте на сайте Росреестра

Рассчитать налоговую базу. ФНС рекомендует рассчитывать базу по формуле:

кадастровая цена участка × 0,7

Если окажется, что в договоре купли-продажи сумма больше, ФНС будет считать процент налога от нее.

Например, сумма сделки — 1 450 780 рублей. Умножаем на 0,7 — получаем 1 015 546 рублей. К этой сумме ФНС применит налоговую ставку.

Выбрать ставку. Например, стоимость участка по договору 1 500 000 рублей и продавец — гражданин РФ. 13% от суммы — 195 000 рублей. Этот налог должен задекларировать и уплатить продавец участка.

Если продавец территории пробыл в России менее полугода, он уплатит налог по повышенной ставке. 30% от 1 500 000 рублей — 450 000 рублей.

Как считается налог, если в собственности несколько участков, но продается один

Бывает, что собственник делит один большой участок на несколько маленьких для продажи. По закону первоначальный участок теряет свой кадастровый номер, а новым участкам присваиваются новые номера. Если владелец продает один из этих участков, налог необходимо будет заплатить только с него.

Надо ли платить налог, если сразу после продажи купить новый участок

Это две разные сделки — налог с полученной денежной суммы придется уплатить.

Кого и как оповещать о продаже участка и получении прибыли

Если вы продали участок, достаточно заполненной декларации. Готовый документ отправьте в налоговую через личный кабинет на сайте ФНС или с личным визитом в ближайшее отделение службы.

Как налоговая может узнать, что земельный участок продан

Сделку покупатель обязан регистрировать в Росреестре. Ведомство передает данные в налоговую самостоятельно.