- Для кого и в каком порядке устанавливается лимит остатка кассы

- Приказ об установлении лимита кассы

- Расчет лимита остатка кассы: краткое руководство

- Лимит кассы в 1С 8.3: где найти и как настроить

- Кто должен соблюдать лимит остатка кассы в 2021 году?

- Лимит кассы для малых предприятий: нужно ли его устанавливать?

- Как часто нужно пересчитывать лимит кассы в 2021 году?

- Как установить лимит кассы?

- Расчет лимита кассы в 2021 году

- Расчет лимита кассы: по выручке

- Расчет лимита кассы: по объему выдачи наличных

- Кассовая дисциплина при онлайн-кассах в 2025 году

- Лимит кассы для малых предприятий в 2025 году

- Часто задаваемые вопросы о лимите кассы

- Какой лимит наличных денег в кассе могут установить малые предприятия?

- Как часто компания должна пересчитывать лимит кассы?

- Когда можно превысить лимит кассы?

- Кто устанавливает лимит кассы?

- Нужно ли устанавливать лимит кассы для ООО в 2025 году?

- Обязательна ли кассовая дисциплина для ИП?

- Когда лимит можно не соблюдать

- Приказ для утверждения лимита кассы на 2022 год: образец

- Периодичность перечисления лимитов

- Завышение и занижение лимита

- Ответственность за нарушения

- Вопросы и ответы

- Как установить лимит кассы в 2022 году, если на предприятии ведутся расчеты только в безналичной форме?

- Кто устанавливает лимит кассы в 2022 году для ООО?

- Ознакомьтесь с нашим каталогом продукции

Когда точка продаж или организация принимает оплату, кассир производит бухгалтерские операции с наличными деньгами.

После инкассирования принятых за день средств сальдо по кассе не должно быть больше максимально разрешенного предела. Избыточные деньги зачисляют на расчетный счет организации раньше срока следующей инкассации. Сверхлимитные средства можно оставить на заработную плату и запланированные социальные выплаты (пенсии, стипендии, оплату больничных и т.д.).

Деньги разрешается использовать в качестве размена для торговых точек или для подотчетных выплат на хозрасходы, командировочные.

Итак, лимит кассы — это максимальный допустимый предел оставшейся наличности, который можно хранить после инкассирования.

Для кого и в каком порядке устанавливается лимит остатка кассы

В приложении к Указанию 3210-У Центробанка РФ (далее – Указание), опубликованному 11 марта 2014 г., отмечено, что лимит остатка кассы устанавливается самими владельцами бизнеса. До этого распоряжения ограничения хранимой денежной наличности устанавливал банк, который обслуживал организацию.

Вычисляется предел разрешенной суммы на основании значений объема оприходованной торговой выручки в установленный интервал времени, который не должен превышать 92 рабочих дня.

Согласно Указанию, для вновь зарегистрированной организации допустимый предел наличных рассчитывают на основании предполагаемого объема оплат в тот же период (не более 92 рабочих дней).

Если предел не установлен, то допустимая норма принимается за нулевую, а оставшаяся на конец каждого дня сумма расценивается как сверхлимитная.

Превышение лимита кассы допускается в случае, когда планируются социальные отчисления рабочим или выплата зарплаты. Сроки хранения наличности ограничены и не могут превышать 3 дней с момента их снятия со счета предприятия.

В ситуациях, когда средства поступают от покупателя после сдачи выручки инкассаторам, суточный отчет кассира распечатан, а деньги невозможно оприходовать, их разрешается сдать в следующую инкассацию при условии соблюдения предела остаточной суммы.

Если специфика деятельности организации или режим работы предприятия не позволяют проводить вечернюю инкассацию, можно перенести оставшуюся наличность для инкассирования на следующий день. Правило также применимо, если в обслуживающем отделении не предусмотрено проведение банковских операций вечером.

Срок сдачи денежных средств фиксируется во внутреннем приказе, при этом передача денег для инкассирования осуществляется не позднее следующего рабочего дня после оприходования.

Лимит остатка денежных средств в кассе устанавливается с учетом приемки их от подразделений, если есть филиалы или отделения, передающие наличность в головной офис.

Разрешенный максимум рассчитывается индивидуально для головного подразделения и каждого из отделений в структуре, когда филиалы передают торговую выручку напрямую в банк.

Малый бизнес, в том числе организации и ИП, освобожден от ограничений норм хранения наличных.

Приказ об установлении лимита кассы

Регулированием размера разрешенного остаточного предела занимаются сами предприниматели. Администрация издает приказ об установлении лимита кассы.

Распоряжение оформляется на фирменном бланке предприятия, содержит полное название юридического лица, номер, печать и данные директора (должность, фамилия, имя, подпись)

Документ состоит из нескольких пунктов. В первом разделе содержится ссылка на Указание № 3210-У Центробанка РФ, на основе которого установлены ограничения. Следующие пункты распоряжения содержат информацию об интервалах и порядке сдачи денег, а также полное наименование банка-партнера.

В дополнение к приказу нужно оформить приложение, в котором приводится расчет максимальной остаточной суммы.

Если ранее уже было выдано иное распоряжение, то в новой редакции документа нужно указать, что действующий до этого момента порядок соблюдения кассовой дисциплины отменяется после подписания обновленной версии приказа.

Расчет лимита остатка кассы: краткое руководство

Формулы и правила расчета лимита остатка кассы опубликованы в дополнение к Указанию. Способ вычислений хозяйствующий субъект может выбрать самостоятельно, но произведенные подсчеты рекомендовано отобразить в приложении к приказу об установке ограничений.

Общий алгоритм, как рассчитать лимит остатка наличных денег в кассе, который можно использовать для обоих методов:

- Определяем вид поступлений или расходов, которые будут учтены при вычислениях. Для этого следует взять сумму торговой выручки, а для метода подсчета на основе выдачи денег определяются все виды кассовых выплат. Исключение составляют расходы на работников компании.

- Устанавливаем период расчета в рабочих днях. Продолжительность интервала выбирает предприятие, но его величина не должна превышать 92 дня.

- Получаем максимальную сумму дохода или расходов. Учитываются все выплаты и поступившие оплаты в указанный расчетный период.

- Вычисляем среднюю величину показателей. Для этого полученное значение нужно разделить на число дней в периоде.

- Устанавливаем, как часто происходят инкассирование или получение денег. Определяем число дней между интервалами инкассации в обслуживающее отделение банка, исключая праздничные и выходные дни (max до семи дней и до 14 — для отдаленных населенных пунктов, не имеющих банковских отделений).

- Далее определяем норму лимита, умножив среднедневное значение принятых оплат (или выплат) на частоту инкассации.

Если наличность в кассе превышает рассчитанную норму, а до инкассации остается время, то необходимо сдать сверхлимитную сумму в банк раньше.

Лимит кассы в 1С 8.3: где найти и как настроить

Если предприятие использует программное обеспечение 1С, то после расчета допустимой величины остаточной суммы денежных средств в кассе необходимо отобразить ее значение в программе.

Лимит кассы в 1С версии 8.3 устанавливается в графе «Организации», находится в главном меню пункта «Настройка». После двойного клика откроется окно, в котором следует выбрать ссылку «Лимит остатка кассы» и создать запись.

В соответствующих полях указать дату начала применения ограничений и допустимый остаток, сохранить запись.

При изменениях величин рекомендовано создавать новую запись.

Все установленные внутренними документами нормы должны строго соблюдаться, так как за превышение лимитированной суммы или несоблюдение периода инкассации законодательством предусмотрены штрафные санкции.

Для должностного лица размер взысканий составляет 4—5 тыс. руб., а для предприятия — 40—50 тыс. рублей.

Кто должен соблюдать лимит остатка кассы в 2021 году?

Указание №3210-У от 11.03.2014 устанавливает требования для юр. лиц, работающих с монетой Банка России и банкнотами на территории страны. Дополнительно к этому в Указании описан упрощенный порядок осуществления кассовых операций для субъектов малого бизнеса и ИП. Данный документ не регулирует деятельность кредитных организаций и ЦБ РФ.

Лимит на максимально допустимое количество наличности устанавливается распорядительным документом организации. И юридические лица не могут хранить денежные средства на кассе в размере, превышающем этот лимит. Исключение делается только в дни выплаты:

- стипендий;

- пенсий;

- заработной платы;

- социальных пособий.

Также хранить наличность сверх нормы можно в выходные и праздничные дни, если проводились торговые операции, но банк не работал.

Нормативный остаток определяется по специальной формуле от Центробанка, о которой речь пойдет далее. При расчете большую роль играет деятельность компании, объем выдачи наличных средств и поступлений.

Несмотря на применение ККТ, юридические лица все равно обязаны заполнять документы унифицированной формы. К ним относятся:

- Приходный кассовый ордер (ПКО ф. КО-1). Этот документ нужно составлять при каждом поступлении наличности.

- Расходный кассовый ордер (РКО ф. КО-2). Нужен при выдаче наличных средств под отчет.

- Кассовая книга (ф. КО-4). Составляется на основе предыдущих двух документов, остаток выводится по окончании рабочего дня. Кассовая книга учитывает поступление и расход денежных средств организации.

- Книга учета (ф. КО-5). Движение денежных средств фиксируется в данном документе в момент внутренней передачи наличных между кассирами.

- Расчетно-платежные ведомости (ф. Т-53 и Т-49). Документ нужен для учета наличности при выдаче зарплат, стипендий и пр.

Эти кассовые документы можно оформлять на основе фискальных данных после того, как проведение расчетов будет закончено. Заполнять и подписывать их должен кассир, бухгалтер или другое уполномоченное лицо, которое определяется распорядительным документом компании.

Лимит кассы для малых предприятий: нужно ли его устанавливать?

Вышеупомянутое Указание разрешает ИП и субъектам малого бизнеса не устанавливать лимиты на наличность в кассе. Но такие предприятия должны соответствовать требованиям, определенным ФЗ №209-ФЗ от 24.07.2007, ст. 4. Они касаются максимально возможного количества сотрудников:

- для малого бизнеса – до 100 человек;

- для микропредприятий – до 15 рабочих;

- для среднего бизнеса – от 101 до 250 человек.

Малые предприятия и ИП не обязаны оформлять ПКО, РКО и кассовую книгу. Лимит кассы для них не предусмотрен, но при этом у таких организаций существуют ограничения по наличным расчетам с прочими субъектами. В таком случае сумма не может быть выше 100 тыс.

руб. в рамках одного договора. Однако лимит выдачи наличных средств физическому лицу законодательно не регулируется.

Кроме отмены лимита кассы, малые предприятия также имеют преимущества в распоряжении наличностью. Что же касается расчетного счета, то этими средствами руководитель организации не может пользоваться свободно, даже если он – единственный учредитель юридического лица.

У индивидуальных предпринимателей есть право снимать с расчетного счета денежные средства, не указав цель их расходования, а также им можно в любое время брать их из сейфа. При оформлении РКО в основании достаточно будет указать: «На личные нужды» или же «Выдача доходов от деятельности предприятия». Ограничений по сумме нет, но важно, чтобы у ИП отсутствовали задолженности по страховым взносам и по налогам.

Как часто нужно пересчитывать лимит кассы в 2021 году?

Документы Банка России не регламентируют срок действия для лимита кассы. Продолжительность периода определяется руководителем компании. Нормативный остаток также разрешается устанавливать бессрочно. В любой момент может быть осуществлен пересмотр ранее установленного лимита. Это зависит от текущих потребностей.

Одинаково плохо как завышение, так и занижение предельной суммы денежных средств. При занижении потребуется более частый перевод наличности. Количество обращений в финансово-кредитную организацию увеличится, что обернется дополнительными расходами на комиссию.

А завышение может стать причиной штрафных санкций от налоговых органов. Во время проверки инспекторы проводят свои собственные вычисления максимально допустимого значения, а затем проверяют, соблюдала ли организация этот лимит на протяжении двух последних месяцев. Если нет, значит, текущий лимит был неверно рассчитан руководителем компании.

Это считается нарушением. И тогда руководителю грозит административная ответственность. При этом согласовывать размер предельно допустимого количества наличности на кассе с налоговыми органами, банком или другими структурами организация не обязана.

Как установить лимит кассы?

Руководитель организации должен рассчитать максимально допустимое количество наличности на кассе. Для этого ему следует подписать особый приказ или нормативный акт. Форма данного документа не регламентируется. Но в нем обязательно нужно указать такие сведения:

- дату введения лимита;

- размер максимально допустимой суммы;

- список лиц, кто должен контролировать соблюдение кассовой дисциплины;

- расчет (экономическое обоснование).

Для субъектов малого бизнеса и ИП утверждать документ о лимите наличности на кассе необязательно.

Расчет лимита кассы в 2021 году

Лимит на кассе ограничивает оборот наличных средств. Это нужно в первую очередь для того, чтобы искоренить теневую экономику в стране. Деньги, которые находятся на расчетном счете, принесут гораздо больше пользы, чем наличные, лежащие «мертвым грузом».

Для бизнесменов хранить денежные средства в банке гораздо безопаснее. Поэтому введение ограничений на наличность снижает финансовые риски, касающиеся хищений, мошенничества и прочих чрезвычайных ситуаций.

Расчет лимита наличности в 2021 году не изменился. Он производится по тем же формулам, что и в предыдущие годы. Порядок расчета указан в приложении к Указанию.

Формула Центробанка для расчета лимита остатка кассы

ЦБ РФ устанавливает две формулы для определения лимита. Первая рассчитывает максимальную сумму с учетом объема заработанных денег:

- L – искомое значение лимита остатка. Указывается в рублях.

- V – сумма средств, которые организация заработала в течение расчетного периода (учитывается продажа товаров, оказание услуг, выполнение работ). Тоже указывается в рублях.

- P – расчетный период, который определяет юридическое лицо. При этом он не должен превышать 92 рабочих дня. Можно учитывать временной интервал пиковых доходов.

- Nc – период, в течение которого нужно отвезти наличные в банк. Не может превышать 7 рабочих дней. Исключение делается только для организаций, расположенных в отдаленных населенных пунктах, где отсутствует банковское отделение. Там значение Nc может быть увеличено до 14 рабочих дней. При определении этого показателя важно учитывать специфику деятельности компании (режим работы, сезонность), организационную структуру, местонахождение.

Во втором варианте формулы важным фактором становится учет выданной наличности:

- L – искомое значение лимита остатка. Указывается в рублях.

- R – объем выданных наличных средств за расчетный период. Здесь не учитывается выдача заработной платы, стипендий и т.п. Указывается в рублях.

- P – расчетный период, который определяет юридическое лицо. При этом он не должен превышать 92 рабочих дня. Можно учитывать временной интервал пиковых доходов.

- Nn – период между днями получения наличности в банке (без учета выдачи зарплат, пособий и прочих выплат). Не может превышать 7 рабочих дней. Исключение делается только для организаций, расположенных в отдаленных населенных пунктах, где отсутствует банковское отделение. Там значение Nn может быть увеличено до 14 рабочих дней.

Лимит всегда может быть пересчитан с учетом фактических сведений. Поэтому недавно созданным организациям не о чем переживать. Для расчета они могут использовать прогнозируемые данные.

Расчет лимита кассы: по выручке

Первый способ основан на показателях фактической или планируемой выручки организации. Он подойдет скорее тем, кто продает товары или оказывает услуги за наличный расчет. В этом случае формула лимита кассы будет:

Лимит = Выручка / Расчетный период х Дни

Расчетный период составляет не более 92 рабочих дней компании. Выбирать его можно произвольно, учитывая, например, сезонность или «пиковые» поступления прошлых лет.

Дни — это число рабочих дней между датами сдачи денег в банк, продолжительность этого периода должна быть не более 7 дней, а в местностях, где нет банка — не более 14.

Пример. В 4 квартале в кассу ООО «Солнышко» поступило:

- в октябре — 130 500 рублей,

- в ноябре — 345 000 рублей,

- в декабре — 146 900 рублей.

Деньги сдаются в банк ежедневно. Как рассчитать лимит кассы на 2025 год?

Рассчитываем по формуле выше:

(130 500 руб. + 345 000 руб. + 146 900 руб.) / ( 22 дня + 20 дней + 21 день) х 1 = 9879,4

Полученную цифру надо округлить до целых рублей. Таким образом, лимит кассы равен 9879 рублей.

Расчет лимита кассы: по объему выдачи наличных

Второй способ подойдет тем, кто в основном пользуется наличными деньгами для оплаты покупок или услуг. Формула лимита кассы будет основана на объеме выдачи наличных:

Лимит = Выдача / Расчетный период х Дни

Пример. ООО «Тигр» в 4 квартале 2017 года выдало сотрудникам подотчет на оплату хозтоваров:

- в октябре — 30 000 рублей,

- в ноябре — 45 000 рублей,

- в декабре — 60 000 рублей.

Деньги снимали с расчетного счета раз в 5 рабочих дней. Расчет лимита кассы будет такой:

(30 000 руб. + 45 000 руб. + 60 000 руб.) / (22 дня + 20 дней + 21 день) х 5 = 10714,3

Округляем до целых рублей, получаем 10 714 рублей.

Кассовая дисциплина при онлайн-кассах в 2025 году

Кассовая дисциплина предполагает соблюдение правил проведения наличных расчетов, в том числе и определение лимита кассы.

Так как касса применяется не только в торговых организациях, но и там, где есть перемещение наличных, кассовая дисциплина касается всех юрлиц. Например, ККТ нужна при:

- выплате зарплаты,

- инкассации денег,

- возврате или выдаче заемных средств,

- получении или сдаче наличных в банк,

- расчетах с подотчетными лицами.

В 2018 году онлайн-кассы обязаны были начать использовать при наличных расчетах все ООО и ИП, кроме плательщиков ПСН и ЕНВД с услугами и вендингом. До 1 июля 2019 года должны были перейти на онлайн-кассы предприниматели на ЕНВД и ПСН без наемных сотрудников. Если было принято решение нанять работника до 1 июля 2019 года, нужно установить кассу в течение месяца с того момента, как был подписан договор.

Подробнее: Онлайн-кассы и малый бизнес.

При использовании онлайн-кассы юрлица все равно должны заполнять ПКО, РКО, кассовую книгу и определять лимит кассы. Но некоторые документы можно не вести.

Так, после установки онлайн-кассы уже не обязательно использовать журнал и справку кассира-операциониста.

Лимит кассы для малых предприятий в 2025 году

В 2025 году лимит кассы для малых предприятий и индивидуальных предпринимателей можно не устанавливать. Всем ИП также разрешается не применять приходные и расходные ордеры и кассовую книгу, то есть кассовая дисциплина для них упрощена. Подтверждать полученную выручку при ведении учета без ПКО и РКО можно Z-отчетами или бланками строгой отчетности.

Но отказ от ордеров может усложнить контроль за работниками: не будет подтверждения, что сотрудник получил деньги.

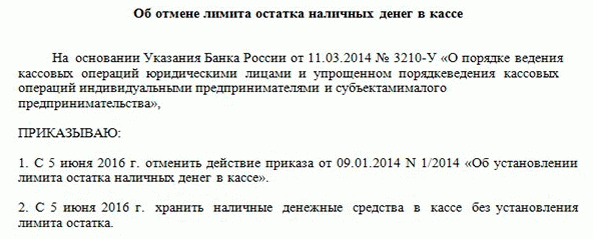

Если вы отказались от лимита кассы, нужно издать приказ о его отмене. Обязательно укажите в документе, с какого числа меняется кассовый порядок.

Разберем подробнее кассовую дисциплину для ИП и организаций на разных налоговых режимах, в том числе и тех, кто использует онлайн-кассы.

Часто задаваемые вопросы о лимите кассы

Какой лимит наличных денег в кассе могут установить малые предприятия?

Для малых предприятий лимит кассы можно не устанавливать. Подтверждение — указание ЦБ РФ от 11.03.2014 № 3210-У. Если же компания решила определить лимит кассы, формула будет зависеть от объема выручки или выдачи денег. Читайте подробнее >>

Как часто компания должна пересчитывать лимит кассы?

Это решает руководитель организации. Указанием ЦБ РФ период не определен, но в письме Центробанка от 15.02.2012 № 36-3/25 сказано, что пересматривать лимит кассы следует, если объем поступления или выдачи наличных значительно изменился.

Когда можно превысить лимит кассы?

Превышение лимита кассы допускается в случае:

- выдачи зарплаты, стипендий и прочих выплат,

- работы компании в выходные и праздничные дни.

Кто устанавливает лимит кассы?

Руководитель компании определяет порядок расчета лимита кассы исходя из хозяйственных особенностей предприятия.

Нужно ли устанавливать лимит кассы для ООО в 2025 году?

Да. Все организации обязаны определить лимит кассы на 2025 год. Образец приказа с приложением расчета здесь >>

Обязательна ли кассовая дисциплина для ИП?

Да. Но для индивидуальных предпринимателей кассовая дисциплина упрощена: они могут не вести ПКО, РКО, кассовую книгу и не устанавливать лимит кассы.

Когда лимит можно не соблюдать

Есть несколько случаев, когда лимит остатка кассы на 2022 год можно не соблюдать:

- в день выплаты заработной платы, социальных пособий, отпускных и других платежей сотрудникам;

- за один день до и во время выходных, если предполагаются крупные расчеты с контрагентами наличными;

- в праздничные дни, когда осуществляется расчет наличными, а банки не работают.

В этих случаях превышение лимита допустимо и не чревато штрафными санкциями.

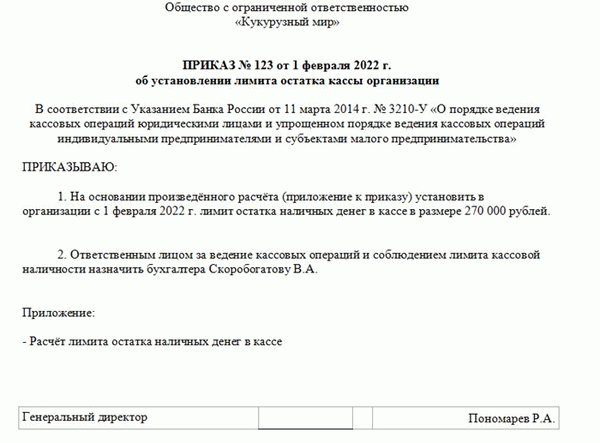

Приказ для утверждения лимита кассы на 2022 год: образец

Приказ об установлении лимита кассы на 2022 год оформляется в бумажном виде. Обязательно нужно указать его номер, дату подписания, полное наименование организации. Если приказ подписывает ИП ― его фамилия, имя и отчество.

Основная часть документа содержит наименование нормативного акта, на который ссылается бизнесмен, число, с которого действует лимит. Указывается сумма наличности, которую нельзя превышать, материально ответственное лицо, отвечающее за ведение кассовых операций.

В «Приложении» (прикрепляется к приказу) приводится расчет лимита. Как выглядит документ, можно увидеть на фото ниже.

Важно! Иногда лимит требует пересмотра. В этом случае руководитель компании может переиздать приказ. Нужно предупредить банк о предстоящих изменениях, чтобы они были готовы производить инкассацию в других объемах.

Приказ с утверждением лимита наличности ― внутренний документ предприятия. Он не требует согласования с налоговой службой и банковскими организациями.

Периодичность перечисления лимитов

Скажем сразу, законом не установлен срок действия приказа по утверждению лимитов кассы. Но предусматривает максимальный расчетный период в 92 дня. Поэтому пересчитывать сумму ограничения желательно каждый квартал.

Но руководитель организации может в любой момент рассчитать лимит заново, если в этом возникнет потребность. Даже если расчетный период еще не завершен.

Завышение и занижение лимита

Завышение или занижение лимита может произойти намеренно или непроизвольно. Например, бизнесмен допустил ошибку в расчетах. При этом итоговая сумма может оказаться как больше, так и меньше правильной.

Занижение итоговой суммы создает лишние проблемы для предприятия ― влечет за собой дополнительные расходы на инкассацию. Завышенный лимит может обернуться штрафом.

Если налоговый инспектор обнаружит, что предельная сумма наличных, которые можно оставить на ночь, больше, чем нужно, он не будет разбираться, намеренно это сделано или нет. Поэтому рекомендуем проверять себя при расчетах. Во время проверки ФНС руководствуется финансовыми данными предприятия за последние два месяца.

Определить размер наличных, полученный за этот период, просто. Достаточно снять отчет по онлайн-кассе.

Ответственность за нарушения

При нарушении лимитов кассы предприятие несет административную ответственность в виде штрафов. Их размеры утверждены ст. 15.1 КоАП РФ.

Если ФНС в ходе проверки выявила превышение лимитов, выписывает штраф:

- от 4 до 5 тыс. руб. на должностное лицо;

- от 40 до 50 тыс. руб. на юридических лиц.

Как правило, штраф выписывают на одного или нескольких сотрудников, которые обязаны следить за лимитами денежных средств и своевременным проведением инкассации. Если превышение связано с выплатой заработной платы работникам или другими допустимыми ситуациями (о них мы писали выше), административная ответственность не предусмотрена. Но сотрудник должен предоставить проверяющим подтверждающие документы.

В отношении малых предприятий, утвердивших лимит по собственному желанию, также действуют штрафы за его превышение. Но для них предусмотрены послабления. Если налоговый инспектор обнаружит нарушение впервые, компания может отделаться предупреждением.

Вопросы и ответы

Как установить лимит кассы в 2022 году, если на предприятии ведутся расчеты только в безналичной форме?

Если на предприятии проводятся расчеты исключительно в форме безнала, утверждать лимит кассы не обязательно. В таком случае он будет равен нулю. При поступлении наличных для зарплаты сотрудникам, наличные средства должны быть выданы в этот же день.

Кто устанавливает лимит кассы в 2022 году для ООО?

Понятие «лимит кассы» введен Центробанком РФ. Его устанавливает бухгалтерия или руководитель предприятия в индивидуальном порядке. Расчет выполняется в начале каждого календарного года и дальше поквартально (или чаще).

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования