- Справка о доходе по форме банка

- Когда используется

- Что содержит

- Преимущества

- Недостатки

- Что делать тем, кто работает неофициально

- Найти подходящее предложение

- Оформить самозанятость

- Обратиться в МФО

- Анонимная горячая линия

- Структура и требования к заполнению

- В каких случаях она нужна

- Что делать, если не получается подтвердить доход

- Какие сведения содержит справка

- Как проверяют клиента

- Процесс заполнения

- Другие способы подтверждения доходов

- Комментарии: 6

Этим вариантом пользуются люди, которые работают и получают доход полностью «в белую»: их зарплата облагается налогом. В документе говорится, сколько налогов с заработка определенного человека выплатил работодатель. Указываются и объемы заработной платы по месяцам: если они большие, банк видит, что заработка человека хватает для выплаты кредита.

- Заявление на получение справки по форме 2-НДФЛ можно оставить на «Госуслугах». Также человек может запросить документ у своего работодателя: в таком случае он выдается на бумаге и заверяется печатью. Банки нередко требуют именно такой документ.

- 2-НДФЛ для физического лица выдается бесплатно. В справке указываются реквизиты работодателя, данные о сотруднике и размер его дохода, который облагается налогом. Доход указывается помесячно. Также приводится информация о налоговых вычетах и общей сумме заработка и налогов.

2-НДФЛ — оптимальный способ подтвердить платежеспособность: банки относятся к этой справке лояльнее.

Справка о доходе по форме банка

К сожалению, не во всех случаях доход можно подтвердить с помощью 2-НДФЛ. Существуют работодатели, которые официально указывают зарплату сотрудника как низкую, а значительную часть заработка выплачивают «серым» способом — без уплаты налогов. В таких случаях, а также в некоторых других заемщик может подтвердить платежеспособность с помощью справки по форме банка.

Документ выдает кредитор, а человек отправляет его работодателю — тот, в свою очередь, заполняет форму, подписывает документ и заверяет его печатью. Это альтернатива справке 2-НДФЛ в случаях, когда воспользоваться ею не получится.

Когда используется

Чаще всего справку по форме банка заполняют, если человек работает с «серой» зарплатой: официально выплачивается небольшая сумма, а остаток выдается в конверте. ЭОС не поддерживает такой способ получения дохода: подобные работодатели уклоняются от выполнения требований законодательства. Сотрудники в результате оказываются в уязвимом положении: больничный, декретный отпуск и другие особые ситуации могут лишить их большей части дохода.

Некоторые работодатели компенсируют это более высокой зарплаты, но минусов у такого формата работы все же больше, чем плюсов. Мы рекомендуем читателям стремиться к поиску работы с «белым» оформлением, если это возможно. Вы можете сделать это с помощью спецпроекта ЭОС в сотрудничестве с hh.ru — крупнейшим в России сайтом поиска работы по всей стране.

Что содержит

Формат справки определяет банк. Чаще всего в ней указываются следующие данные:

- Ф., И., О. сотрудника;

- должность;

- срок действия трудового договора;

- рабочий стаж на текущем месте;

- средний размер зарплаты за последние 12 месяцев;

- зарплата за последний год с разбивкой по месяцам.

Справку подписывают главный бухгалтер и руководитель предприятия, после чего она заверяется печатью. Без печати банк вряд ли примет документ как действительный. Бланк для справки выдает сам кредитор.

Преимущества

Основной плюс — возможность подтвердить платежеспособность, даже не будучи официально трудоустроенным. Документ увидят только представители банка, он охраняется банковской тайной и недоступен третьим лицам. Правда, есть сведения, что государство собирается расширить доступ ФНС к сведениям, охраняемым банковской тайной, — но пока такая практика не реализована.

Кредитной организации бывает неважно, выплачивает ли работодатель сотрудника налоги, — в таком случае условия кредита не изменятся, если человек предоставит справку по форме банка. Но так происходит не всегда.

Недостатки

Минусов у такого подхода, к сожалению, больше, чем плюсов. Многие работодатели неохотно выдают справки о доходе по форме банка: это косвенное доказательство того, что зарплату они выплачивают по «серой схеме», а компании не хотят рисковать. Кроме того, некоторые банки считают неофициальное оформление источником повышенного риска.

У этого мнения есть причины: такого сотрудника проще уволить без выплат, и он более уязвим к потере средств, чем официально трудоустроенный. Поэтому, если человек предоставляет справку по форме банка, кредитор может:

- увеличить процентную ставку на 1–6 %;

- уменьшить сумму кредитования;

- отказать в кредите;

- затребовать дополнительные свидетельства дохода.

К дополнительным подтверждениям можно отнести загранпаспорт с отметками о зарубежных поездках, документы на недвижимость или автомобиль в собственности и другие косвенные доказательства материального благополучия.

Что делать тем, кто работает неофициально

Есть люди, которые вовсе не оформляют трудовой договор и не делают записей в ТК. Это фрилансеры, специалисты, которые работают на аутсорсе, и иные сотрудники. Если такой человек не платит налоги, официально он вообще никак не связан с работодателем — а значит, не может предоставить даже справку по форме банка.

Если такому человеку нужно получить кредит, он может пойти по одному из трех путей.

Найти подходящее предложение

Такое, для которого подтверждение дохода необязательно. Это в основном кредиты на небольшую сумму и на короткий срок, а также кредитные карты. Некоторые банки могут предлагать постоянным клиентам кредиты на льготных условиях, в том числе без подтверждения дохода. Правда, ипотеки и автокредита это обычно не касается.

Оформить самозанятость

В таком случае человек начинает платить налоги и через какое-то время может получить справку о налоговых отчислениях — она послужит доказательством. Некоторые банки работают с самозанятыми, даже предлагают им в кредит большие суммы — правда, процентная ставка все равно может быть повышенной из-за высокого риска.

Обратиться в МФО

Микрофинансовые организации менее строго относятся к платежеспособности клиентов: они стараются компенсировать риски за счет очень высоких процентных ставок. Мы не рекомендуем этот способ из-за его очень высокой стоимости: человек отдает намного больше, чем получает взаймы. К тому же проценты рассчитываются по дням, а значит, в них намного легче запутаться.

Лучше обратитесь к альтернативным способам получения кредита — в МФО стоит идти, только если вариантов больше нет, и только если Вы уверены, что сможете выплатить заем.

ЭОС советует относиться к кредитованию со всей возможной внимательностью. Финансовая грамотность, дотошность в изучении условий и ответственность — лучший путь не допустить просроченных платежей, задолженностей и порчи кредитной истории. Из наших статей Вы можете больше узнать о кредитовании и выплате обязательств.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Анонимная горячая линия

Если у Вас вопрос:

- Как погасить задолженность?

- Что такое акции и как они работают?

- Как работает агентство ЭОС?

- Какие действия предпринять первыми, если Вы узнали о наличии задолженности в ЭОС?

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.

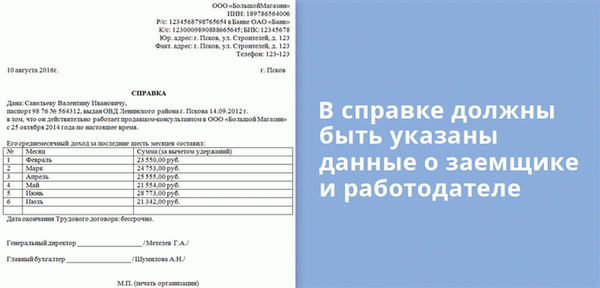

Структура и требования к заполнению

Несмотря на то что справка имеет свободную форму, основная структура одинаковая для всех:

- Ф. И. О. работника, срок работы в организации.

- Реквизиты организации (наименование, ИНН, телефоны директора и главного бухгалтера, фактический и юридический адреса).

- Заработная плата работника по месяцам.

- Подпись руководителя, главного бухгалтера.

- Печать организации.

Примерный вид документа:

Правила заполнения:

- Требования по способу заполнения в банках разные. Одни допускают внесение сведений от руки шариковой ручкой. Другие принимают только машинописный вариант. Информацию об этом можно увидеть на самом бланке.

- Исправления не допускаются. Если какая-то информация отсутствует, в поле пишется “Отсутствует” или проставляется прочерк.

- Вносится только достоверная информация. Любой заемщик тщательно проверяется кредитным отделом и службой безопасности. По телефонам руководителя и главного бухгалтера, указанным на бланке, может позвонить сотрудник финансовой организации и задать вопросы о заемщике.

- Обязательны подписи руководителя предприятия или и. о. руководителя, главного бухгалтера или и. о. главного бухгалтера. Если предприятие работает без главного бухгалтера, то необходимо это отметить при заполнении.

- Печать предприятия в конце бланка. Если документ оформляет ИП, то печать обязательна только при ее наличии.

В каких случаях она нужна

Подтверждение доходов в каком-либо виде необходимо во всех случаях, когда клиент оформляет любой банковский заем — от кредитной карты или базового потребительского кредита до ипотеки. Причина этого заключается в том, что банку необходима гарантия, что заемщик сможет погасить свою задолженность по кредиту и вовремя вернуть занятые им деньги.

Однако кредитные организации при этом понимают, что не все заемщики могут подтвердить зарплату официальной справкой 2-НДФЛ. Поэтому, чтобы не потерять платежеспособных клиентов с неофициальными или полуофициальными доходами, банки готовы принимать во внимание иные способы подтверждения платежеспособности — например, ту самую справку по форме банка.

Что делать, если не получается подтвердить доход

В некоторых случаях у заемщика может не получиться подтвердить уровень своего дохода — например, это может произойти, если заемщик работает полностью неофициально или если работодатель по каким-то причинам отказывается оформлять даже документ по форме банка. Тогда можно воспользоваться альтернативными способами подтверждения заработка:

- предоставить выписку с текущего банковского счета, показывающую регулярное движение средств на счете

- приложить копию договора аренды, который показывает, что заемщик получает деньги от сдачи квартиры

- предоставить иные документы о доходе — например, бумаги из пенсионного фонда о назначении пенсии или документы о получении пособия по безработице

- показать загранпаспорт с отметками о частых поездках за рубеж и так далее

Для своих клиентов Райффайзен Банк предоставляет выбор кредитных программ с гибкими требованиями по необходимым документам. Для зарплатных клиентов банка доступно получение кредитов только по паспорту, без предоставления дополнительного пакета бумаг и подтверждения занятости.

Какие сведения содержит справка

Второй вариант наиболее удобен клиенту, потому что он сможет лично посетить кредитную организацию только один раз. С готовым пакетом документов. Некоторые кредиторы вообще могут предложить использовать свободную форму справки. Главное, чтобы в ней были отражены обязательные сведения и данные о работодателе и заемщике.

- персональные данные физического лица;

- название компании-работодателя;

- идентификационные сведения о работодателе — ИНН, номер расчетного счета, контактные данные, телефоны, сайт, юридический адрес;

- название должности, сколько времени на ней работает гражданин, и общий срок работы у этого работодателя;

- заработная плата за определенный период — 3 месяца, полгода или год;

- ФИО руководителя и главного бухгалтера организации, их подписи;

- печать работодателя.

Справку подписывают два уполномоченных лица работодателя — директор и главный бухгалтер. В ситуации, когда в штатном расписании отсутствует должность главного бухгалтера, руководитель делает соответствующую пометку. И обязательно ставит свою подпись и печать.

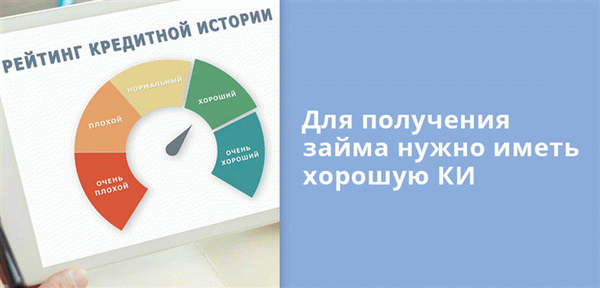

Как проверяют клиента

- проверяют существование работодателя;

- уточняют соответствие адресов и реквизитов сведениям, указанным в бланке;

- проводят обзвон по контактам компании;

- задают уточняющие вопросы о работнике — сроке работы, занимаемой должности, размере оклада.

Кредиторы не выдадут заем только на основании справки по форме банка. Без проверки кредитной истории заемщика не утвердят ни один кредитный продукт. В том числе рассрочку или кредитную карту.

Потенциальный заемщик лично дает банку разрешение на запрос сведений из всех Бюро кредитных историй, которые хранят данные о нем. От того, насколько клиент качественно и своевременно исполнял свои финансовые обязательства перед другими кредиторами, зависит, одобрят ему заем или нет. Эта информация имеет такое же большое значение, как и платежеспособность.

Если кредитная история плохая или кредитный рейтинг низкий, то высокая заработная плата не поможет получить заем на выгодных для клиента условиях. Банк может отказать в выдаче кредита или предложить повышенную процентную ставку.

К тому же затребует дополнительные гарантии возвратности выданных средств.

- В случае несущественного нарушения банк откажет в выдаче кредита и внесет клиента в черный список.

- Отдел безопасности передаст документы в МВД, а гражданин понесет ответственность за мошенничество.

При подготовке справки не стоит рассчитывать, что информацию из нее не будут проверять. Все кредиторы выдают займы на время и заботятся о том, чтобы клиенты их возвращали к сроку.

Процесс заполнения

Справку по форме банка заполняет работодатель. В любой из них обязательно должны присутствовать следующие реквизиты:

- ФИО и должность работника, которому выдана справка.

- Реквизиты компании, которая выдает справку клиенту, в том числе ИНН, полное название и прочие данные.

- Полное имя директора и главного бухгалтера, а также их подписи.

- Стаж работы будущего клиента банка.

- Сумма, полученная человеком за время работы. Если работник работает более 1 года, то пишется сумма за последний.

- Также иногда требуют значение средней заработной платы помесячно.

Все эти данные заполняются строго главным бухгалтером компании, после чего на справке ставится его подпись, а также подпись руководителя фирмы (директора или индивидуального предпринимателя).

Другие способы подтверждения доходов

Подтверждение платежеспособности может происходить не только через справки, но и через выписки по счету, предоставление свидетельства наличия у клиента предметов роскоши, автомобиля, квартиры, заграничных поездок и прочего.

Но финансовое учреждение значительно активнее одобряет кредиты тогда, когда на них есть справки, которые подтверждают доход цифрой. Поэтому рекомендуется взять справку по форме банка, если 2-НДФЛ предоставить возможности нет. Это упростит процесс доказательства благонадежности, так как не потребует сбора множества персональной информации об имуществе.

Комментарии: 6

Здравствуйте, если не официально работаешь, но получаешь доход, справка по форме банка тоже не подходит?

Уважаемая Лена, справка по форме банка — это упрощенный аналог классической справки о доходах по форме. Это документ, в котором работодатель указывает реальный среднемесячный доход заемщика, который тот получил за последние несколько месяцев. Поэтому, для неработающих граждан она неприменима.

Подскажите, если серая зарплата — налог же не учитывается в справке банк?

Уважаемая Елена, нет.

Добрый день! Подскажите пожалуйста, как правильно заполнить в справке по форме банка ежемесячную зп, без удержаний, если официальный доход ниже фактического, какую сумму налога нужно указывать в справке?

Уважаемый Игорь, вам необходимо указать налог суммы официально установленного дохода.